samedi, 31 octobre 2009

Immer mehr Anleger fürchten Pleiten europäischer Staaten

Immer mehr Anleger fürchten Pleiten europäischer Staaten

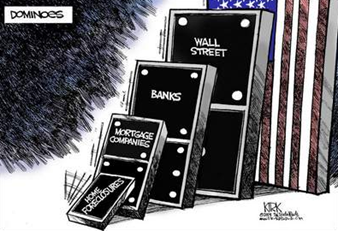

Bei Investoren geht die Angst geht um. Weil westliche Industrieländer Banken- und Konjunkturprogramme in Milliardenhöhe auflegen, boomt die Absicherung gegen Staatsbankrotte.

Anleger setzen stärker auf finanzielle Schwierigkeiten westeuropäischer Staaten und stürzen sich geradezu auf Kreditausfallderivate (Credit Default Swaps, CDS).

Anleger setzen stärker auf finanzielle Schwierigkeiten westeuropäischer Staaten und stürzen sich geradezu auf Kreditausfallderivate (Credit Default Swaps, CDS).

CDS-Kontrakte sind eine Art Versicherung für Anleihen: Ein Marktteilnehmer, oft eine Bank, übernimmt dabei den Part des Versicherers. Gegen eine Gebühr verpflichtet er sich zu zahlen, wenn eine Anleihe ausfällt, also ein Unternehmen oder ein Staat pleite ist.

Das Kreditereignis beschränkt sich jedoch nicht allein auf den Ausfall des Kredites durch Insolvenz oder Ähnliches, es kann auch z.B. das Rating einer Anleihe als Kreditereignis bestimmt werden, sodass der Sicherungsgeber (in unserem Beispiel eine Bank) im Falle der Herabsetzung des Ratings (und somit einem Wertverlust) zur Ausgleichszahlung an den CDS-Käufer verpflichtet ist. Einfacher erklärt: Bereits wenn die Bonität eines Staates herabgestuft wird, könnten Banken zu einer Ausgleichszahlung gezwungen sein.

Ganz vorne auf der Hitliste: Italien. Das CDS-Volumen stieg für Italien von 148 auf inzwischen 205 Milliarden Dollar. Aber auch bei Spanien und Deutschland sind die ausstehenden Volumen besonders groß. Bei Spanien beläuft es sich auf 84 Milliarden Dollar, im Jahre 2008 waren es noch 61 Milliarden und für Deutschland kletterte es von 37 Milliarden auf 55 Milliarden Dollar. (1)

Selbst Banken haben Angst

Im Zuge der anhaltenden Finanzkrise ist der Markt für CDS jedoch erheblich geschrumpft: Der Nominalwert der ausstehenden Kontrakte Ende des ersten Halbjahrs 2009 lag bei 31.223 Milliarden Dollar, hingegen waren es vor Jahresfrist noch knapp 55.000 Milliarden. (2)

Selbst Banken schrauben ihr Engagement bei Derivaten zurück, obwohl sie damit in der Vergangenheit viel Geld verdient haben. Jetzt wollen sie das »Kontrahentenrisiko« (Kreditrisiko) verringern, im Klartext: Sie haben Sorge, dass einige Staaten tatsächlich pleite gehen und ihre Anleihen nicht mehr bedienen könnten. Dann wären sie über die CDS in der Pflicht.

Gegen die wachsende Pleitegefahr sichern sich die Investoren ab. Aber das schürt erst recht die Angst vor Zahlungsausfällen. Dass diese nicht ganz unberechtigt ist, zeigt der Beinahe-Bankrott Islands im vergangenen Jahr.

Und auch Antoine Cornut, Europachef für den Bondhandel der Deutschen Bank, warnt: »Westeuropäische Regierungen garantieren Bankverbindlichkeiten und begeben selbst mehr Papiere, wodurch sie mehr Schulden auf ihre Bücher nehmen. Das macht es riskanter, ihre Anlagen zu halten«. (3)

Ursachen dafür sind die rasant wachsenden Defizite der Industrieländer, die insgesamt Billionen in Konjunkturprogramme und Bankenrettungspakete investieren. Die USA und Europa garantieren zwischenzeitlich Bankanleihen von einem Gesamtwert von 1133 Milliarden Dollar – Rekordhöhe!

Große Gefahr für das gesamte Finanzsystem

Die Kontrakte werden außerbörslich gehandelt, der Markt für CDS ist unreguliert. Kritiker betrachten dies als großes Risiko für die Stabilität des gesamten Finanzsystems, denn für Spekulanten sind die Tore weit geöffnet.

Eine andere Gefahr besteht darin, dass Institutionen, die CDS ausgeben, nicht zur Rücklage von Kapital zur Deckung von eventuell eintretenden Ausgleichsforderungen verpflichtet sind. Im Extremfall kann also die Summe der versicherten Credit-Events das vorhandene Kapital des Sicherungsgebers bei Weitem übersteigen. (4) Wenn diese »Finanzmassenvernichtungsbombe« hochgeht, die direkt mit der Bonität von Staaten verbunden ist, dürften wohl einige Lichter ausgehen.

___________

(1) Quelle: Depository Trust & Clearing Corporation (DTCC)

(2) Quelle: International Swaps and Derivatives Association (ISDA)

(4) http://www.brainguide.de/cds--credit-default-swaps

Montag, 19.10.2009

© Das Copyright dieser Seite liegt, wenn nicht anders vermerkt, beim Kopp Verlag, Rottenburg

Dieser Beitrag stellt ausschließlich die Meinung des Verfassers dar. Er muß nicht zwangsläufig die Meinung des Verlags oder die Meinung anderer Autoren dieser Seiten wiedergeben.

00:30 Publié dans Actualité | Lien permanent | Commentaires (0) | Tags : europe, affaires européennes, finances, économie, crise, monnaie, banques |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

Les commentaires sont fermés.