Si les feux de l’actualité se focalisèrent au cours de cet été 2014 sur l’inquiétante épidémie du virus Ébola en Afrique de l’Ouest, la guerre civile en Ukraine, les avancées de l’État islamiste en Orient, la crise gouvernementale hexagonale ou les succès sportifs français, seule la presse écrite a largement commenté le brûlant litige entre l’Argentine et la finance internationale anonyme.

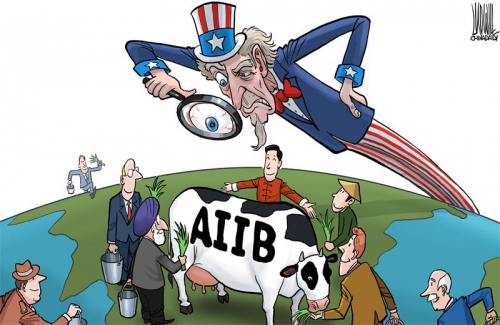

À l’heure où se discutent en catimini les accords transatlantiques et que la « justice » étatsunienne condamne à 8,97 milliards de dollars le groupe bancaire français B.N.P. – Paribas parce qu’elle a commercé dans cette monnaie hors du territoire yankee avec des États (Cuba, Soudan, Iran) soumis à un embargo du fait de leur refus de s’écraser devant Washington, ce qui arrive à l’Argentine risque à brève échéance d’atteindre tous les États réfractaires au nouveau désordre mondialiste préparé par l’hyper-classe ploutocratique apatride.

En 2001, Buenos Aires se déclara en défaut de paiement pour un montant de 82,2 milliards de dollars. De nombreux créanciers se retrouvèrent lésés si bien que le gouvernement argentin engagea des négociations qui aboutirent en 2005 et en 2010 à une restructuration de la dette. L’accord conclu stipule que 92 % des prêteurs abandonnent plus de 70 % de leurs créances. Seule une infime minorité l’a désavoué dont les « fonds vautours » qu’il serait plus judicieux de nommer « fonds charognards ». Aurelius Management et N.M.L. Capital, filiale d’Elliott Management fondé et présidé par l’Étatsunien Paul Singer, en sont d’excellents exemples.

Incarnation d’une économie spéculative et improductive, Paul Singer se consacre à « l’achat de dette “ décotée ”. Il acquiert pour une bouchée de pain les créances d’États en difficulté, dont les propriétaires sont lassés d’attendre un hypothétique remboursement. Entre ensuite en scène une armada de juristes, banquiers et consultants pour contraindre le pays récalcitrant à honorer ses échéances. Par la négociation, mais surtout devant les tribunaux (1) ». Bref, c’est une sorte de Bernard Tapie à la puissance mille et à la voracité planétaire.

L’Argentine endettée

Puissance industrielle et rurale, l’Argentine a bénéficié entre 2002 et 2012 de la hausse du cours des matières premières agricoles. Elle régla dès « 2003, par anticipation et en une seule fois, la totalité de ce qu’elle devait au Fonds monétaire internationale (F.M.I.), et dernièrement, le 28 juillet, au Club de Paris (2) ». Or, le 23 février 2012, un juge fédéral, octogénaire, du district de New York nommé en 1972 par Richard Nixon (3), Thomas Griesa, « interdit à l’Argentine d’honorer ses échéances sur sa nouvelle dette […] tant qu’elle ne remboursait pas, en parallèle, 1,33 milliard de dollars aux porteurs de sa vieille dette (4) », en l’occurrence les fonds charognards. « Entre 2005 et 2010, des fonds d’investissement spécialisés entre autres dans les titres obligataires, rachètent à des créanciers ayant refusé la restructuration de 2005 (donc parmi les 7 % restant) leurs titres de dette sur l’Argentine. N.M.L. Capital et Aurelius Management […] entrent alors en possession de ces titres (libellés en dollars américains), en les rachetant à prix cassés à des investisseurs en cessation de paiement. Ils se retournent ensuite contre l’Argentine pour en exiger le remboursement, par l’intervention de la justice américaine qui est en mesure d’agir, car la dette détenue par ces fonds est libellée en dollars et relève donc de sa juridiction (5). » Pis, au moment de l’acceptation de l’emprunt étranger, le « contrat stipule les obligations qui pèsent tant pour l’emprunteur, l’Argentine, que sur ses créanciers. Le contrat précise également la loi applicable, l’Argentine ayant choisi d’émettre sa dette, en fonction de différents critères (tel que le lieu d’émission), sous l’empire de quatre lois différentes : la sienne, la loi de l’État de New York, la loi anglaise et la loi japonaise. Ce contrat ajoute, enfin, que si un différend venait à opposer les parties, un juge aurait compétence pour le trancher (6) ».

Le gouvernement argentin de Cristina Kirchner conteste la décision du juge Griesa devant la Cour suprême des États-Unis qui, le 16 juin 2014, refuse d’examiner l’affaire et rend dès lors le jugement exécutoire. « Mais l’État argentin s’est vu dans l’impossibilité d’honorer un remboursement de 539 millions de dollars à ces créanciers, car la Cour suprême américaine a bloqué dans le même temps tous les remboursements tant que les “ fonds vautours ” n’ont pas reçu prioritairement les 1,5 milliard de dollars exigés (7). » L’ordonnance de Thomas Griesa avertit que « les établissements financiers qui aideraient l’Argentine à passer outre cette interdiction pourraient être considérés comme complices (8) ». Qu’attendent donc les banques russes, mises sur liste noire par l’Occident, pour aider l’Argentine ? La Russie ferait là un beau pied-de-nez au B.O.A. (9). Par cette incroyable pression judiciaire, véritable précédent géopolitique, car « la remise en cause de la souveraineté de l’Argentine avec les fonds N.M.L. Capital et Aurelius Management envoie un signal assez inquiétant (10) », Thomas Griesa ne cache pas qu’il veut « en tant que juge, trouver un mécanisme légal qui empêche la République [d’Argentine] d’ignorer [s]es sentences (11) ».

L’Argentine réplique à cette décision inique en estimant que cet individu « “ a outrepassé sa juridiction ”, parce qu’ “ un juge des États-Unis n’a pas compétence pour porter atteinte au recouvrement des titres régis par les lois de l’Angleterre et du Pays de Galles et payés en euros conformément à une procédure de règlement qui ne passe pas par les États-Unis ” (12) ». Cette argumentation juridique défense déplaît à Thomas Griesa qui « menace de poursuivre l’Argentine pour “ outrage ” si elle continue à diffuser des informations “ fausses et trompeuses ” (13) ». Il se permet ainsi d’intimider un gouvernement souverain ! L’impudence de ce petit personnel inféodé au Grand Capital paraît sans limites ! Conscient toutefois de sa témérité, Griesa revient néanmoins sur sa bravade. Néanmoins, « dans une ultime tentative, Buenos Aires a proposé de régler les fonds dans le pays plutôt qu’à New York. “ Illégal ”, a répondu l’inflexible juge (14) ». Le 7 août dernier, la présidente de la nation argentine a donc saisi la Cour internationale de justice installée à La Haye aux Pays-Bas. Or Washington ne la reconnaît pas !

La justice comme arme décisive yankee

Le démêlé entre l’Argentine et les charognards soutenus par l’Oncle Sam dépasse les seuls cadres juridique, financier et économique. Les États-Unis postulent depuis longtemps que leurs lois ont une portée internationale qui balaient les souverainetés étatiques. On a oublié que le 28 février 1990, par six voix contre trois, la Cour suprême autorisait sa police, en réalité le F.B.I., la C.I.A. et d’autres officines plus discrètes, à perquisitionner dans le monde entier ainsi qu’à arrêter tout non-Étatsunien poursuivi par les autorités et les tribunaux outre-Atlantique. Sous les présidences Bush fils et Obama, des citoyens étatsuniens ont même été assassinés à l’étranger par les drones. Par conséquent, « avec la décision de la Cour suprême, la situation devient encore plus simple : d’une part, les ressortissants étrangers, qui sont supposés obéir aux lois américaines, peuvent être arrêtés dans n’importe quel pays du monde, même sans le consentement du pays concerné et conduits de force aux États-Unis. […] D’autre part, s’ils doivent obéir à la lex americana, ils ne peuvent prétendre bénéficier des protections qu’elle prévoit pour les seuls citoyens des États-Unis (15) ». Il est plus que probable que le calamiteux traité transatlantique en préparation s’accompagnera de dispositions juridiques et sécuritaires qui rendront effectif un mandat d’arrêt transatlantique à l’encontre de tous les ennemis du B.O.A. Le juge Griesa y contribue à sa manière.

Le fameux traité Union européenne travestie – États-Unis n’est que l’arbre qui cache une inquiétante forêt. Connaissez-vous le T.i.S.A. (Trade in Services Agreement) ou « Accord sur le commerce des services » qui se discute, hors d’une O.M.C. décatie, entre une cinquantaine d’États ? Ce T.i.S.A. entend réduire (effacer serait plus juste) les barrières réglementaires aux échanges internationaux de services (dans leur plus large acception). Bannissant toute préférence régionale, nationale ou continentale, le texte comporte deux modalités dangereuses défendues par les Anglo-Saxons : « La “standstill clause ”, ou clause du statu quo, interdirait ainsi aux pays d’établir dans le futur un niveau de régulation supérieur à celui en vigueur au moment de la signature de l’accord. Et selon la clause de cliquet (“ ratchet clause ”), toute nouvelle dérégulation établirait un plancher irréversible (16). »

En dépit de ses velléités d’omnipotence, la justice étatsunienne n’est pas toute puissante, surtout si elle se confronte à la souveraineté revendiquée d’États volontaristes. Qu’on pense au Bélarus ! Et que vaudraient les sentences d’un Thomas Griesa face à la Chine, à la Russie, à la Corée du Nord, voire à l’Inde ? Certains croient que « la solution réside dans la création d’un Tribunal international des faillites d’État, conformément à la proposition élaborée par le F.M.I. en 2002 mais refusée par une alliance entre les États-Unis et les grands pays émergents (17) ».

Le tribunal d’arbitrage privé a cependant la préférence des banksters. Les contribuables français connaissent bien cette procédure qui leur a coûté la broutille de 403 millions d’euros lors du conflit entre Bernard Tapie et Le Crédit lyonnais aux temps de Sarközy président, cet autre Hollande. Les plus avertis de l’opinion publique savent que le traité de libre échange U.E. – U.S.A. en discussion s’inspire de l’accord – toujours pas entériné – entre l’U.E. et le Canada. L’Allemagne rechigne en effet sur certaines dispositions du traité, en particulier l’I.S.D.S. (Investor-State Dispute Settlement) que Britanniques, Étatsuniens et Canadiens jugent intouchable et non négociable. « Ce mécanisme de règlement des différends indique que les entreprises étrangères peuvent poursuivre des États si elles considèrent qu’un gouvernement enfreint les termes d’un accord commercial. En théorie, il veille à offrir un filet de sécurité juridique aux firmes investissant à l’étranger. […] L’I.S.D.S. indique […] que le désaccord doit être tranché par un tribunal arbitral international. L’instance privilégiée dans ce cas est le Centre international des règlements des différends liés à l’investissement, un organe dépendant de la Banque mondiale basée à Washington, dont les juges sont des professeurs de droit ou des avocats d’affaires nommés au cas par cas (18). »

La vive résistance argentine décuple l’envie des cénacles financialistes de recourir systématiquement à la justice étatsunienne quand les tribunaux privés sans appel n’ont aucun effet. Les États-Unis sont instrumentalisés par la finance, car, – c’est le paradoxe -, « pour privatiser, pour déréguler, pour imposer la loi du profit, il faut un État fort, comme on le voit aux États-Unis ou en Chine (19) ». La motivation pécuniaire joue aussi son rôle. Les fonds charognards « exigent un remboursement à 100 %, quitte à entamer de longues procédures devant les tribunaux américains ou anglais, réputés protecteurs pour les créanciers. “ Quel investisseur acceptera maintenant la restructuration d’une dette souveraine sachant que tout le processus peut être bloqué par la justice ? ”, s’interroge Juan Carlos Rodado, économiste chez Natixis (20) ».

Quel État voyou ?

Pour sa part, Nicolas Baverez ose écrire que « l’Argentine est un État voyou qui a érigé en modèle économique la spoliation à intervalles réguliers des investisseurs et de ses créanciers publics et privés. Les fonds injustement qualifiés de “ vautours ” ont fait œuvre de salubrité publique en rappelant Buenos Aires au respect des ses obligations financières et de la règle de droit (21) ». Ainsi donc, c’est l’Argentine qui gèle les avoirs financiers russes, iraniens, syriens ou bélarussiens. L’éditorialiste ami du Siècle a une singulière vision de l’État voyou, lui qui côtoie en permanence la voyoucratie hexagonale en col blanc. Oui, il existe des États et des entités voyous : les États-Unis, la Grande-Bretagne, Israël, l’Union (pseudo-)européenne, la République hexagonale (qui bafoue sa propre signature), la Cour pénale internationale, le F.M.I., l’O.T.A.N., la Cour européenne des droits de l’homme, etc. Baverez a oublié (ou ne sait pas) qu’« au cours des années 1990, l’économie argentine se “ dollarise ” fortement et le gouvernement émet des obligations en devises étrangères, notamment en dollars américains (22) ». Il s’agit de l’héritage de Carlos Menem, le soi-disant péroniste-populiste qui détruisit l’idéal justicialiste pour la pourriture libérale. Sous sa présidence précocement « bling bling », « l’Argentine a appliqué un programme économique ultra-libéral (libéralisation brutale de l’ensemble des marchés allant jusqu’à l’abandon totale de sa souveraineté monétaire, le peso devenant égal au dollar), souligne Pierre Salama. Ce programme économique a eu un certain succès au début : fin de l’hyperinflation, croissance économique élevée mais très volatile, diminution de la pauvreté mais augmentation des inégalité. Le Fonds monétaire international (F.M.I.) avait alors désigné l’Argentine comme étant sa “ meilleure élève ” (23). »

L’Argentine est surtout punie parce qu’elle pratique une économie protectionniste. « La croissance est évidente (le F.M.I. lui concède quand même un taux de croissance de 4,2 % pour 2012, mais du bout des lèvres), s’enthousiasme Aymeric Chauprade, et il faut être aveugle ou d’une grande mauvaise foi pour ne pas reconnaître que depuis que l’Argentine suit une voie protectionniste et nationaliste (comme la Russie et la Chine), elle va mille fois mieux que lorsqu’elle suivait les recettes libérales et pro-américaines du Libano-Argentin Menem (24). » On peut néanmoins regretter que cette politique audacieuse se confine au seul cadre national argentin et se détourne de toute concertation sérieuse avec ses partenaires du MERCOSUR afin de constituer un authentique protectionnisme continental. Washington profite des rivalités historiques, économiques et même sportives au sein du Marché commun sud-américain pour le désarmer et l’affaiblir.

Certes, le gouvernement de Cristina Kirchner n’est pas exempt de critiques. Trahissant un péronisme bien mal en point pour une variante australe de la sociale-démocratie, la « Martine Aubry » de Buenos Aires a, elle aussi, appliqué un programme sociatéliste et gendériste. L’homoconjugalité y est reconnue en juillet 2010 tandis que le transsexualisme devient légal au printemps 2012. Il manque toujours au Cône Sud un chef charismatique capable d’unir autour de lui le peuple, l’armée et la nation contre le danger financier mondialiste. En attendant, « pour avoir choisi un traitement non orthodoxe de la gestion de sa dette, l’Argentine est punie par un tribunal nord-américain. Cette décision embarrasse nombre de pays avancés. Suivre la décision de ce tribunal, c’est précipiter la crise en Argentine, faire subir à une grande majorité d’Argentines une politique d’austérité insoutenable, c’est accepter qu’une décision d’un tribunal puisse prévaloir sur la souveraineté des États, c’est enfin accroître le risque d’une remise en cause des décisions prises pour restructurer la dette de la Grèce et celle d’autres pays (25) ».

Une étroite alliance transnationale

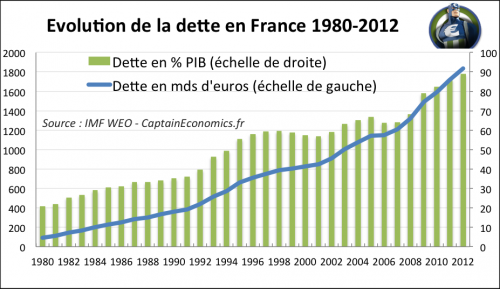

Les effets se font déjà sentir ailleurs. « L’Europe agonise économiquement, et la finance, elle, se porte à merveille. On vit plus que jamais dans une économie casino. Le capitalisme global est complètement hors sol. Il n’a été que très partiellement affecté par la crise financière car aucune mesure n’a véritablement été prise pour enfin le réguler. […] La cécité des actionnaires et la politique de la courte vue prédominent. Plus que jamais l’idéologie qui domine est : “ Prends l’oseille et tire-toi ” (26). » La situation s’aggrave dans l’Hexagone. « La collusion entre certains politiques, la haute administration des finances et le système bancaire est un scandale. Résultat : les lois sont trop laxistes. Et les multinationales redistribuent des dividendes massifs alors que le patron de la Banque de France persiste à dire qu’il y a des risques pour le financement de l’économie (27). »

Cette étroite complicité concerne aussi Elliott Management de Paul Singer (« Chanteur » en français). Ce « maître-chanteur » de très haut vol veut accroître sa fortune et celle de ses partenaires. Il subventionne les O.N.G. qui, plus que jamais, relèvent des forces mentales d’occupation qu’il faut combattre. Par exemple, « en 2006, dans ses efforts pour récupérer des créances du Congo-Brazzaville, Elliott accumule les preuves du train de vie luxueux du président Denis Sassou-Nguesso, avant de les faire fuiter auprès d’une O.N.G. Achetés moins de 20 millions de dollars, ses emprunts lui rapporteront 90 millions… […Pour l’Argentine] l’opération afficherait un rendement de 1 600 % (28) ». Mais ces prédateurs n’entendent pas les avertissements avisés de l’ancien Premier ministre malaysien, Mohamad Mahathir, pour qui « les États-Unis sont en faillite, mais les gens continuent d’accepter le dollar. C’est pourtant de la monnaie de singe ! Ils ont imprimé des milliards de dollars avec la quantitative easing mené par la Fed. Ce sont des bouts de papier sans valeur, mais les gens l’acceptent du fait de la puissance et des menaces américaines (29) ».

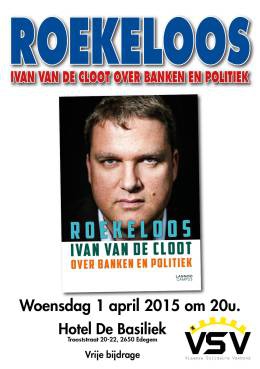

Les initiatives nocives de Paul Singer ne s’arrêtent pas à l’extorsion (légale ?) des États. Elles sapent les fondements traditionnels de la société. « Une conception de la finance aussi égalitariste que libérale […] semble évidente à Paul Singer, soutien indéfectible du Parti républicain. L’homme a notamment contribué à l’élection de Rudolph Giulani à la mairie de New York, et compte parmi ses investisseurs Mitt Romney. Mais il a aussi consacré plus de 425 000 dollars au soutien du mariage gay, après le coming out de l’un de ses fils (30). » Qu’en pensent donc les zélés conservateurs libéraux qui mélangent dans leurs délires abjects le libéralisme, le conservatisme et le sociétalisme ? Dans son bloc-notes, Ivan Rioufol pérore sur « le choc des civilisations invitant à la solidarité avec le monde libre (31) ». Mais où se trouve ce « monde libre » ? Pense-t-il à l’O.T.A.N. belliciste et aventurière ? Considère-t-il l’Occident, les États-Unis et l’O.M.C. comme des joyaux à protéger ? Mensonges ! « L’Amérique ne se comporte pas d’une manière raisonnable, prévient Philippe de Villiers. Elle veut “ otaniser ” le monde entier et met le feu partout. Ce qu’elle désire, ce n’est pas seulement l’Ukraine dans l’O.T.A.N., c’est aussi abattre Poutine pour prendre la Russie et y installer son idéologie multiculturaliste, mondialiste et consumériste. Elle veut imposer son modèle de société, en particulier aux pays enracinés qui lui résistent (32). » Quitte à pratiquer une rhétorique digne de la Guerre froide, le plumitif néo-cons totalement ringard et vraiment à l’Ouest, continue encore son sale boulot de détourner de braves lecteurs vers des cibles secondaires, alors que l’ennemi principal demeure les États-Unis d’Amérique, leur hyper-classe, leurs nervis intercontinentaux et l’Oligarchie planétaire mondialiste. Voilà pourquoi les Européens épris d’identités charnelles et de justice sociale réelle se sentent tous maintenant Argentins ! Plus que jamais, America delenda est !

Georges Feltin-Tracol

Notes

1 : Audrey Tonnelier, « Elliott, le fonds vautour qui fait trembler les États », dans Le Monde, le 29 juillet 2014.

2 : Christine Legrand, « À Buenos Aires, les Argentins se réveillent sous le choc », dans Le Monde, le 1er août 2014.

3 : Si, aux États-Unis, les juges locaux et fédérés sont élus, les juges fédéraux sont, eux, nommés par le président après l’accord du Sénat. Les plus intrigants termineront leur carrière à la Cour suprême.

4 : Isabelle Chaperon, « Le combat de Buenos Aires contre les banques », dans Le Monde, les 20 et 21 juillet 2014.

5 : Victor Lequillerier, « Un accord entre l’Argentine et ses créanciers est possible. La décision américaine est un épisode d’un long feuilleton », dans Le Monde, le 29 août 2014.

6 : Alain Gauvin, « Buenos Aires est mauvais payeur, les sanctions judiciaires sont justifiées », dans Le Monde, le 29 août 2014.

7 : Victor Lequillerier, art. cit.

8 : Isabelle Chaperon, art. cit.

9 : Sur son excellent site de defensa, Philippe Grasset a inventé le concept de B.A.O. pour « Bloc américaniste occidentaliste ». Cependant, B.O.A. (Bloc occidental atlantiste) paraît plus signifiant dans la guerre des idées avec l’image du lent étranglement des peuples libres par la finance gendériste, armée, multiculturaliste, sécuritaire et sociétaliste.

10 : Victor Lequillerier, art. cit.

11 : Isabelle Piquer, « Thomas Griesa, un juge anti-système aujourd’hui très fatigué », dans Le Monde, les 20 et 21 juillet 2014.

12 : Isabelle Chaperon, art. cit.

13 : Christian Losson, « Fonds vautours : l’Argentine à la relance », dans Libération, le 11 août 2014.

14 : Fabrice Rousselot, « L’imperturbable juge qui défie l’Argentine », dans Libération, les 23 et 24 août 2014.

15 : Jan Krauze, « La Cour suprême confirme le droit de la police américaine de perquisitionner à l’étranger », dans Le Monde, le 2 mars 1990.

16 : Marie Charrel, « Huis clos autour de la libéralisation des services », dans Le Monde, 5 août 2014. On lira aussi Raoul Marc Jennar, « Cinquante États négocient en secret la libéralisation des services », dans Le Monde diplomatique, septembre 2014. On attend aussi sur ce sujet l’essai d’Arnaud Raffard de Brienne consacré au traité transatlantique à paraître aux Bouquins de Synthèse nationale.

17 : Nicolas Baverez, « Les dettes se paient toujours », dans Le Point, le 10 juillet 2014.

18 : Marie Charrel, « L’Allemagne, trouble-fête des négociations transatlantiques », dans Le Monde, 5 août 2014.

19 : « Le temps du “ commun ”. Entretien avec Pierre Dardot et Christian Laval », dans Le Nouvel Observateur, le 31 juillet 2014.

20 : Donald Hébert avec Tancrède Bonora, « Après l’Argentine, à qui le tour ? », dans Le Nouvel Observateur, le 14 août 2014.

21 : Nicolas Baverez, art. cit.

22 : Victor Lequillerier, art. cit.

23 : Pierre Salama, « La justice américaine cherche à punir l’Argentine pour l’exemple. Buenos Aires sanctionné pour la gestion non orthodoxe de sa dette », dans Le Monde, le 21 août 2014.

24 : Aymeric Chauprade, « Sortir du mondialisme, c’est possible : l’exemple de l’Argentine », mis en ligne sur Carnet de bord d’Aymeric Chauprade. Le blog de la géopolitique multipolaire, le 21 avril 2012.

25 : Pierre Salama, art. cit.

26 : Benjamin Coriat, « On vit dans une économie casino », dans Libération, le 20 juillet 2014.

27 : Jean-Paul Pollin, « La France se plie aux règles de la finance », dans Libération, le 20 juillet 2014.

28 : Audrey Tonnelier, art. cit.

29 : dans Le Monde, le 14 août 2014.

30 : Audrey Tonnelier, art. cit.

31 : dans Le Figaro, le 29 août 2014.

32 : « L’Amérique veut abattre Poutine pour installer son modèle de société en Russie. Entretien avec Philippe de Villiers », dans Le Figaro, le 18 août 2014.

del.icio.us

del.icio.us

Digg

Digg

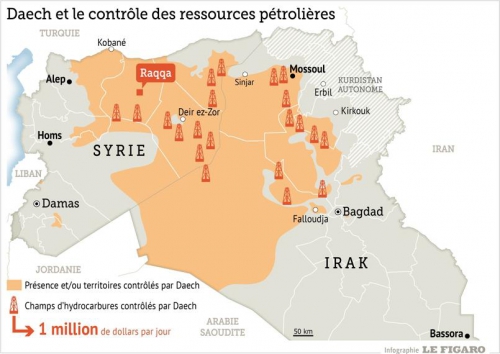

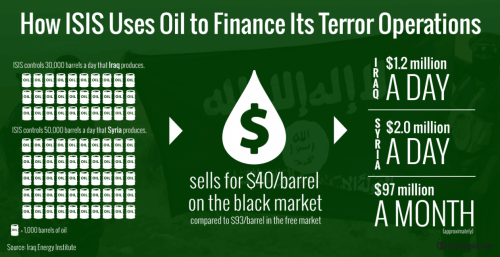

Donc nous nous trouvons dans un contexte ou des attentats immondes se produisent sur notre sol , via un mouvement ou une organisation dont les financements sont tout à fait identifiables par ceux qui en ont les moyens , du fait en particulier de leurs relations suivies avec les pays soupçonnés de continuer à aider ce mouvement : la Turquie, le Qatar , l'Arabie Saoudite ..

Donc nous nous trouvons dans un contexte ou des attentats immondes se produisent sur notre sol , via un mouvement ou une organisation dont les financements sont tout à fait identifiables par ceux qui en ont les moyens , du fait en particulier de leurs relations suivies avec les pays soupçonnés de continuer à aider ce mouvement : la Turquie, le Qatar , l'Arabie Saoudite ..

Récemment le gouvernement islandais a informé la Commission européenne et le Conseil européen du retrait de sa demande d’adhésion (cf. Horizons et débats no 8 du 23/3/15). Le gouvernement rose-vert avait sollicité en juillet 2009 son adhésion, après que la crise financière aux Etats-Unis ait influé de manière catastrophique sur les banques du pays. Lorsque le pays s’est rétablit étonnamment vite et qu’en avril 2013 un nouveau gouvernement a été choisi, les négociations ont été gelées. Le ministre des Affaires étrangères Gunnar Bragi Sveinsson a noté sur son site web: «Les intérêts de l’Islande sont mieux servi en dehors de l’UE.» La population n’approuverait pas l’adhésion, car ces dernières années, elle a réalisé, ce qu’elle a pu atteindre de ses propres forces. L’Islande est une île dans l’Atlantique avec 350?000 habitants. Le pays dispose de zones de pêche abondantes. Ses habitants pratiquent un peu d’agriculture avec beaucoup de moutons et accueillent de plus en plus de touristes parcourant le pays à cause de la beauté de la nature et de ses sources chaudes. Il fait bon vivre ainsi.

Récemment le gouvernement islandais a informé la Commission européenne et le Conseil européen du retrait de sa demande d’adhésion (cf. Horizons et débats no 8 du 23/3/15). Le gouvernement rose-vert avait sollicité en juillet 2009 son adhésion, après que la crise financière aux Etats-Unis ait influé de manière catastrophique sur les banques du pays. Lorsque le pays s’est rétablit étonnamment vite et qu’en avril 2013 un nouveau gouvernement a été choisi, les négociations ont été gelées. Le ministre des Affaires étrangères Gunnar Bragi Sveinsson a noté sur son site web: «Les intérêts de l’Islande sont mieux servi en dehors de l’UE.» La population n’approuverait pas l’adhésion, car ces dernières années, elle a réalisé, ce qu’elle a pu atteindre de ses propres forces. L’Islande est une île dans l’Atlantique avec 350?000 habitants. Le pays dispose de zones de pêche abondantes. Ses habitants pratiquent un peu d’agriculture avec beaucoup de moutons et accueillent de plus en plus de touristes parcourant le pays à cause de la beauté de la nature et de ses sources chaudes. Il fait bon vivre ainsi.

Le 17 mars, à Pékin. Martin Schulz, le président du Parlement européen a qualifié de « bonne chose » les

Le 17 mars, à Pékin. Martin Schulz, le président du Parlement européen a qualifié de « bonne chose » les

Face à ces retours de bâton de plus en plus coûteux, les banques inscrivent des provisions « pour litiges juridiques » toujours plus importantes dans leurs bilans financiers. La Société générale a ainsi mis de côté 700 millions d’euros en 2013 pour faire face aux éventuelles procédure judiciaires. « Pour tenir compte de l’évolution d’un ensemble de risques juridiques, dont notamment les enquêtes et procédures en cours avec des autorités américaines et européennes », explique-t-elle. Le chiffre sera porté à 900 millions en juin 2014... Au Crédit agricole, les provisions pour litiges s’élèvent à 457 millions d’euros en décembre 2013. Et à 840 millions d’euros pour le groupe Banque Populaire-Caisse d’Épargne (BPCE). Quant à BNP-Paribas, elle provisionne 2,7 milliards d’euros fin 2013 en prévision d’amendes à venir. Pas assez, vu le montant finalement réclamé par la justice états-unienne.

Face à ces retours de bâton de plus en plus coûteux, les banques inscrivent des provisions « pour litiges juridiques » toujours plus importantes dans leurs bilans financiers. La Société générale a ainsi mis de côté 700 millions d’euros en 2013 pour faire face aux éventuelles procédure judiciaires. « Pour tenir compte de l’évolution d’un ensemble de risques juridiques, dont notamment les enquêtes et procédures en cours avec des autorités américaines et européennes », explique-t-elle. Le chiffre sera porté à 900 millions en juin 2014... Au Crédit agricole, les provisions pour litiges s’élèvent à 457 millions d’euros en décembre 2013. Et à 840 millions d’euros pour le groupe Banque Populaire-Caisse d’Épargne (BPCE). Quant à BNP-Paribas, elle provisionne 2,7 milliards d’euros fin 2013 en prévision d’amendes à venir. Pas assez, vu le montant finalement réclamé par la justice états-unienne.