Depuis quelques temps, la Chine et la Fédération de Russie ont compris comme d’autres nations que le rôle de principale monnaie de réserve mondiale du dollar est leur talon d’Achille économique. Tant que Washington et Wall Street contrôleront le dollar, et aussi longtemps que la majeure partie du commerce mondial sera réglée en dollars, les banques centrales comme celles de Russie et de Chine seront obligées de stocker des dollars sous la forme de dette « sûre » du Trésor US. En effet, cette réserve de devises protège les économies de la sorte de guerre des devises qu’a connue la Russie à la fin de 2014. À l’époque, Wall Street et le bien nommé Bureau de Renseignement sur la Finance et le Terrorisme du Trésor US, se sont délestés de leurs roubles lors d’un accord US-saoudien visant à faire s’effondrer les prix mondiaux du pétrole. Désormais, Russie et Chine se dirigent sans bruit vers la porte de sortie du dollar.

Depuis quelques temps, la Chine et la Fédération de Russie ont compris comme d’autres nations que le rôle de principale monnaie de réserve mondiale du dollar est leur talon d’Achille économique. Tant que Washington et Wall Street contrôleront le dollar, et aussi longtemps que la majeure partie du commerce mondial sera réglée en dollars, les banques centrales comme celles de Russie et de Chine seront obligées de stocker des dollars sous la forme de dette « sûre » du Trésor US. En effet, cette réserve de devises protège les économies de la sorte de guerre des devises qu’a connue la Russie à la fin de 2014. À l’époque, Wall Street et le bien nommé Bureau de Renseignement sur la Finance et le Terrorisme du Trésor US, se sont délestés de leurs roubles lors d’un accord US-saoudien visant à faire s’effondrer les prix mondiaux du pétrole. Désormais, Russie et Chine se dirigent sans bruit vers la porte de sortie du dollar.

Le budget de l’État russe dépend fortement du bénéfice en dollars de l’exportation d’hydrocarbures. Paradoxalement, à cause du rôle du dollar, obligées d’acheter de la dette de son Trésor, les banques centrales de Chine, Russie, Brésil, et d’autres pays diamétralement opposés à la politique étrangère US, financent de facto les guerres que Washington mène contre eux.

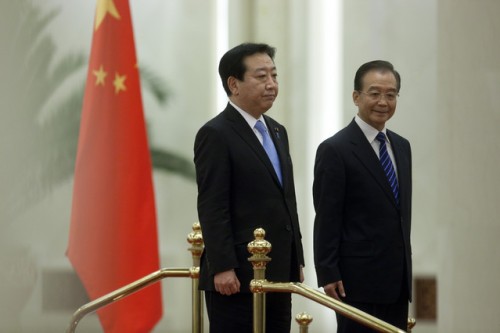

Cette situation change silencieusement. En 2014, la Russie et la Chine ont signé deux énormes contrats de 30 ans sur le gaz russe pour la Chine. Ces contrats précisaient que l’échange se ferait en yuans et roubles russes, pas en dollars. C’était le début du processus de dé-dollarisation qui est en train de s’accélérer aujourd’hui.

Yuan dans les réserves russes

Le 27 novembre, la Banque centrale de Russie a annoncé pour la première fois avoir intégré le yuan chinois dans ses réserves officielles. Au 31 décembre 2014, les réserves officielles de la Banque centrale de Russie se composaient de 44% de dollars et de 42% d’euros avec un peu plus de 9% de livre sterling. La décision d’inclure le yuan dans les réserves officielles russes, développera son usage au détriment du dollar sur les marchés financiers russes.

Même si elle n’est pas encore totalement convertible en d’autres devises, le négoce de la monnaie yuan a démarré à la Bourse de Moscou en 2010. Depuis lors, le volume d’échanges yuan/rouble s’est énormément développé. En août 2015, les cambistes et les compagnies russes ont acheté pour le nombre record de 18 milliards de yuans, soit environ 3 milliards de dollars, une hausse de 400% par rapport à l’année précédente.

Le rouble d’or arrive

Mais les démarches russes et chinoises pour remplacer le dollar en tant que monnaie intermédiaire dans leur commerce commun, un commerce dont le volume s’est accru considérablement depuis les sanctions des USA et de l’UE en mars 2014, n’en reste pas là.

Pour la première fois depuis août 1971, moment où Washington a unilatéralement déchiré le Traité de Bretton Woods, l’or est sur le point de faire un retour spectaculaire sur la scène monétaire mondiale. À cette époque, conseillé par le délégué personnel de David Rockefeller au Trésor, Paul Volcker, Niixon a annoncé que Washington refuse d’honorer l’obligation de son accord de rachat des dollars détenus à l’étranger contre de l’or de la Banque centrale US.

Des rumeurs persistantes racontent depuis cette époque que les chambres fortes de Fort Knox sont en réalité vides de tout or, un fait qui, s’il était avéré, signifierait que le dollar est cuit en tant que monnaie de réserve.

Washington s’en tient inflexiblement à son histoire, sa Réserve fédérale couverait une réserve de 8133 tonnes d’or. Si c’était vrai, ça dépasserait de loin le deuxième, l’Allemagne, dont les avoirs d’or officiels sont enregistrés par le FMI à 3381 tonnes.

Un bizarre événement apparu en 2014, a nourri des doutes quant aux statistiques officielles sur l’or US. En 2012, le gouvernement allemand a demandé à la Réserve fédérale de renvoyer à la Bundesbank l’or gardé pour elle par la Fed. Choquant le monde, sous le prétexte fallacieux que la Réserve fédérale « n’avait pas la possibilité de différencier les lingots d’or allemands de l’or US … », la Fed a refusé de rendre l’or à l’Allemagne. Peut-être devons-nous croire que les vérificateurs des comptes de la Réserve d’or fédérale US ont été foutus à la porte avec les compressions budgétaires ?

En 2013, dans le scandale qui a suivi, les USA ont rapatrié cinq misérables tonnes de l’or allemand à Francfort, et ont fait savoir qu’il leur faudrait jusqu’à 2020 pour compléter le rapatriement des 300 tonnes demandées. La méfiance envers la banque centrale US grandissant, d’autres banques centrales européennes ont commencé à réclamer leur or à la Fed.

Dans cette dynamique, la banque centrale russe a considérablement agrandi ses réserves d’or officielles ces dernières années. Depuis, la cadence de la poussée d’hostilité de Washington s’est beaucoup accélérée. Depuis janvier 2013, la réserve d’or officielle de Russie a pris 129%, passant à 1352 tonnes le 30 septembre 2015. En 2000, au terme des dix années de pillage de la Fédération de Russie parrainé par les USA dans les sombres années Eltsine de la décennie 1990, la Russie avait 343 tonnes d’or dans ses réserves.

Les chambres fortes de la Banque centrale de Russie qui en 1991, au moment de la chute de l’Union Soviétique, contenaient officiellement quelque 2000 tonnes d’or, avaient été dévalisées au cours du mandat controversé du directeur de la Gosbank, Viktor Gerachtchenko, qui devant la Douma, s’est dit alarmé de ne pouvoir rendre compte du lieu précis où se trouvait l’or russe.

L’époque est certes différente aujourd’hui. En matière de tonnage annuel d’or extrait des mines, la Russie a de loin détrôné l’Afrique du Sud de la troisième place de plus grand pays producteur d’or du monde. La Chine est devenue le numéro un.

Les médias occidentaux ont fait grand cas du fait que depuis les sanctions financières manigancées par les USA, les réserves en dollars de la banque centrale russe ont nettement fondu. Ce qu’ils ne signalent pas, c’est que dans le même temps, la banque centrale de Russie a acheté de l’or, beaucoup d’or. Récemment, sous les sanctions, parallèlement à la chute de 50% du prix en dollars des hydrocarbures, les réserves totales en dollars de la Russie ont baissé de quelque 140 milliards de dollars par rapport à 2014, mais d’après ce qui est constaté, les avoirs d’or ont grossi depuis lors de 30%. La Russie stocke à présent autant d’onces d’or que de fonds négociés en bourse. Selonseekingalpha.com, rien qu’en juin, elle s’est renchérie de l’équivalent de 12% de la production mondiale annuelle d’or.

Le gouvernement russe a adopté la proposition très raisonnable de Sergueï Glaziev, économiste russe et conseiller de Poutine, à savoir que la Banque centrale de Russie achète chaque once d’or extraite des mines russes à un prix attrayant garanti en rouble, afin de gonfler les avoirs d’or de l’État. Cela évitera même à la Banque centrale de devoir acheter de l’or sur les marchés internationaux avec des dollars.

Puissance hégémonique en banqueroute

Au terme des années 1980, voyant aux USA la grave crise bancaire associée à leur déclin évident dans le rôle d’après-guerre de premier pays industriel du monde, au moment où les multinationales US s’externalisaient vers des pays à bas salaires, comme le Mexique et plus tard la Chine, les Européens ont commencé à envisager une nouvelle monnaie pour remplacer le dollar-réserve, et la création des États-Unis d’Europe afin de rivaliser avec l’hégémonie US. La réaction européenne consista à pondre le traité de Maastricht au moment de la réunification de l’Allemagne, au début des années 1990. Il en a résulté la Banque centrale européenne et plus tard l’euro, un édifice terriblement bancal du toit aux fondations. En 1992, grâce aux milliards du fond spéculatif new-yorkais de George Soros, un pari suspect contre la Banque d’Angleterre et la parité de la livre réussit à écarter le Royaume-Uni et la City de Londres de l’alternative au dollar envisagée par l’UE. Pour certains de ces mêmes fonds spéculatifs, en 2010, il y avait de quoi s’enrichir facilement à déchirer l’euro à l’endroit des coutures, en s’en prenant à son talon d’Achille, la Grèce, suivie par le Portugal, l’Irlande, l’Italie, l’Espagne. Depuis lors, l’UE, qui est aussi liée à Washington par l’intermédiaire des chaînes de l’OTAN, n’a guère présenté de menace pour l’hégémonie US.

Or, de plus en plus depuis 2010, tandis que Washington tentait d’imposer la domination totale du Pentagone sur le monde à l’aide des soi-disant printemps arabes truqués, visant à changer les régimes de la Tunisie à l’Égypte, en passant par la Libye et à présent de Syrie, avec de maigres résultats, la Chine et la Russie ont été poussées toutes deux dans les bras l’une de l’autre. Une alternative au dollar russo-chinoise, sous la forme d’un rouble et d’un yuan adossés tous deux à l’or, pourrait déclencher la sortie précipitée du dollar, et avec elle, une grave perte de la capacité des USA à dévoyer le rôle de réserve du dollar pour financer leurs guerres avec l’argent des autres peuples. Privilège colossal par rapport à l’état de guerre de l’hégémonie perdue des USA, cela pourrait juste donner de l’engouement envers un monde en paix.

- William Engdahl est consultant en risques stratégiques et conférencier. Titulaire d’un diplôme en politique de l’université de Princeton, il est auteur de best-sellers sur le pétrole et la géopolitique, en exclusivité pour le magazine en ligne « New Eastern Outlook ».

NEO, F. William Engdahl

Original : journal-neo.org/2015/12/05/russias-dollar-exit-takes-majo...

Traduction Petrus Lombard

del.icio.us

del.icio.us

Digg

Digg

Nick Giambruno:

Nick Giambruno:  Doug Casey: It’s really, really serious. I previously thought it was metaphysically impossible to have negative interest rates but, in the Bizarro World central banks have created, it’s happened.

Doug Casey: It’s really, really serious. I previously thought it was metaphysically impossible to have negative interest rates but, in the Bizarro World central banks have created, it’s happened.

Au cours de ces dernières semaines, les rapports se sont accumulés pour signaler que la France aussi commence à ressentir les problèmes. De nombreuses banques françaises s’étaient trop massivement couvertes par des emprunts grecs à intérêts élevés, qui viennent de perdre plus de la moitié de leur valeur. La nécessité de les amortir se fait cruellement sentir mais le gouvernement français a expliqué déjà à plusieurs reprises qu’en cas de nécessité il contribuerait à l’amortissement de tous les instituts en difficulté, ce qui grève lourdement la solvabilité de la France.

Au cours de ces dernières semaines, les rapports se sont accumulés pour signaler que la France aussi commence à ressentir les problèmes. De nombreuses banques françaises s’étaient trop massivement couvertes par des emprunts grecs à intérêts élevés, qui viennent de perdre plus de la moitié de leur valeur. La nécessité de les amortir se fait cruellement sentir mais le gouvernement français a expliqué déjà à plusieurs reprises qu’en cas de nécessité il contribuerait à l’amortissement de tous les instituts en difficulté, ce qui grève lourdement la solvabilité de la France.

Chers amis,

Chers amis,