mardi, 16 mai 2023

Capitalisme sénile et démolition contrôlée

Capitalisme sénile et démolition contrôlée

par Fabio Vighi

Source: https://sinistrainrete.info/neoliberismo/25140-fabio-vighi-capitalismo-senile-e-demolizione-controllata.html

Sur quels principes repose le capitalisme sénile ? Je résumerai cinq d'entre eux et discuterai ensuite de leur imbrication :

1) La dette. Le seul chemin vers l'avenir du capitalisme continue d'être pavé de programmes de création d'argent. Créer de l'argent à partir de rien, pour le mettre en mouvement sous forme de crédit, est la seule stratégie monétaire qui nous permette d'ignorer l'abîme qui s'ouvre déjà sous nos pieds - comme le personnage de dessin animé qui, après avoir couru dans le précipice, continue à courir dans les airs en défiant la gravité. Or, comme le montre la violente vague inflationniste actuelle - toujours à deux chiffres en Europe - la force de gravité est désormais irrésistible.

2) Les bulles. Les bulles spéculatives, alimentées par le mouvement perpétuel du crédit, constituent le seul mécanisme significatif de production de richesse. C'est pourquoi l'unique préoccupation des gestionnaires du "capitalisme de crise" est d'empêcher les méga-bulles de se dégonfler. Mais comme l'ultra-finance détruit la "société du travail", la vie humaine devient un surplus inutilisable, un énorme surplus improductif à administrer de manière créative.

3) Démolition contrôlée. Le dumping salarial et la concurrence vers le bas pour les emplois dévastés par l'automatisation technologique sont l'autre facette du paradigme de la bulle. Pour que les marchés spéculatifs puissent continuer à léviter, la société du travail (article 1 de la Constitution italienne) doit être progressivement mais radicalement réduite, car l'hypertrophie financière actuelle exige la démolition de la demande réelle. En d'autres termes, le "capitalisme de consommation" est recyclé en "capitalisme de gestion de la misère collective", ce qui entraîne un changement de récit idéologique.

4) Les urgences. La phase terminale de la civilisation capitaliste est caractérisée par l'idéologie intrinsèquement terroriste de la permacrise ou - pour paraphraser Guy Debord - de "l'urgence intégrée permanente", qui doit occuper chaque seconde de notre vie. En ce sens, la récente pseudo-pandémie n'a servi que de précurseur. Ne nous leurrons pas : un monde qui défend avec autant de fanatisme sa propre implosion nous réserve encore bien des surprises.

5) La manipulation. La propagande médiatique à l'ère de l'hyper-connexion numérique est naturelle, il est donc normal que le capitalisme terminal en profite. En y regardant de plus près, on s'aperçoit qu'il s'agit d'une confluence obstinée de stupidité et de calcul. Comme l'avait prédit George Orwell bien avant la télévision et Internet, la frontière entre le mensonge et la réalité est floue : "Le processus [de contrôle de l'opinion publique] doit être conscient, sinon il ne pourrait être exécuté avec suffisamment de précision, mais il doit aussi être inconscient, car sinon il ne pourrait être dissocié d'un vague sentiment de mensonge et donc de culpabilité"[1]. Plus précisément, la manipulation exige "la dislocation permanente du sens de la réalité, par laquelle il manque un point de référence objectif dans le monde extérieur pour juger de la vérité et de la réalité des choses"[2]. Jean Baudrillard a appelé le résultat de ce processus l'hyperréalité : puisque la distance entre le réel et sa représentation médiatique est perdue, la seule réalité à laquelle nous pouvons nous référer est celle qui est "informée" par les médias.

Le délire du mouvement perpétuel

Après avoir épuisé les astuces monétaires, les élites financières se sont acculées. Le système spéculatif basé sur l'endettement, gonflé pendant des décennies par l'impression monétaire et la suppression des taux d'intérêt, ne peut plus être maintenu sans d'importants "dommages collatéraux". C'est ainsi que tombe le masque de la "science lugubre" de l'économie bourgeoise (selon la célèbre définition de Thomas Carlyle), et son illusion que l'argent peut se reproduire de manière autonome, comme par le biais d'un mécanisme de mouvement perpétuel. L'inflation structurelle actuelle est le premier symptôme évident d'une métastase qui se propage rapidement dans le corps social, obligeant une grande partie de la population - y compris les classes moyennes de plus en plus insolvables - à choisir entre mettre de la nourriture sur la table et payer les factures. Il devrait être clair maintenant que toute politique monétaire expansive - nécessaire pour soutenir le secteur financier - provoquera une nouvelle érosion du pouvoir d'achat, rendant ainsi indispensables de nouvelles mesures coercitives pour contrôler les masses appauvries. L'alternative capitaliste à ce scénario est que les banques centrales continuent à augmenter les taux jusqu'à ce que les bulles éclatent - de la poêle à frire au feu.

Dans le système financier actuel, l'illusion du mouvement perpétuel fonctionne de la manière suivante : l'expansion du crédit attire l'argent vers les actifs d'investissement, dont la valorisation augmente à mesure que la demande s'accroît. Une partie des actifs dopés sert de garantie pour d'autres prêts, ce qui déclenche un cercle vicieux dans lequel le crédit alimente la valorisation des actifs qui alimente la garantie qui alimente le crédit. Comme notre existence est désormais entièrement accaparée par l'expansion de la liquidité, la seule chose qui compte réellement est de continuer à utiliser l'effet de levier du capital de crédit. Et tant que l'illusion du mouvement perpétuel perdure - ainsi que l'affabulation idéologique correspondante - les obligations de financement de la dette peuvent être reportées. Mais si les taux d'intérêt augmentent et que les garanties perdent de la valeur, la panique s'installe et les gens commencent à vendre - en mode grégaire. À mesure que les garanties se détériorent, les actifs risquent de devenir inférieurs à l'encours de la dette, ce qui finit par épuiser les liquidités jusqu'à l'éclatement de la bulle. Il est bon de savoir que nous approchons de cette dernière phase, dans laquelle la création de richesse spéculative sans substance se transforme en une spirale mortelle pour la bulle de la dette : les valorisations s'effondrent, les garanties se réduisent, le crédit s'effondre. Le paradoxe de notre époque est que l'argent spéculatif qui gonfle les bulles financières n'a aucune substance de valeur ; mais si les bulles éclatent, c'est l'enfer.

L'Occident mondialisé a déjà hypothéqué une grande partie de ce qu'il possède (et ne possède pas). En d'autres termes, les États, les entreprises et les ménages ne possèdent plus rien d'autre que leur dette. Et comme le casino mondial continue de menacer de faire faillite - comme l'a annoncé, tout récemment, la faillite de la Silicon Valley Bank - les détenteurs du pouvoir financier savent qu'ils doivent agir vite s'ils veulent garder intacts leurs privilèges systémiques. En effet, ils ont compris que pour continuer à inonder les marchés de liquidités artificielles, il faut conduire l'économie réelle, déjà en chute libre, vers la stagflation. L'instrument pour y parvenir est sous nos yeux : un autoritarisme sournois et rampant légitimé par l'urgentisme à jet continu ; un nouveau fascisme dans une version néo-féodale, hyper-numérisée et faussement solidaire (de " gauche ") - comme pour se servir d'un antifascisme archéologique et maniériste, purement prétexte, comme Pasolini l'avait parfaitement compris dans les années 1970[3]. [Inaugurée en grande pompe par la pseudo-pandémie, la dynamique implosive est aujourd'hui reprise par les banques centrales qui, en augmentant les taux, ne font que titiller l'inflation, mais dépriment en revanche la demande réelle.

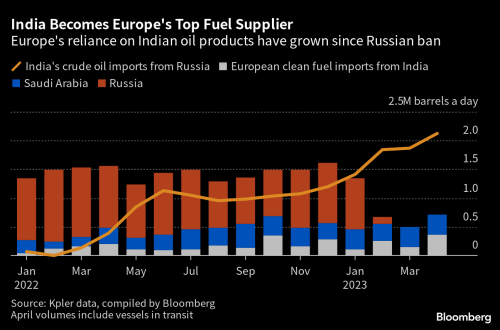

À cet égard, la récente hausse des coûts de l'énergie doit être considérée dans son contexte comme faisant partie de la tentative plus large de décompression d'un système hautement inflammable - l'équivalent du désamorçage d'une bombe atomique. Les sanctions contre la Russie ont été dès le départ une farce misérable et, pour l'Europe, un exercice masochiste peu raffiné. Il suffit de considérer que, compte tenu de la dynamique du commerce mondial, la Russie sanctionnée vend du pétrole et du gaz à l'Inde et à la Chine au rabais, qui les exportent ensuite vers l'Europe (et les États-Unis) au prix fort. De même, le véritable objectif de la "lutte contre le changement climatique" prônée par les multinationales à travers le dogme des investissements ESG - officiellement inauguré en 2020 par la lettre "net zero" de Larry Fink (PDG de BlackRock) - est d'imposer des niveaux de vie inférieurs aux classes populaires qui, il y a quelques années encore, étaient exhortées à poursuivre l'utopie d'une consommation débridée. L'Ukraine peut être considérée comme un symbole tragique de cette démolition contrôlée : grâce à une guerre par procuration qui se prolonge indéfiniment, l'infrastructure industrielle du pays est cyniquement détruite. Ce n'est pas une coïncidence si, le 28 décembre, Larry Fink lui-même et Volodymir Zelensky, aujourd'hui déifié, se sont mis d'accord sur un programme d'investissement pour reconstruire l'Ukraine, confirmant le schéma désormais familier selon lequel la dévastation d'une société entière devient une opportunité d'expansion financière. C'est pourquoi l'Occident envoie des centaines de milliards de dollars à l'Ukraine, au lieu de négociateurs de paix.

Le point que nous ne pouvons ignorer est le suivant : la démolition contrôlée de la demande réelle est l'autre face du capitalisme ultra-financiarisé. Cela signifie que le capital ne peut continuer à s'autoreproduire qu'en creusant le fossé entre une poignée de nababs qui contrôlent l'argent et l'information, et la plèbe appauvrie qui, pour cela, doit 1. ne rien posséder et en être heureuse (selon le fameux slogan du WEF) ; 2. sacrifier ses libertés individuelles (selon le fameux slogan du WEF). sacrifier leurs libertés individuelles (y compris la liberté d'expression, de plus en plus étouffée par un "discours culturel" grotesquement surréglementé) ; 3. abandonner leur droit à l'existence à l'État, dont le rôle biopolitique est d'administrer ce droit au nom du capital transnational. Cette dérive perverse du "capitalisme de crise" a été largement sous-estimée - et c'est un euphémisme - par notre intelligentsia de gauche, même "radicale" (de Noam Chomsky à Slavoj Žižek) qui, comme les chiens de Pavlov, salivait à la perspective du "retour de l'État" comme un signe certain d'émancipation.

La déprimante myopie de la gauche a été particulièrement agressive lors de la récente "pandémie", qu'il faut comprendre non pas comme la peste bubonique du nouveau millénaire, mais comme un coup d'État financier rendu possible par la plus grande et la plus spectaculaire opération de lavage de cerveau que l'humanité ait jamais connue. L'urgence a servi à masquer un fait en soi assez banal : c'est (c'est) le système qui est atteint d'une maladie mortelle, et non la population mondiale. Paradoxalement, la gauche continue de se précipiter au chevet du capitalisme en soins intensifs, si malade qu'elle ne peut que feindre un dynamisme qu'elle ne possède pas à travers la mobilisation globale de la violence, de la peur, de la distraction, et des récits faussement éthiques ou salvateurs correspondants. COVID-19 a été avant tout une pandémie de peur, dont les conséquences restent à voir. Lorsqu'un "vaccin" expérimental est présenté comme une potion magique (le fameux 95 % d'efficacité !) contre une maladie dont le taux de survie est de 99,8 %, même dans l'esprit de nos intellectuels publics, notoirement allergiques à l'exercice de la pensée critique, le doute devrait au moins s'installer. De même, personne n'a ressenti de honte lorsque Pfizer a admis n'avoir jamais eu la moindre idée de la capacité de ses sérums à interrompre la transmission du virus - alors que cette même histoire a été vendue au public comme une vérité scientifique incontestable à l'origine de l'imposition de la vaccination de masse et de la discrimination qui en découle. Question (rhétorique) : jusqu'où la gauche est-elle allée à droite si elle ne reconnaît même pas le tour de passe-passe criminel du capitalisme d'urgence ? En soutenant l'implosion mondiale sous de faux prétextes éthiques, la majeure partie de la gauche actuelle fait le travail de la droite plus efficacement que la droite elle-même.

Peu importe à quel point la perception de l'escroquerie pandémique commence à s'imposer, la plupart d'entre nous préfèrent encore la solution de l'autruche : mieux vaut (prétendre) ne pas savoir que de s'interroger sur son propre niveau de naïveté (ou de collusion). Mais il ne sert à rien de récriminer. Il me semble plutôt important de revenir au point clé de toute l'affaire : Virus a été le bouclier invisible utilisé pour retarder un effondrement bancaire et financier face auquel la crise de 2008 aurait semblé une aventure bucolique ; en même temps, il a inauguré une stratégie pan-urgence visant à la gestion top-down de l'avilissement de masse - non seulement dans les périphéries du monde capitaliste, mais maintenant aussi en son centre. Nous sommes ainsi persuadés d'accepter l'effondrement lent mais inexorable de la civilisation capitaliste comme une fatalité : une stagflation un peu féerique, provenant de facteurs extérieurs largement incontrôlables (la pandémie, la guerre en Ukraine, le changement climatique, des politiciens ou des banquiers corrompus) plutôt que de la décomposition en cours de notre mode de production. Outre les dégâts, bref, la dérision.

Le grand bal des bulles

De nombreux problèmes critiques ont menacé le casino financier mondial au cours de l'année 2022. Au total, les actions et les obligations ont perdu plus de 30 000 milliards de dollars, malgré les rachats records des entreprises (qui gonflent artificiellement le prix des actions). L'indice Nasdaq a clôturé l'année à - 33 %, la pire performance depuis 2008. Le volume mondial de la dette à rendement négatif s'est contracté, passant de 18 400 milliards de dollars en décembre 2020 à 686 milliards de dollars en décembre 2022 (ce qui, malgré l'euphorie trompeuse des médias, est une mauvaise nouvelle pour la bulle de la dette, car cela signifie que les obligations sont en train de s'effondrer). Bien sûr, les hausses de taux sont principalement responsables de la perte de valeur du marché. Cependant, l'extraordinaire rebond des principales bourses mondiales au début de l'année 2023 suggère que les marchés continuent de bénéficier du soutien inconditionnel des banques centrales. Il est difficile de douter que ces dernières ne soient pas prêtes à revenir sur le terrain avec des injections monétaires explicites dès qu'elles le jugeront nécessaire - certainement derrière le bouclier de la prochaine urgence inévitable.

En outre, alors que l'indice mondial de liquidité se détériore rapidement (après plus d'une décennie de croissance artificielle), le dernier jour de l'année 2022 a été marqué par un record historique de dépôts en reverse repo à la Fed de New York : 2,5 trillions de dollars provenant de 113 contreparties. Cela signifie que pendant que les gens ordinaires se démènent pour payer leurs hypothèques et leurs factures, les investisseurs garent d'énormes quantités de liquidités à la Fed, car le mécanisme de prise en pension garantit des rendements plus élevés et plus sûrs que d'autres investissements (le taux de prise en pension actuel est de 4,57 %). L'utilisation massive de ces contrats signifie que d'importants volumes de liquidités insignifiantes avec un énorme potentiel inflationniste sont absorbés par la Fed, qui tente alors de geler la base monétaire en l'empêchant d'apparaître directement comme une demande réelle. En outre, c'est au moins depuis les années 1990 que, pour exorciser l'inflation des bulles, les banques centrales font tout leur possible pour que d'énormes masses d'argent restent emprisonnées dans le système financier. Mais cette stratégie est désormais obsolète, car la masse de capital fictif a été gonflée à un point tel qu'elle ne peut plus être supprimée. Au contraire, elle a depuis longtemps commencé à cannibaliser l'économie réelle.

Depuis le début du millénaire, notre monde est l'otage du clonage des bulles financières - technologiques, immobilières, souveraines, etc. - qui dépendent toutes de la création effrénée de liquidités et de la suppression des taux par les banques centrales. Mais surtout, ce clonage soutient la production réelle, c'est-à-dire la reproduction de nos sociétés. L'ancienne logique capitaliste s'est donc inversée : les bulles spéculatives sont désormais des moteurs systémiques, alors qu'elles étaient auparavant des phénomènes isolés dans le temps et dans l'espace. Leur caractère ontologique actuel les rend incomparables à la bulle des tulipes hollandaises de 1630 ou à la bulle de la South Sea Company de 1720 (construite sur les profits de la traite des esclaves). Lorsque ces bulles ont éclaté, elles ont laissé place à de nouveaux cycles d'accumulation réelle, c'est-à-dire fondés sur l'exploitation intensive de la force de travail. Aujourd'hui, cependant, une bulle qui éclate ne peut aspirer qu'à se transformer en une autre bulle. Cela signifie qu'une grande partie de la production réelle a déjà été accaparée par le processus spéculatif. Dans le même temps, la chaîne financière a atteint une déconnexion presque totale de la chaîne de valeur du travail, comme le certifie aujourd'hui même Morgan Stanley. Nous sommes donc étranglés par un mécanisme invisible et auto-alimenté, dont l'extraordinaire abstraction empêche la plupart de le comprendre.

Récapitulons le point central. L'expansion d'une bulle nécessite de l'"air chaud" sous la forme de liquidité de la dette. Le poumon du système est le marché obligataire, le lieu virtuel où s'échangent les titres de créance. Si des capitaux sont nécessaires pour investir ou pour financer les dépenses publiques (y compris les guerres), des obligations sont émises, qui obligent l'émetteur à rembourser le coût à une date d'échéance et à un taux d'intérêt déterminés. Les entreprises émettent des obligations, tout comme les gouvernements. S'endetter pour investir, c'est la stratégie de l'effet de levier qui fait gonfler la "bulle du tout" du capitalisme actuel, comparable à un château de papier construit sur une mare d'essence. En 2019, cette chaîne de Ponzi a de nouveau frôlé la crise de nerfs en raison du comportement hystérique des produits dérivés toxiques, et en particulier de la hausse soudaine des taux d'intérêt sur le marché américain (crise du repo de septembre 2019). La "pandémie", comme j'ai tenté de le reconstituer dans un article de 2021, était la réponse mondiale au risque d'un Armageddon financier qui avait atteint le point de déclenchement. Selon des données récemment rendues publiques par la Réserve fédérale de New York, rien qu'en 2019-2020, un total de 48 000 milliards de dollars sous forme de prêts à taux préférentiels a été versé par la Fed aux mégabanques de référence sujettes aux défaillances - un chiffre inimaginable, même pour les comploteurs les plus fous. Cette injection monétaire extraordinaire n'aurait pas été possible sans les blocages et autres restrictions sociales, qui ont contribué à "isoler l'économie réelle de la détérioration des conditions financières" - pour citer le document de juin 2019 de la Banque des règlements internationaux.

Nous approchons maintenant de l'heure des comptes pour le capitalisme ultra-financier. La mèche de la prochaine bombe spéculative est, comme prévu, le marché de la dette - et elle a déjà été allumée. Les obligations ne suivent plus la loi désormais mythologique de l'offre et de la demande. Selon cette loi, lorsqu'une obligation est très demandée, son prix augmente, tandis que son rendement (et donc son taux d'intérêt) diminue ; inversement, lorsque la demande d'obligations diminue, le prix diminue également, tandis que le rendement (et le taux d'intérêt) augmente. Des taux obligataires élevés devraient donc servir de soupape de sécurité pour toute bulle spéculative, puisqu'ils dénotent théoriquement une fuite de liquidités. En d'autres termes, à mesure que le coût de la dette augmente, le marché obligataire devrait se dégonfler, empêchant ainsi la surchauffe de l'économie elle-même. Cependant, l'ensemble du métavers financier est depuis longtemps systématiquement faussé par les banques centrales qui, par des injections massives de liquidités au cours des dernières décennies, ont créé un Frankenstein aujourd'hui incontrôlable. Les fortes turbulences actuelles sur les principaux marchés obligataires suggèrent que les banques centrales n'ont plus de lapin à sortir de leur chapeau. Si, en théorie, il n'y a pas de limite à la création de liquidités pour les achats d'obligations, les conséquences ne sont plus gérables par la seule politique monétaire. Comme les deux années de pantomime pandémique auraient dû nous l'apprendre, les élites se préparent à une guerre sociale totale, qui passe d'abord par l'asphyxie progressive de l'économie réelle.

Le potentiel destructeur de l'avalanche de dettes est si effrayant qu'il doit être caché. En décembre dernier, la BRI a souligné que la dette mondiale hors bilan détenue par les institutions financières et les fonds s'élevait à plus de 80 000 milliards de dollars, soit un montant supérieur à la masse totale des obligations en dollars, des opérations de pension et des billets de trésorerie en circulation. Il s'agit de dettes dérivées hors bilan, principalement des instruments spéculatifs complexes tels que les swaps de devises. Selon la BRI, cette dette invisible est passée de 55 à 80 000 milliards de dollars en dix ans, avec des opérations de change quotidiennes de 5 000 milliards de dollars. Les institutions financières et les fonds de pension américains détiennent deux fois plus d'obligations de swap que le montant de la dette en dollars dans leurs bilans. Les banques étrangères détiennent 39 000 milliards de dollars de dette dérivée cachée, soit "plus de 10 fois leur capital". Ce fardeau de la dette est une bombe à retardement au cœur de l'économie mondiale.

Alors qu'au lendemain de la crise financière mondiale de 2008, la Fed a déclaré son intention d'imposer un régime rigoureux de tests de résistance aux banques d'importance systémique mondiale, la révélation par la BRI d'une dette dérivée non déclarée nous ramène aux années fastes de la présidence de la Fed par Alan Greenspan (1987-2006), lorsque Wall Street a été autorisée à construire la montagne de produits dérivés toxiques qui a ensuite explosé en 2008. Que rien n'ait changé est aujourd'hui un secret de polichinelle, car la frénésie du crédit est le modus operandi du système depuis maintenant quatre décennies. Cependant, un environnement de plus en plus interconnecté présente un risque spontané de contagion. La dette libellée en dollars devenant plus onéreuse en raison de la hausse des taux d'intérêt, la défaillance d'une banque mondiale ou la vente d'actifs financiers accompagnée d'un krach sont des possibilités réelles, comme l'a montré la récente faillite de la Silicon Valley Bank (16ème banque américaine). Par conséquent, le système doit trouver des raisons de rester liquide à tout prix.

En effet, la seule option sur la table semble être la grande dévaluation. Certains analystes financiers prédisent depuis longtemps que la masse d'obligations la plus lourde de l'histoire sera tôt ou tard balayée par un tsunami de liquidités électroniques, créées à l'aide d'un clavier d'ordinateur. Bien qu'actuellement déguisés en faucons, les banquiers centraux pourraient bientôt - peut-être grâce à l'échec de la banque start-up de la Silicon Valley - redevenir des colombes, faisant définitivement couler les monnaies pour sauver les marchés obligataires. Une bulle de la dette se transformant en bulle de la monnaie ouvrirait ainsi la voie à un système basé sur une monnaie numérique centralisée (CBDC, Central Bank Digital Currency) - expérimentée depuis des années et actuellement envisagée par pas moins de 114 pays. Les entités transnationales telles que la BRI, le WEF, le FMI et la Banque mondiale sont confrontées au dilemme suivant : comment sauver les bulles en nous faisant croire que la contraction économique (une sorte d'effondrement au ralenti) est le résultat d'une série malheureuse d'événements d'urgence auxquels nous devrons nous adapter non seulement par la force, mais aussi spontanément, avec un esprit de sacrifice. C'est pourquoi les marionnettistes du capitalisme de crise sont si prompts à s'approprier une rhétorique traditionnellement de gauche : ils savent bien que ce n'est qu'au nom d'un prétendu idéal de "solidarité collective" que les masses appauvries seront capables d'accepter de nouvelles formes de domination déguisées en sacrifices nécessaires. Ainsi, la préservation tyrannique d'un mode de production aujourd'hui révolu nous est vendue pour deux bouts de fausse monnaie humanitaire.

Les voies de la valeur sont révolues

Le véritable changement de paradigme au sein du capitalisme a eu lieu il y a quelques décennies, avec l'émergence d'un nouveau type de capital financier, qualitativement différent du précédent[4] Depuis au moins les années 1980, l'abstraction financière n'est plus l'appendice d'une "abstraction économique réelle" en plein essor - le lien social fondé sur la correspondance entre un temps de travail donné et une somme d'argent donnée (le salaire). La pseudo-industrie financière représente aujourd'hui la dernière version grotesque d'un modèle de société misanthropique né il y a environ cinq siècles, lorsque la force de travail "libérée" de la contrainte féodale est apparue pour la première fois sur le marché en tant que marchandise. Cependant, un gouffre s'est aujourd'hui creusé entre la chaîne de crédit artificiellement élargie et la masse totale de valeur extraite du travail. L'embarras de la science économique officielle face à ce gouffre correspond à son incapacité à comprendre que l'argent et la valeur ne coïncident pas, qu'ils ne représentent pas la même entité. Depuis le tournant du millénaire, nous avons assisté à un énorme transfert de liquidités vers les marchés obligataires et immobiliers, qui ont généré des bulles sans précédent d'argent sans valeur, c'est-à-dire de liquidités non soumises à la médiation du travail productif, non seulement aux États-Unis et au Royaume-Uni, mais aussi en Chine et en Europe. Cela a créé un mélange qualitativement nouveau de finance spéculative et d'économie basée sur la production et la consommation de biens réels.

Pendant un certain temps, la "fuite en avant" du crédit sans substance n'a pas généré d'inflation. Aujourd'hui, cependant, il est absurde de continuer à croire que la masse de capital fictif et spéculatif reste emprisonnée dans le secteur financier. Au contraire, il a déjà colonisé le monde réel, érodant à la fois notre pouvoir d'achat et le modèle de capitalisme dans lequel nous nous berçons encore d'illusions. Dans ce contexte, la limitation interne de la valeur de l'accumulation réelle agit comme un moteur externe, poussant le capital dans l'espace virtuel de la circulation transnationale des actifs financiers, qui est alimentée par des masses croissantes de dettes auto-cannibalisantes. Il ne s'agit pas simplement de la corruption pathologique du modèle original du capitalisme, mais de la conséquence logique de sa crise historique et structurelle.

À partir de la troisième révolution industrielle, dans les années 1970, l'utilisation de l'automatisation technologique (microélectronique) pour réduire les coûts de production et accroître la compétitivité a rendu le travail salarié producteur de valeur de plus en plus superflu, inhibant ainsi la création de nouvelle plus-value et déclenchant la spirale implosive. Depuis lors, la pyramide s'est inversée : l'appendice financier de la société de travail est devenu sa base. C'est pourquoi nous sommes aujourd'hui tous otages de la grande illusion qui fait du capital financier un dispositif en mouvement perpétuel, censé être sans répercussion sur le monde réel. Cependant, le travail improductif mondial ayant dépassé le point de non-retour, le choc de la dévaluation est inévitable : un choc économique destiné à se transformer en traumatisme violent pour la conscience sociale dans son ensemble.

Un système de bulles de l'ordre de grandeur actuel ne peut coexister avec une croissance réelle basée sur la production et la consommation de masse. Si le volume actuel de capital fictif circulait librement, il déclencherait l'hyperinflation qui a été exportée jusqu'à présent dans les périphéries négligées du monde globalisé[5]. Le scénario de fin de civilisation dans lequel nous sommes entrés est le résultat de l'extraordinaire croissance de la dépendance au crédit au cours du 20ème siècle ; ce qui signifie avant tout que la monnaie n'a pas pu conserver sa forme antérieure, c'est-à-dire la convertibilité en or. La Première Guerre mondiale a déjà montré qu'il n'était plus possible de financer un conflit avec une monnaie liée à l'or. L'augmentation de la dette provoquée par la Seconde Guerre mondiale et le boom fordiste qui s'en est suivi ont conduit à la décision, en 1971, d'abandonner l'étalon-or. Dès lors, l'argent s'est accéléré dans le vide, ce que la théorie économique bourgeoise (ou néoclassique) n'a jamais compris dans ses implications les plus profondes. Le keynésianisme n'était qu'une tentative de sauver le capitalisme de lui-même, notamment par le biais du fétichisme des dépenses déficitaires : plus de dette publique censée ranimer la flamme de l'économie du travail. Les mouvements syndicaux d'inspiration marxiste n'ont jamais pleinement assimilé la critique de la valeur de Marx. Ils se sont plutôt concentrés sur des luttes de redistribution plus que légitimes, mais presque toujours dans l'horizon ontologique du capital lui-même. Après 1971, l'argent compris comme "réserve de valeur" est devenu une simple convention sans fondement objectif dans le lien social. La conséquence logique de cette perte de substance-valeur - qui, avec le néolibéralisme, a conduit à l'idéologie de la "croissance sans emploi" - est la dévaluation structurelle : soit par l'inflation, soit sous la forme d'une violente vague déflationniste déclenchée par un krach boursier.

Cette tendance est désormais irréversible. Aucun secteur de l'économie ne peut réactiver un cycle d'accumulation réelle et nous ramener à quelque chose de vaguement similaire au boom fordiste, également alimenté par des injections extraordinaires de crédit public. Lorsque le fordisme a implosé, il n'était plus possible de mobiliser une nouvelle main-d'œuvre de masse. C'est pourquoi le capital spéculatif fictif est aujourd'hui le deus ex machina qui compense la perte permanente de la plus-value totale. Le rêve d'une croissance infinie soutenue par la consommation de masse tourne au cauchemar. La phase dystopique dans laquelle nous sommes entrés se caractérise par une productivité sans travail productif, ce qui signifie tout simplement que la "société du travail" est en train de disparaître. Certes, de nombreuses entreprises continueront à tirer d'énormes profits de technologies de plus en plus sophistiquées et de l'exploitation de la main-d'œuvre précaire, mais le lien social organisé autour du travail salarié ne peut que continuer à se déliter.

L'acquisition d'un sens de la perspective critique sur l'implosion en cours du capitalisme sénile nécessite, comme condition préalable, de résister à l'agression de la propagande provenant de l'infosphère. Les grands médias ne nous informeront jamais sur les causes d'une économie structurellement insolvable, pour la simple raison qu'ils sont une émanation de ce système. Au lieu de cela, ils tentent de nous convaincre de chercher ailleurs : pandémies, guerres, préjugés culturels, scandales politiques, catastrophes naturelles, ovnis, extraterrestres, cyberattaques, etc. Alors que les médias s'efforcent aujourd'hui de cacher un effondrement que les gens vivent à fleur de peau, ils ont appris à rejeter la faute sur des événements exogènes. Le mal est toujours projeté ailleurs. En vérité, la crise actuelle se présente comme la deuxième vague de la même crise de 2008, s'inscrivant dans un effondrement systémique si aigu que sa cause est aujourd'hui scientifiquement occultée par des manipulations d'urgence.

Comprendre notre condition exige l'effort de penser contre soi-même, car, en règle générale, un sujet qui "appartient organiquement à une civilisation ne peut identifier la nature du mal qui la mine"[6] Le conformisme et l'"ignorance béate" sont infiniment plus contagieux que la force nécessaire pour affronter les contradictions systémiques. La plupart d'entre nous ne veulent pas se réveiller du tout, préférant croire que cette crise n'est due qu'à des erreurs, à la corruption ou à des problèmes techniques. La raison défensive, cependant, rabaisse la vitalité de la pensée, colonise la conscience et favorise notre adhésion inconsciente aux catégories obsolètes d'une civilisation épuisée.

Toute civilisation s'immunise en traçant une ligne de démarcation entre son ordre constitutif et le Mal. Ce dernier doit être projeté à l'extérieur du corps social pour donner au discours dominant l'illusion de la cohérence. Or, une civilisation mondiale au bord de la défaillance par rapport à sa propre valeur (l'auto-valorisation de la valeur appelée capital) ne peut plus se contenter d'ennemis partiels et localisés : elle doit agiter le spectre d'un Mal global et omniprésent. C'est pourquoi, après avoir remplacé la "pandémie", la guerre en Ukraine a été présentée dès le départ comme une sorte de synecdoque de la Troisième Guerre mondiale. La peur du virus a été remplacée par l'horloge de l'Apocalypse. La guerre devient ainsi le prolongement idéal de la Covid : un écran idéologique qui sert avant tout à masquer la douloureuse réalité quotidienne, de la récession à l'inflation structurelle en passant par les licenciements massifs. De plus, en traçant une frontière entre nous (moralement et culturellement supérieurs) et eux (les barbares), la guerre permet à la fois l'expansion monétaire (en finançant le complexe militaro-industriel, comme la "pandémie" avait financé Big Pharma) et l'expansion idéologique. À cet égard, la tension géopolitique entre le modèle occidental mondialisé dirigé par les États-Unis et le monde multipolaire en devenir (BRICS+) doit être comprise comme un effet de l'effondrement économique en cours, plutôt que comme son dépassement potentiel. La "nouvelle guerre froide" est déjà un fait, si personne d'autre que Morgan Stanley ne nous informe que la préparation du nouvel ordre multipolaire est désormais une priorité.

Quelle que soit la position de chacun sur l'échiquier géopolitique, le problème commun à tous les États capitalistes (et à l'aristocratie transnationale qui les chapeaute) sera de contrôler les vagues violentes de protestation dues à l'augmentation de l'appauvrissement des masses. Il suffit de jeter un coup d'œil à la récente déclaration du G20 à Bali, ou au dernier programme du WEF à Davos, pour se rendre compte que la principale préoccupation des élites est de s'assurer que les niveaux croissants de pauvreté sont gérés par des "solutions globales", allant de l'identité numérique à l'introduction de monnaies numériques contrôlées par le haut (CBDC). La coopération mondiale est le slogan idéologique des ultra-riches qui, voyageant en jet privé pour se mettre d'accord sur des mesures de lutte contre le changement climatique telles que les traqueurs d'empreinte carbone, savent qu'ils doivent tenir en laisse les populations et les sociétés stagnantes. À cet égard, l'esprit de seigneuriage néo-féodal de notre époque est bien représenté par le "modèle d'enfermement" : d'une part, nous avons tendance à oublier que des millions d'êtres humains socialement exclus vivaient déjà dans des conditions d'enfermement effectives bien avant la pandémie, confinés dans des bidonvilles de banlieue ou dans les périphéries rurales du monde, sans accès à l'emploi ou aux produits de première nécessité ; d'autre part, nous savons que les enfermements vécus dans la "pandémie" serviront de prototype pour nous "protéger" contre les traumatismes d'urgence à venir.

Il est donc essentiel de comprendre que nous sommes confrontés à un effondrement socio-économique généralisé, qui prend désormais la forme d'une dissolution du contrat social - comme en témoigne l'effondrement de la participation des citoyens à la pantomime du vote. Les véritables détenteurs du pouvoir (l'aristocratie transnationale dont la politique est la servante) continueront à favoriser les conflits et les divisions de toutes sortes pour masquer l'implosion du système et promouvoir le changement de paradigme autoritaire. Aujourd'hui, toute hostilité, géopolitique ou autre, commence et finit dans l'enfer du capitalisme de crise, soutenu par la machine de propagande. La fin du socialisme dans les années 1980 a levé le voile de Maya. Depuis, comme le dirait un bouddhiste, "le dualisme est une illusion" : il n'y a qu'un seul dogme socio-économique, et il ne fonctionne plus. Maintenir le capitalisme de consommation en vie en étendant la dette à l'infini est désormais impossible, ou ouvertement autodestructeur. La montagne de reconnaissances de dettes a dépassé ce que nous possédons comme garantie (nos actifs, notre force de travail, notre "vie nue"), tandis que l'argent se transforme en papier usagé. La Grande Réinitialisation est une tentative de répondre à cette crise terminale en augmentant l'emprise sur nos vies - tandis qu'autour de nous grandit l'anxiété silencieuse d'une fin du monde imminente, peut-être la seule émotion qui puisse encore nous sauver.

Notes:

[1] George Orwell, 1984 (Milan : Mondadori, 1950), p. 239.

[2] Ibid, p. 201.

[3] Cf. Pier Paolo Pasolini, Il fascismo degli antifascisti (Milan : Garzanti), 2018.

[4] Cf. Robert Kurz, Schwarzbuch Kapitalismus. Ein Abgesang auf die Marktwirtschaft (Francfort : Eichborn Verlag), et The Capital World. Globalization and Internal Limits of the Modern Commodity-Producing System (Milan : Meltemi, 2022).

[5) Des cycles d'hyperinflation dans le monde globalisé ont eu lieu en Bolivie (1985), en Argentine (1989), au Pérou (1990), au Nicaragua (1991), en Bosnie (1992), en Ukraine (1992), en Russie (1992), en Moldavie (1992), en Arménie (1993), au Congo (1993), en Yougoslavie (1994), en Géorgie (1994), en Bulgarie (1997), au Venezuela (2016), au Zimbabwe (2007/09 et 2017), au Liban (2020-aujourd'hui), etc.

[6] Emile Cioran, La tentation d'exister (Milan : Adelphi, 1984), p. 27.

16:37 Publié dans Actualité, Définitions | Lien permanent | Commentaires (0) | Tags : capitalisme, dettes, bulles spéculatives, économie, définition, théorie politique, sciences politiques, politologie, philosophie politique |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook