samedi, 06 juillet 2024

La générosité allemande dans l'annulation des dettes étrangères

La générosité allemande dans l'annulation des dettes étrangères

Peter W. Logghe

Source: https://www.facebook.com/peter.logghe.94

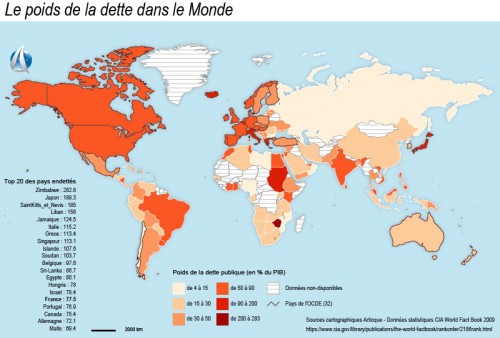

Chaque État a des dettes et chaque État est également créancier de dettes contractées auprès de lui par des États étrangers. Le parti de droite conservateur AfD a voulu savoir combien de dettes d'États étrangers l'Allemagne avait annulées depuis l'an 2000. Les chiffres ont suscité un moment de stupeur.

Depuis l'an 2000, l'Allemagne a annulé des dettes d'autres États pour un montant total de 15,8 milliards d'euros. Le montant le plus important concerne les dettes de l'Irak en Allemagne, soit un abandon de 4,7 milliards d'euros. Pour le Nigeria, il s'agit de 2,4 milliards d'euros, et pour le Cameroun, de 1,4 milliard d'euros de dettes. Le journal allemand Die Welt a publié ces chiffres.

Pourquoi tant d'argent ? L'Allemagne a également de gros besoins financiers... ?

Pour la période du 1er janvier au 31 décembre 2023, l'Allemagne a annulé 66 millions d'euros de dettes envers des gouvernements étrangers. Depuis 2000, selon la réponse du gouvernement fédéral, nos voisins de l'Est ont conclu des accords avec 52 pays pour alléger le fardeau de la dette de ces États étrangers. Inversement, au cours de la même période, aucun État étranger n'a annulé les dettes de l'Allemagne. Il s'agit là d'une inégalité assez frappante.

Pour justifier l'annulation si généreuse de la dette étrangère, le gouvernement allemand a fait valoir qu'elle assure la stabilité économique et qu'elle redonne à certains États "la possibilité de contracter de nouveaux emprunts et de rembourser les dettes existantes". L'Allemagne apporte ainsi une contribution importante à la "lutte contre la pauvreté dans d'autres pays".

En tant que citoyen critique, on peut certainement s'interroger sur la voie à sens unique que constitue l'annulation des dettes étrangères. On peut s'interroger sur la générosité d'un État européen qui se désindustrialise rapidement et où la pression financière de la protection sociale en Allemagne a énormément augmenté. À l'heure actuelle, les États étrangers ont des dettes impayées envers l'Allemagne d'un montant de 12,2 milliards d'euros, les principaux débiteurs étant l'Égypte, avec 1,5 milliard d'euros, et l'Inde, avec 1,1 milliard d'euros.

15:43 Publié dans Actualité, Affaires européennes | Lien permanent | Commentaires (0) | Tags : actualité, europe, allemagne, affaires européennes, dettes |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mardi, 16 mai 2023

Capitalisme sénile et démolition contrôlée

Capitalisme sénile et démolition contrôlée

par Fabio Vighi

Source: https://sinistrainrete.info/neoliberismo/25140-fabio-vighi-capitalismo-senile-e-demolizione-controllata.html

Sur quels principes repose le capitalisme sénile ? Je résumerai cinq d'entre eux et discuterai ensuite de leur imbrication :

1) La dette. Le seul chemin vers l'avenir du capitalisme continue d'être pavé de programmes de création d'argent. Créer de l'argent à partir de rien, pour le mettre en mouvement sous forme de crédit, est la seule stratégie monétaire qui nous permette d'ignorer l'abîme qui s'ouvre déjà sous nos pieds - comme le personnage de dessin animé qui, après avoir couru dans le précipice, continue à courir dans les airs en défiant la gravité. Or, comme le montre la violente vague inflationniste actuelle - toujours à deux chiffres en Europe - la force de gravité est désormais irrésistible.

2) Les bulles. Les bulles spéculatives, alimentées par le mouvement perpétuel du crédit, constituent le seul mécanisme significatif de production de richesse. C'est pourquoi l'unique préoccupation des gestionnaires du "capitalisme de crise" est d'empêcher les méga-bulles de se dégonfler. Mais comme l'ultra-finance détruit la "société du travail", la vie humaine devient un surplus inutilisable, un énorme surplus improductif à administrer de manière créative.

3) Démolition contrôlée. Le dumping salarial et la concurrence vers le bas pour les emplois dévastés par l'automatisation technologique sont l'autre facette du paradigme de la bulle. Pour que les marchés spéculatifs puissent continuer à léviter, la société du travail (article 1 de la Constitution italienne) doit être progressivement mais radicalement réduite, car l'hypertrophie financière actuelle exige la démolition de la demande réelle. En d'autres termes, le "capitalisme de consommation" est recyclé en "capitalisme de gestion de la misère collective", ce qui entraîne un changement de récit idéologique.

4) Les urgences. La phase terminale de la civilisation capitaliste est caractérisée par l'idéologie intrinsèquement terroriste de la permacrise ou - pour paraphraser Guy Debord - de "l'urgence intégrée permanente", qui doit occuper chaque seconde de notre vie. En ce sens, la récente pseudo-pandémie n'a servi que de précurseur. Ne nous leurrons pas : un monde qui défend avec autant de fanatisme sa propre implosion nous réserve encore bien des surprises.

5) La manipulation. La propagande médiatique à l'ère de l'hyper-connexion numérique est naturelle, il est donc normal que le capitalisme terminal en profite. En y regardant de plus près, on s'aperçoit qu'il s'agit d'une confluence obstinée de stupidité et de calcul. Comme l'avait prédit George Orwell bien avant la télévision et Internet, la frontière entre le mensonge et la réalité est floue : "Le processus [de contrôle de l'opinion publique] doit être conscient, sinon il ne pourrait être exécuté avec suffisamment de précision, mais il doit aussi être inconscient, car sinon il ne pourrait être dissocié d'un vague sentiment de mensonge et donc de culpabilité"[1]. Plus précisément, la manipulation exige "la dislocation permanente du sens de la réalité, par laquelle il manque un point de référence objectif dans le monde extérieur pour juger de la vérité et de la réalité des choses"[2]. Jean Baudrillard a appelé le résultat de ce processus l'hyperréalité : puisque la distance entre le réel et sa représentation médiatique est perdue, la seule réalité à laquelle nous pouvons nous référer est celle qui est "informée" par les médias.

Le délire du mouvement perpétuel

Après avoir épuisé les astuces monétaires, les élites financières se sont acculées. Le système spéculatif basé sur l'endettement, gonflé pendant des décennies par l'impression monétaire et la suppression des taux d'intérêt, ne peut plus être maintenu sans d'importants "dommages collatéraux". C'est ainsi que tombe le masque de la "science lugubre" de l'économie bourgeoise (selon la célèbre définition de Thomas Carlyle), et son illusion que l'argent peut se reproduire de manière autonome, comme par le biais d'un mécanisme de mouvement perpétuel. L'inflation structurelle actuelle est le premier symptôme évident d'une métastase qui se propage rapidement dans le corps social, obligeant une grande partie de la population - y compris les classes moyennes de plus en plus insolvables - à choisir entre mettre de la nourriture sur la table et payer les factures. Il devrait être clair maintenant que toute politique monétaire expansive - nécessaire pour soutenir le secteur financier - provoquera une nouvelle érosion du pouvoir d'achat, rendant ainsi indispensables de nouvelles mesures coercitives pour contrôler les masses appauvries. L'alternative capitaliste à ce scénario est que les banques centrales continuent à augmenter les taux jusqu'à ce que les bulles éclatent - de la poêle à frire au feu.

Dans le système financier actuel, l'illusion du mouvement perpétuel fonctionne de la manière suivante : l'expansion du crédit attire l'argent vers les actifs d'investissement, dont la valorisation augmente à mesure que la demande s'accroît. Une partie des actifs dopés sert de garantie pour d'autres prêts, ce qui déclenche un cercle vicieux dans lequel le crédit alimente la valorisation des actifs qui alimente la garantie qui alimente le crédit. Comme notre existence est désormais entièrement accaparée par l'expansion de la liquidité, la seule chose qui compte réellement est de continuer à utiliser l'effet de levier du capital de crédit. Et tant que l'illusion du mouvement perpétuel perdure - ainsi que l'affabulation idéologique correspondante - les obligations de financement de la dette peuvent être reportées. Mais si les taux d'intérêt augmentent et que les garanties perdent de la valeur, la panique s'installe et les gens commencent à vendre - en mode grégaire. À mesure que les garanties se détériorent, les actifs risquent de devenir inférieurs à l'encours de la dette, ce qui finit par épuiser les liquidités jusqu'à l'éclatement de la bulle. Il est bon de savoir que nous approchons de cette dernière phase, dans laquelle la création de richesse spéculative sans substance se transforme en une spirale mortelle pour la bulle de la dette : les valorisations s'effondrent, les garanties se réduisent, le crédit s'effondre. Le paradoxe de notre époque est que l'argent spéculatif qui gonfle les bulles financières n'a aucune substance de valeur ; mais si les bulles éclatent, c'est l'enfer.

L'Occident mondialisé a déjà hypothéqué une grande partie de ce qu'il possède (et ne possède pas). En d'autres termes, les États, les entreprises et les ménages ne possèdent plus rien d'autre que leur dette. Et comme le casino mondial continue de menacer de faire faillite - comme l'a annoncé, tout récemment, la faillite de la Silicon Valley Bank - les détenteurs du pouvoir financier savent qu'ils doivent agir vite s'ils veulent garder intacts leurs privilèges systémiques. En effet, ils ont compris que pour continuer à inonder les marchés de liquidités artificielles, il faut conduire l'économie réelle, déjà en chute libre, vers la stagflation. L'instrument pour y parvenir est sous nos yeux : un autoritarisme sournois et rampant légitimé par l'urgentisme à jet continu ; un nouveau fascisme dans une version néo-féodale, hyper-numérisée et faussement solidaire (de " gauche ") - comme pour se servir d'un antifascisme archéologique et maniériste, purement prétexte, comme Pasolini l'avait parfaitement compris dans les années 1970[3]. [Inaugurée en grande pompe par la pseudo-pandémie, la dynamique implosive est aujourd'hui reprise par les banques centrales qui, en augmentant les taux, ne font que titiller l'inflation, mais dépriment en revanche la demande réelle.

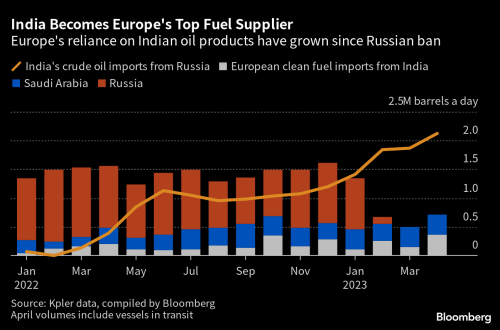

À cet égard, la récente hausse des coûts de l'énergie doit être considérée dans son contexte comme faisant partie de la tentative plus large de décompression d'un système hautement inflammable - l'équivalent du désamorçage d'une bombe atomique. Les sanctions contre la Russie ont été dès le départ une farce misérable et, pour l'Europe, un exercice masochiste peu raffiné. Il suffit de considérer que, compte tenu de la dynamique du commerce mondial, la Russie sanctionnée vend du pétrole et du gaz à l'Inde et à la Chine au rabais, qui les exportent ensuite vers l'Europe (et les États-Unis) au prix fort. De même, le véritable objectif de la "lutte contre le changement climatique" prônée par les multinationales à travers le dogme des investissements ESG - officiellement inauguré en 2020 par la lettre "net zero" de Larry Fink (PDG de BlackRock) - est d'imposer des niveaux de vie inférieurs aux classes populaires qui, il y a quelques années encore, étaient exhortées à poursuivre l'utopie d'une consommation débridée. L'Ukraine peut être considérée comme un symbole tragique de cette démolition contrôlée : grâce à une guerre par procuration qui se prolonge indéfiniment, l'infrastructure industrielle du pays est cyniquement détruite. Ce n'est pas une coïncidence si, le 28 décembre, Larry Fink lui-même et Volodymir Zelensky, aujourd'hui déifié, se sont mis d'accord sur un programme d'investissement pour reconstruire l'Ukraine, confirmant le schéma désormais familier selon lequel la dévastation d'une société entière devient une opportunité d'expansion financière. C'est pourquoi l'Occident envoie des centaines de milliards de dollars à l'Ukraine, au lieu de négociateurs de paix.

Le point que nous ne pouvons ignorer est le suivant : la démolition contrôlée de la demande réelle est l'autre face du capitalisme ultra-financiarisé. Cela signifie que le capital ne peut continuer à s'autoreproduire qu'en creusant le fossé entre une poignée de nababs qui contrôlent l'argent et l'information, et la plèbe appauvrie qui, pour cela, doit 1. ne rien posséder et en être heureuse (selon le fameux slogan du WEF) ; 2. sacrifier ses libertés individuelles (selon le fameux slogan du WEF). sacrifier leurs libertés individuelles (y compris la liberté d'expression, de plus en plus étouffée par un "discours culturel" grotesquement surréglementé) ; 3. abandonner leur droit à l'existence à l'État, dont le rôle biopolitique est d'administrer ce droit au nom du capital transnational. Cette dérive perverse du "capitalisme de crise" a été largement sous-estimée - et c'est un euphémisme - par notre intelligentsia de gauche, même "radicale" (de Noam Chomsky à Slavoj Žižek) qui, comme les chiens de Pavlov, salivait à la perspective du "retour de l'État" comme un signe certain d'émancipation.

La déprimante myopie de la gauche a été particulièrement agressive lors de la récente "pandémie", qu'il faut comprendre non pas comme la peste bubonique du nouveau millénaire, mais comme un coup d'État financier rendu possible par la plus grande et la plus spectaculaire opération de lavage de cerveau que l'humanité ait jamais connue. L'urgence a servi à masquer un fait en soi assez banal : c'est (c'est) le système qui est atteint d'une maladie mortelle, et non la population mondiale. Paradoxalement, la gauche continue de se précipiter au chevet du capitalisme en soins intensifs, si malade qu'elle ne peut que feindre un dynamisme qu'elle ne possède pas à travers la mobilisation globale de la violence, de la peur, de la distraction, et des récits faussement éthiques ou salvateurs correspondants. COVID-19 a été avant tout une pandémie de peur, dont les conséquences restent à voir. Lorsqu'un "vaccin" expérimental est présenté comme une potion magique (le fameux 95 % d'efficacité !) contre une maladie dont le taux de survie est de 99,8 %, même dans l'esprit de nos intellectuels publics, notoirement allergiques à l'exercice de la pensée critique, le doute devrait au moins s'installer. De même, personne n'a ressenti de honte lorsque Pfizer a admis n'avoir jamais eu la moindre idée de la capacité de ses sérums à interrompre la transmission du virus - alors que cette même histoire a été vendue au public comme une vérité scientifique incontestable à l'origine de l'imposition de la vaccination de masse et de la discrimination qui en découle. Question (rhétorique) : jusqu'où la gauche est-elle allée à droite si elle ne reconnaît même pas le tour de passe-passe criminel du capitalisme d'urgence ? En soutenant l'implosion mondiale sous de faux prétextes éthiques, la majeure partie de la gauche actuelle fait le travail de la droite plus efficacement que la droite elle-même.

Peu importe à quel point la perception de l'escroquerie pandémique commence à s'imposer, la plupart d'entre nous préfèrent encore la solution de l'autruche : mieux vaut (prétendre) ne pas savoir que de s'interroger sur son propre niveau de naïveté (ou de collusion). Mais il ne sert à rien de récriminer. Il me semble plutôt important de revenir au point clé de toute l'affaire : Virus a été le bouclier invisible utilisé pour retarder un effondrement bancaire et financier face auquel la crise de 2008 aurait semblé une aventure bucolique ; en même temps, il a inauguré une stratégie pan-urgence visant à la gestion top-down de l'avilissement de masse - non seulement dans les périphéries du monde capitaliste, mais maintenant aussi en son centre. Nous sommes ainsi persuadés d'accepter l'effondrement lent mais inexorable de la civilisation capitaliste comme une fatalité : une stagflation un peu féerique, provenant de facteurs extérieurs largement incontrôlables (la pandémie, la guerre en Ukraine, le changement climatique, des politiciens ou des banquiers corrompus) plutôt que de la décomposition en cours de notre mode de production. Outre les dégâts, bref, la dérision.

Le grand bal des bulles

De nombreux problèmes critiques ont menacé le casino financier mondial au cours de l'année 2022. Au total, les actions et les obligations ont perdu plus de 30 000 milliards de dollars, malgré les rachats records des entreprises (qui gonflent artificiellement le prix des actions). L'indice Nasdaq a clôturé l'année à - 33 %, la pire performance depuis 2008. Le volume mondial de la dette à rendement négatif s'est contracté, passant de 18 400 milliards de dollars en décembre 2020 à 686 milliards de dollars en décembre 2022 (ce qui, malgré l'euphorie trompeuse des médias, est une mauvaise nouvelle pour la bulle de la dette, car cela signifie que les obligations sont en train de s'effondrer). Bien sûr, les hausses de taux sont principalement responsables de la perte de valeur du marché. Cependant, l'extraordinaire rebond des principales bourses mondiales au début de l'année 2023 suggère que les marchés continuent de bénéficier du soutien inconditionnel des banques centrales. Il est difficile de douter que ces dernières ne soient pas prêtes à revenir sur le terrain avec des injections monétaires explicites dès qu'elles le jugeront nécessaire - certainement derrière le bouclier de la prochaine urgence inévitable.

En outre, alors que l'indice mondial de liquidité se détériore rapidement (après plus d'une décennie de croissance artificielle), le dernier jour de l'année 2022 a été marqué par un record historique de dépôts en reverse repo à la Fed de New York : 2,5 trillions de dollars provenant de 113 contreparties. Cela signifie que pendant que les gens ordinaires se démènent pour payer leurs hypothèques et leurs factures, les investisseurs garent d'énormes quantités de liquidités à la Fed, car le mécanisme de prise en pension garantit des rendements plus élevés et plus sûrs que d'autres investissements (le taux de prise en pension actuel est de 4,57 %). L'utilisation massive de ces contrats signifie que d'importants volumes de liquidités insignifiantes avec un énorme potentiel inflationniste sont absorbés par la Fed, qui tente alors de geler la base monétaire en l'empêchant d'apparaître directement comme une demande réelle. En outre, c'est au moins depuis les années 1990 que, pour exorciser l'inflation des bulles, les banques centrales font tout leur possible pour que d'énormes masses d'argent restent emprisonnées dans le système financier. Mais cette stratégie est désormais obsolète, car la masse de capital fictif a été gonflée à un point tel qu'elle ne peut plus être supprimée. Au contraire, elle a depuis longtemps commencé à cannibaliser l'économie réelle.

Depuis le début du millénaire, notre monde est l'otage du clonage des bulles financières - technologiques, immobilières, souveraines, etc. - qui dépendent toutes de la création effrénée de liquidités et de la suppression des taux par les banques centrales. Mais surtout, ce clonage soutient la production réelle, c'est-à-dire la reproduction de nos sociétés. L'ancienne logique capitaliste s'est donc inversée : les bulles spéculatives sont désormais des moteurs systémiques, alors qu'elles étaient auparavant des phénomènes isolés dans le temps et dans l'espace. Leur caractère ontologique actuel les rend incomparables à la bulle des tulipes hollandaises de 1630 ou à la bulle de la South Sea Company de 1720 (construite sur les profits de la traite des esclaves). Lorsque ces bulles ont éclaté, elles ont laissé place à de nouveaux cycles d'accumulation réelle, c'est-à-dire fondés sur l'exploitation intensive de la force de travail. Aujourd'hui, cependant, une bulle qui éclate ne peut aspirer qu'à se transformer en une autre bulle. Cela signifie qu'une grande partie de la production réelle a déjà été accaparée par le processus spéculatif. Dans le même temps, la chaîne financière a atteint une déconnexion presque totale de la chaîne de valeur du travail, comme le certifie aujourd'hui même Morgan Stanley. Nous sommes donc étranglés par un mécanisme invisible et auto-alimenté, dont l'extraordinaire abstraction empêche la plupart de le comprendre.

Récapitulons le point central. L'expansion d'une bulle nécessite de l'"air chaud" sous la forme de liquidité de la dette. Le poumon du système est le marché obligataire, le lieu virtuel où s'échangent les titres de créance. Si des capitaux sont nécessaires pour investir ou pour financer les dépenses publiques (y compris les guerres), des obligations sont émises, qui obligent l'émetteur à rembourser le coût à une date d'échéance et à un taux d'intérêt déterminés. Les entreprises émettent des obligations, tout comme les gouvernements. S'endetter pour investir, c'est la stratégie de l'effet de levier qui fait gonfler la "bulle du tout" du capitalisme actuel, comparable à un château de papier construit sur une mare d'essence. En 2019, cette chaîne de Ponzi a de nouveau frôlé la crise de nerfs en raison du comportement hystérique des produits dérivés toxiques, et en particulier de la hausse soudaine des taux d'intérêt sur le marché américain (crise du repo de septembre 2019). La "pandémie", comme j'ai tenté de le reconstituer dans un article de 2021, était la réponse mondiale au risque d'un Armageddon financier qui avait atteint le point de déclenchement. Selon des données récemment rendues publiques par la Réserve fédérale de New York, rien qu'en 2019-2020, un total de 48 000 milliards de dollars sous forme de prêts à taux préférentiels a été versé par la Fed aux mégabanques de référence sujettes aux défaillances - un chiffre inimaginable, même pour les comploteurs les plus fous. Cette injection monétaire extraordinaire n'aurait pas été possible sans les blocages et autres restrictions sociales, qui ont contribué à "isoler l'économie réelle de la détérioration des conditions financières" - pour citer le document de juin 2019 de la Banque des règlements internationaux.

Nous approchons maintenant de l'heure des comptes pour le capitalisme ultra-financier. La mèche de la prochaine bombe spéculative est, comme prévu, le marché de la dette - et elle a déjà été allumée. Les obligations ne suivent plus la loi désormais mythologique de l'offre et de la demande. Selon cette loi, lorsqu'une obligation est très demandée, son prix augmente, tandis que son rendement (et donc son taux d'intérêt) diminue ; inversement, lorsque la demande d'obligations diminue, le prix diminue également, tandis que le rendement (et le taux d'intérêt) augmente. Des taux obligataires élevés devraient donc servir de soupape de sécurité pour toute bulle spéculative, puisqu'ils dénotent théoriquement une fuite de liquidités. En d'autres termes, à mesure que le coût de la dette augmente, le marché obligataire devrait se dégonfler, empêchant ainsi la surchauffe de l'économie elle-même. Cependant, l'ensemble du métavers financier est depuis longtemps systématiquement faussé par les banques centrales qui, par des injections massives de liquidités au cours des dernières décennies, ont créé un Frankenstein aujourd'hui incontrôlable. Les fortes turbulences actuelles sur les principaux marchés obligataires suggèrent que les banques centrales n'ont plus de lapin à sortir de leur chapeau. Si, en théorie, il n'y a pas de limite à la création de liquidités pour les achats d'obligations, les conséquences ne sont plus gérables par la seule politique monétaire. Comme les deux années de pantomime pandémique auraient dû nous l'apprendre, les élites se préparent à une guerre sociale totale, qui passe d'abord par l'asphyxie progressive de l'économie réelle.

Le potentiel destructeur de l'avalanche de dettes est si effrayant qu'il doit être caché. En décembre dernier, la BRI a souligné que la dette mondiale hors bilan détenue par les institutions financières et les fonds s'élevait à plus de 80 000 milliards de dollars, soit un montant supérieur à la masse totale des obligations en dollars, des opérations de pension et des billets de trésorerie en circulation. Il s'agit de dettes dérivées hors bilan, principalement des instruments spéculatifs complexes tels que les swaps de devises. Selon la BRI, cette dette invisible est passée de 55 à 80 000 milliards de dollars en dix ans, avec des opérations de change quotidiennes de 5 000 milliards de dollars. Les institutions financières et les fonds de pension américains détiennent deux fois plus d'obligations de swap que le montant de la dette en dollars dans leurs bilans. Les banques étrangères détiennent 39 000 milliards de dollars de dette dérivée cachée, soit "plus de 10 fois leur capital". Ce fardeau de la dette est une bombe à retardement au cœur de l'économie mondiale.

Alors qu'au lendemain de la crise financière mondiale de 2008, la Fed a déclaré son intention d'imposer un régime rigoureux de tests de résistance aux banques d'importance systémique mondiale, la révélation par la BRI d'une dette dérivée non déclarée nous ramène aux années fastes de la présidence de la Fed par Alan Greenspan (1987-2006), lorsque Wall Street a été autorisée à construire la montagne de produits dérivés toxiques qui a ensuite explosé en 2008. Que rien n'ait changé est aujourd'hui un secret de polichinelle, car la frénésie du crédit est le modus operandi du système depuis maintenant quatre décennies. Cependant, un environnement de plus en plus interconnecté présente un risque spontané de contagion. La dette libellée en dollars devenant plus onéreuse en raison de la hausse des taux d'intérêt, la défaillance d'une banque mondiale ou la vente d'actifs financiers accompagnée d'un krach sont des possibilités réelles, comme l'a montré la récente faillite de la Silicon Valley Bank (16ème banque américaine). Par conséquent, le système doit trouver des raisons de rester liquide à tout prix.

En effet, la seule option sur la table semble être la grande dévaluation. Certains analystes financiers prédisent depuis longtemps que la masse d'obligations la plus lourde de l'histoire sera tôt ou tard balayée par un tsunami de liquidités électroniques, créées à l'aide d'un clavier d'ordinateur. Bien qu'actuellement déguisés en faucons, les banquiers centraux pourraient bientôt - peut-être grâce à l'échec de la banque start-up de la Silicon Valley - redevenir des colombes, faisant définitivement couler les monnaies pour sauver les marchés obligataires. Une bulle de la dette se transformant en bulle de la monnaie ouvrirait ainsi la voie à un système basé sur une monnaie numérique centralisée (CBDC, Central Bank Digital Currency) - expérimentée depuis des années et actuellement envisagée par pas moins de 114 pays. Les entités transnationales telles que la BRI, le WEF, le FMI et la Banque mondiale sont confrontées au dilemme suivant : comment sauver les bulles en nous faisant croire que la contraction économique (une sorte d'effondrement au ralenti) est le résultat d'une série malheureuse d'événements d'urgence auxquels nous devrons nous adapter non seulement par la force, mais aussi spontanément, avec un esprit de sacrifice. C'est pourquoi les marionnettistes du capitalisme de crise sont si prompts à s'approprier une rhétorique traditionnellement de gauche : ils savent bien que ce n'est qu'au nom d'un prétendu idéal de "solidarité collective" que les masses appauvries seront capables d'accepter de nouvelles formes de domination déguisées en sacrifices nécessaires. Ainsi, la préservation tyrannique d'un mode de production aujourd'hui révolu nous est vendue pour deux bouts de fausse monnaie humanitaire.

Les voies de la valeur sont révolues

Le véritable changement de paradigme au sein du capitalisme a eu lieu il y a quelques décennies, avec l'émergence d'un nouveau type de capital financier, qualitativement différent du précédent[4] Depuis au moins les années 1980, l'abstraction financière n'est plus l'appendice d'une "abstraction économique réelle" en plein essor - le lien social fondé sur la correspondance entre un temps de travail donné et une somme d'argent donnée (le salaire). La pseudo-industrie financière représente aujourd'hui la dernière version grotesque d'un modèle de société misanthropique né il y a environ cinq siècles, lorsque la force de travail "libérée" de la contrainte féodale est apparue pour la première fois sur le marché en tant que marchandise. Cependant, un gouffre s'est aujourd'hui creusé entre la chaîne de crédit artificiellement élargie et la masse totale de valeur extraite du travail. L'embarras de la science économique officielle face à ce gouffre correspond à son incapacité à comprendre que l'argent et la valeur ne coïncident pas, qu'ils ne représentent pas la même entité. Depuis le tournant du millénaire, nous avons assisté à un énorme transfert de liquidités vers les marchés obligataires et immobiliers, qui ont généré des bulles sans précédent d'argent sans valeur, c'est-à-dire de liquidités non soumises à la médiation du travail productif, non seulement aux États-Unis et au Royaume-Uni, mais aussi en Chine et en Europe. Cela a créé un mélange qualitativement nouveau de finance spéculative et d'économie basée sur la production et la consommation de biens réels.

Pendant un certain temps, la "fuite en avant" du crédit sans substance n'a pas généré d'inflation. Aujourd'hui, cependant, il est absurde de continuer à croire que la masse de capital fictif et spéculatif reste emprisonnée dans le secteur financier. Au contraire, il a déjà colonisé le monde réel, érodant à la fois notre pouvoir d'achat et le modèle de capitalisme dans lequel nous nous berçons encore d'illusions. Dans ce contexte, la limitation interne de la valeur de l'accumulation réelle agit comme un moteur externe, poussant le capital dans l'espace virtuel de la circulation transnationale des actifs financiers, qui est alimentée par des masses croissantes de dettes auto-cannibalisantes. Il ne s'agit pas simplement de la corruption pathologique du modèle original du capitalisme, mais de la conséquence logique de sa crise historique et structurelle.

À partir de la troisième révolution industrielle, dans les années 1970, l'utilisation de l'automatisation technologique (microélectronique) pour réduire les coûts de production et accroître la compétitivité a rendu le travail salarié producteur de valeur de plus en plus superflu, inhibant ainsi la création de nouvelle plus-value et déclenchant la spirale implosive. Depuis lors, la pyramide s'est inversée : l'appendice financier de la société de travail est devenu sa base. C'est pourquoi nous sommes aujourd'hui tous otages de la grande illusion qui fait du capital financier un dispositif en mouvement perpétuel, censé être sans répercussion sur le monde réel. Cependant, le travail improductif mondial ayant dépassé le point de non-retour, le choc de la dévaluation est inévitable : un choc économique destiné à se transformer en traumatisme violent pour la conscience sociale dans son ensemble.

Un système de bulles de l'ordre de grandeur actuel ne peut coexister avec une croissance réelle basée sur la production et la consommation de masse. Si le volume actuel de capital fictif circulait librement, il déclencherait l'hyperinflation qui a été exportée jusqu'à présent dans les périphéries négligées du monde globalisé[5]. Le scénario de fin de civilisation dans lequel nous sommes entrés est le résultat de l'extraordinaire croissance de la dépendance au crédit au cours du 20ème siècle ; ce qui signifie avant tout que la monnaie n'a pas pu conserver sa forme antérieure, c'est-à-dire la convertibilité en or. La Première Guerre mondiale a déjà montré qu'il n'était plus possible de financer un conflit avec une monnaie liée à l'or. L'augmentation de la dette provoquée par la Seconde Guerre mondiale et le boom fordiste qui s'en est suivi ont conduit à la décision, en 1971, d'abandonner l'étalon-or. Dès lors, l'argent s'est accéléré dans le vide, ce que la théorie économique bourgeoise (ou néoclassique) n'a jamais compris dans ses implications les plus profondes. Le keynésianisme n'était qu'une tentative de sauver le capitalisme de lui-même, notamment par le biais du fétichisme des dépenses déficitaires : plus de dette publique censée ranimer la flamme de l'économie du travail. Les mouvements syndicaux d'inspiration marxiste n'ont jamais pleinement assimilé la critique de la valeur de Marx. Ils se sont plutôt concentrés sur des luttes de redistribution plus que légitimes, mais presque toujours dans l'horizon ontologique du capital lui-même. Après 1971, l'argent compris comme "réserve de valeur" est devenu une simple convention sans fondement objectif dans le lien social. La conséquence logique de cette perte de substance-valeur - qui, avec le néolibéralisme, a conduit à l'idéologie de la "croissance sans emploi" - est la dévaluation structurelle : soit par l'inflation, soit sous la forme d'une violente vague déflationniste déclenchée par un krach boursier.

Cette tendance est désormais irréversible. Aucun secteur de l'économie ne peut réactiver un cycle d'accumulation réelle et nous ramener à quelque chose de vaguement similaire au boom fordiste, également alimenté par des injections extraordinaires de crédit public. Lorsque le fordisme a implosé, il n'était plus possible de mobiliser une nouvelle main-d'œuvre de masse. C'est pourquoi le capital spéculatif fictif est aujourd'hui le deus ex machina qui compense la perte permanente de la plus-value totale. Le rêve d'une croissance infinie soutenue par la consommation de masse tourne au cauchemar. La phase dystopique dans laquelle nous sommes entrés se caractérise par une productivité sans travail productif, ce qui signifie tout simplement que la "société du travail" est en train de disparaître. Certes, de nombreuses entreprises continueront à tirer d'énormes profits de technologies de plus en plus sophistiquées et de l'exploitation de la main-d'œuvre précaire, mais le lien social organisé autour du travail salarié ne peut que continuer à se déliter.

L'acquisition d'un sens de la perspective critique sur l'implosion en cours du capitalisme sénile nécessite, comme condition préalable, de résister à l'agression de la propagande provenant de l'infosphère. Les grands médias ne nous informeront jamais sur les causes d'une économie structurellement insolvable, pour la simple raison qu'ils sont une émanation de ce système. Au lieu de cela, ils tentent de nous convaincre de chercher ailleurs : pandémies, guerres, préjugés culturels, scandales politiques, catastrophes naturelles, ovnis, extraterrestres, cyberattaques, etc. Alors que les médias s'efforcent aujourd'hui de cacher un effondrement que les gens vivent à fleur de peau, ils ont appris à rejeter la faute sur des événements exogènes. Le mal est toujours projeté ailleurs. En vérité, la crise actuelle se présente comme la deuxième vague de la même crise de 2008, s'inscrivant dans un effondrement systémique si aigu que sa cause est aujourd'hui scientifiquement occultée par des manipulations d'urgence.

Comprendre notre condition exige l'effort de penser contre soi-même, car, en règle générale, un sujet qui "appartient organiquement à une civilisation ne peut identifier la nature du mal qui la mine"[6] Le conformisme et l'"ignorance béate" sont infiniment plus contagieux que la force nécessaire pour affronter les contradictions systémiques. La plupart d'entre nous ne veulent pas se réveiller du tout, préférant croire que cette crise n'est due qu'à des erreurs, à la corruption ou à des problèmes techniques. La raison défensive, cependant, rabaisse la vitalité de la pensée, colonise la conscience et favorise notre adhésion inconsciente aux catégories obsolètes d'une civilisation épuisée.

Toute civilisation s'immunise en traçant une ligne de démarcation entre son ordre constitutif et le Mal. Ce dernier doit être projeté à l'extérieur du corps social pour donner au discours dominant l'illusion de la cohérence. Or, une civilisation mondiale au bord de la défaillance par rapport à sa propre valeur (l'auto-valorisation de la valeur appelée capital) ne peut plus se contenter d'ennemis partiels et localisés : elle doit agiter le spectre d'un Mal global et omniprésent. C'est pourquoi, après avoir remplacé la "pandémie", la guerre en Ukraine a été présentée dès le départ comme une sorte de synecdoque de la Troisième Guerre mondiale. La peur du virus a été remplacée par l'horloge de l'Apocalypse. La guerre devient ainsi le prolongement idéal de la Covid : un écran idéologique qui sert avant tout à masquer la douloureuse réalité quotidienne, de la récession à l'inflation structurelle en passant par les licenciements massifs. De plus, en traçant une frontière entre nous (moralement et culturellement supérieurs) et eux (les barbares), la guerre permet à la fois l'expansion monétaire (en finançant le complexe militaro-industriel, comme la "pandémie" avait financé Big Pharma) et l'expansion idéologique. À cet égard, la tension géopolitique entre le modèle occidental mondialisé dirigé par les États-Unis et le monde multipolaire en devenir (BRICS+) doit être comprise comme un effet de l'effondrement économique en cours, plutôt que comme son dépassement potentiel. La "nouvelle guerre froide" est déjà un fait, si personne d'autre que Morgan Stanley ne nous informe que la préparation du nouvel ordre multipolaire est désormais une priorité.

Quelle que soit la position de chacun sur l'échiquier géopolitique, le problème commun à tous les États capitalistes (et à l'aristocratie transnationale qui les chapeaute) sera de contrôler les vagues violentes de protestation dues à l'augmentation de l'appauvrissement des masses. Il suffit de jeter un coup d'œil à la récente déclaration du G20 à Bali, ou au dernier programme du WEF à Davos, pour se rendre compte que la principale préoccupation des élites est de s'assurer que les niveaux croissants de pauvreté sont gérés par des "solutions globales", allant de l'identité numérique à l'introduction de monnaies numériques contrôlées par le haut (CBDC). La coopération mondiale est le slogan idéologique des ultra-riches qui, voyageant en jet privé pour se mettre d'accord sur des mesures de lutte contre le changement climatique telles que les traqueurs d'empreinte carbone, savent qu'ils doivent tenir en laisse les populations et les sociétés stagnantes. À cet égard, l'esprit de seigneuriage néo-féodal de notre époque est bien représenté par le "modèle d'enfermement" : d'une part, nous avons tendance à oublier que des millions d'êtres humains socialement exclus vivaient déjà dans des conditions d'enfermement effectives bien avant la pandémie, confinés dans des bidonvilles de banlieue ou dans les périphéries rurales du monde, sans accès à l'emploi ou aux produits de première nécessité ; d'autre part, nous savons que les enfermements vécus dans la "pandémie" serviront de prototype pour nous "protéger" contre les traumatismes d'urgence à venir.

Il est donc essentiel de comprendre que nous sommes confrontés à un effondrement socio-économique généralisé, qui prend désormais la forme d'une dissolution du contrat social - comme en témoigne l'effondrement de la participation des citoyens à la pantomime du vote. Les véritables détenteurs du pouvoir (l'aristocratie transnationale dont la politique est la servante) continueront à favoriser les conflits et les divisions de toutes sortes pour masquer l'implosion du système et promouvoir le changement de paradigme autoritaire. Aujourd'hui, toute hostilité, géopolitique ou autre, commence et finit dans l'enfer du capitalisme de crise, soutenu par la machine de propagande. La fin du socialisme dans les années 1980 a levé le voile de Maya. Depuis, comme le dirait un bouddhiste, "le dualisme est une illusion" : il n'y a qu'un seul dogme socio-économique, et il ne fonctionne plus. Maintenir le capitalisme de consommation en vie en étendant la dette à l'infini est désormais impossible, ou ouvertement autodestructeur. La montagne de reconnaissances de dettes a dépassé ce que nous possédons comme garantie (nos actifs, notre force de travail, notre "vie nue"), tandis que l'argent se transforme en papier usagé. La Grande Réinitialisation est une tentative de répondre à cette crise terminale en augmentant l'emprise sur nos vies - tandis qu'autour de nous grandit l'anxiété silencieuse d'une fin du monde imminente, peut-être la seule émotion qui puisse encore nous sauver.

Notes:

[1] George Orwell, 1984 (Milan : Mondadori, 1950), p. 239.

[2] Ibid, p. 201.

[3] Cf. Pier Paolo Pasolini, Il fascismo degli antifascisti (Milan : Garzanti), 2018.

[4] Cf. Robert Kurz, Schwarzbuch Kapitalismus. Ein Abgesang auf die Marktwirtschaft (Francfort : Eichborn Verlag), et The Capital World. Globalization and Internal Limits of the Modern Commodity-Producing System (Milan : Meltemi, 2022).

[5) Des cycles d'hyperinflation dans le monde globalisé ont eu lieu en Bolivie (1985), en Argentine (1989), au Pérou (1990), au Nicaragua (1991), en Bosnie (1992), en Ukraine (1992), en Russie (1992), en Moldavie (1992), en Arménie (1993), au Congo (1993), en Yougoslavie (1994), en Géorgie (1994), en Bulgarie (1997), au Venezuela (2016), au Zimbabwe (2007/09 et 2017), au Liban (2020-aujourd'hui), etc.

[6] Emile Cioran, La tentation d'exister (Milan : Adelphi, 1984), p. 27.

16:37 Publié dans Actualité, Définitions | Lien permanent | Commentaires (0) | Tags : capitalisme, dettes, bulles spéculatives, économie, définition, théorie politique, sciences politiques, politologie, philosophie politique |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mercredi, 22 juin 2022

L'Ukraine et l'hypocrisie des prêteurs mondiaux

L'Ukraine et l'hypocrisie des prêteurs mondiaux

Leonid Savin

Source: https://www.geopolitika.ru/article/ukraina-i-licemerie-globalnyh-rostovshchikov

L'Ukraine a d'énormes dettes envers des créanciers étrangers

La stratégie du FMI pour les "États fragiles et touchés par des conflits" a été publiée en mars 2022 et s'appliquera jusqu'en 2025.

Le résumé du document indique : "L'instabilité et les conflits sont exacerbés par le changement climatique, l'insécurité alimentaire et l'inégalité entre les sexes...". Les conséquences de l'instabilité et des conflits sont cruciales et concernent directement le mandat du FMI... La stratégie propose des mesures concrètes pour adapter l'engagement, les outils et les recommandations politiques du FMI afin de répondre aux manifestations spécifiques de l'instabilité et des conflits.

Le document identifie 42 pays sur la liste du CNC, représentant environ 20 % des membres du FMI. La stratégie a été élaborée par une équipe d'experts dirigée par Franck Bosquet ; avant de rejoindre le FMI, il était directeur principal du groupe Fragilité, conflit et violence à la Banque mondiale. Il est également un participant régulier du Forum économique de Davos.

Le document souligne que les pays du groupe NCG ont besoin d'une modernisation de leur système fiscal et des droits de douane, d'une restructuration de l'administration publique, de lois anti-corruption, de la gestion des actifs de la dette, des fonctions de supervision des organismes de réglementation et de la lutte contre le blanchiment d'argent.

Rien de nouveau ici - les mêmes méthodes utilisées par le groupe de la Banque mondiale (BM) dans les années 1990 pour restructurer les économies des pays en développement.

Soit dit en passant, le travail du Groupe Conflit de la Banque mondiale a déjà été critiqué par des groupes de réflexion indépendants. Un problème clé de l'analyse de la Banque - et même de celle de l'ONU sur les conflits et la fragilité - est l'absence de conclusions sur l'impact des politiques économiques néolibérales sur les conflits et la fragilité. Ce sont ces effets, notamment l'augmentation des inégalités et de la pauvreté, et le déclin des indicateurs de développement humain, qui provoquent des troubles dans de nombreux pays.

L'analyse de la BM ne répond pas non plus aux questions de savoir comment les chocs macroéconomiques, l'inégalité et le chômage (qui sont tous des facteurs d'instabilité) seront traités. Comment la Banque va-t-elle transformer ses directives basées sur la relance pour promouvoir le développement des pays du NKG ?

Et la question la plus intéressante concerne l'Ukraine : comment la Banque mondiale et le FMI vont-ils mettre en œuvre leurs politiques envers ce pays, où il y a déjà eu des centaines de milliers de réfugiés, des dizaines de milliers de morts, des infrastructures détruites.

Si ce n'est pas un pays touché par un conflit, alors qu'est-ce que c'est ?

Il est toutefois intéressant de noter que ni la BM ni le FMI ne qualifient l'Ukraine de "pays fragile et touché par un conflit". Début mars 2022, la Banque a approuvé un prêt supplémentaire de 489 millions de dollars à l'Ukraine et a créé un fonds fiduciaire multi-donateurs. Une semaine plus tard, la Banque a alloué 200 millions de dollars supplémentaires à l'Ukraine et a promis d'aider à mettre en place un programme de soutien de 3 milliards de dollars pour l'Ukraine dans les mois à venir.

L'Ukraine est classée par la Banque mondiale comme "un pays à revenu intermédiaire". En tant que tel, il ne peut emprunter qu'auprès de l'organe de prêt de la Banque, la Banque internationale pour la reconstruction et le développement (BIRD), et non auprès de l'organe de prêt concessionnel, l'Association internationale de développement (IDA). Si l'Ukraine avait été incluse dans la liste NCH, elle aurait pu avoir accès à un financement à échéance favorable ou être transférée dans le groupe IDA, bénéficiant ainsi de prêts concessionnels et de l'éligibilité à l'allègement de la dette.

Cependant, la classification de l'Ukraine en tant qu'IDA ("pays à faible revenu") découragerait les investisseurs étrangers. Et afin de maintenir la "confiance des investisseurs", le gouvernement ukrainien fait tout son possible pour préserver son statut actuel auprès de la BM/FMI.

Selon Elliot Dolin-Evans de l'Université Monash (Australie) "Le principal problème de la reclassification de l'Ukraine en tant que pays 'en conflit' est que cela serait très problématique pour les institutions financières et les créanciers internationaux, car l'Ukraine est l'un des plus grands emprunteurs d'argent du FMI et de la Banque mondiale et le pays a d'énormes obligations en matière de dette envers les pays et les créanciers externes du monde entier. Une classification correcte de l'Ukraine pourrait signifier que les créanciers, le FMI et la Banque mondiale, renonceraient aux intérêts et aux frais sur les prêts accordés au pays, l'exigence d'annulation de la dette devenant beaucoup plus forte si l'Ukraine est un pays NKG. Le FMI et les créanciers internationaux ... tiennent compte de la classification de la Banque mondiale, et ils devraient eux aussi considérer l'Ukraine pour une remise de dette ou un prêt concessionnel si la Banque classe l'Ukraine comme un pays NKG.

Autrement dit, la Banque mondiale ferme les yeux sur ce qui arrive à l'Ukraine, elle s'intéresse aux stratagèmes usuraires, notamment au remboursement de la dette avec intérêts. Le même prêt supplémentaire de la Banque mondiale a été accordé à la condition que le gouvernement ukrainien "réaffirme ses engagements à reprendre... les réformes après la fin de la guerre". L'Ukraine continuera à se faire prêter aux taux d'intérêt du marché, ce qui l'accablera d'une dette extérieure encore plus insoutenable.

18:13 Publié dans Actualité, Affaires européennes | Lien permanent | Commentaires (0) | Tags : ukraine, europe, affaires européennes, banque mondiale, fmi, dettes, dettes ukrainiennes |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mardi, 17 mai 2022

L'UE veut s'endetter pour l'Ukraine

L'UE veut s'endetter pour l'Ukraine

Bernhard Tomaschitz

Source: https://zurzeit.at/index.php/eu-will-schulden-fuer-die-ukraine-aufnehmen/

Pour se maintenir à flot économiquement, l'Ukraine a besoin d'environ 15 milliards d'euros au cours des trois prochains mois, soit cinq milliards d'euros par mois. Cette somme doit par exemple permettre de payer les retraites, d'assurer l'approvisionnement des personnes déplacées à l'intérieur du pays ou de régler d'autres coûts liés à la guerre. Les Etats-Unis se sont engagés à couvrir un tiers des besoins financiers de l'Ukraine au cours des trois prochains mois, et les deux tiers restants seront pris en charge par l'Union européenne, selon un rapport du magazine "Politico".

Comme l'écrit "Politico" en citant des diplomates, la Commission européenne prévoit de trouver l'argent pour Kiev sous la forme d'une dette commune de l'UE. Les États membres devraient ensuite garantir les dettes contractées par la Commission européenne. "Cela ressemble au programme SURE, qui a été utilisé pendant la pandémie pour collecter des fonds pour les chômeurs de courte durée, ont déclaré les diplomates", rapporte "Politico". A l'époque, la Commission avait demandé des garanties à hauteur de 25 milliards d'euros pour lever 100 milliards d'euros.

Le projet de la Commission européenne ne fait pas l'unanimité. En effet, certains pays, dont l'Allemagne, l'Autriche et la Grèce, ont demandé à la Commission de fournir des options de financement alternatives avant la présentation de son plan le 18 mai. Quoi qu'il en soit, la présidence française a l'intention de soumettre le dossier à la discussion fin mai afin que les chefs d'Etat et de gouvernement puissent en débattre.

17:07 Publié dans Actualité, Affaires européennes | Lien permanent | Commentaires (0) | Tags : ukraine, europe, affaires européennes, dettes, union européenne |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mercredi, 22 octobre 2014

¿Una nueva geopolítica mundial del desendeudamiento?

Por Federico Bernal

Ex: http://www.elespiadigital.com

El Dr. George Georgescu es investigador en el Instituto de Economía Nacional de Rumania. Cuenta con 30 años de experiencia en el campo de la investigación macroeconómica; su experiencia profesional incluye diversos cargos como asesor de la Presidencia rumana, ex director del Ministerio de Desarrollo y Previsión. La primera parte de esta entrevista fue publicada en nuestro artículo "El 'granero del mundo' cada vez más aislado del mundo" (Tiempo Argentino - 1/10/14). Visto que los medios del atraso y la exclusión jamás entrevistarán al especialista europeo –muy a pesar de haber participado en las consultas con el FMI bajo el marco macroeconómico del Artículo IV– aquí insistimos con la segunda parte.

LA REGULACIÓN DEL ENDEUDAMIENTO.

Preguntamos al Dr. Georgescu si existe algún país en el mundo que limite o restrinja los préstamos o su endeudamiento externo basándose en parámetros específicos relacionados con el bienestar y el crecimiento endógeno. "Hasta donde sé, no hay ningún estudio analítico acerca de cómo los países ponen límites a su deuda soberana a nivel global. En el contexto económico global y dada la interconexión de los mercados financieros, se torna evidente que el problema del pago de la deuda de un país podría desencadenar dificultades financieras en otros países a través de diversos canales de transmisión. En 2013, el FMI relanzó las discusiones sobre el mecanismo de reestructuración de deudas soberanas, pero el debate y las controversias en torno a esta propuesta se han detenido."

¿LÍMITES AL ENDEUDAMIENTO?

Consultamos al especialista al respecto. "La mayoría de los países no tiene límites para su endeudamiento y los pocos que los tienen, los aumentan cuando es necesario. Estados Unidos y Dinamarca tienen mecanismos legislativos similares para fijar límites de endeudamiento estatal pero, al menos en el caso de EE UU, la crisis del techo de la deuda y las disputas de los legisladores son bien conocidos: la suspensión de dicho techo en 2014, que terminó con el reajuste automático a 17.200 millones de USD –512 mil millones de USD más alto que el anterior y el quinto aumento del techo de la deuda desde agosto de 2011–. Finalmente, cabe señalar que algunos países que integran organizaciones regionales, como la Unión Europea, tienen el objetivo de mantener la deuda pública por debajo del 60% del PIB, pero este límite no es vinculante, sino que se aplica, junto con otros criterios, para la adhesión a la membresía. Tras la crisis de la deuda soberana europea se estableció un mecanismo de estabilidad en 2012, con el respaldo de los instrumentos financieros que proporcionan préstamos (programas de rescate soberano) a los países de la UE en problemas financieros."

"LÍMITES" MERCADISTAS AL ENDEUDAMIENTO.

Después tenemos los límites impuestos por el FMI... "Claro. Algunos otros países han establecido objetivos que limitan la deuda pública sobre la base de limitar los gastos a los ingresos previstos ajustados según el estado del ciclo comercial (Suiza) o de limitar el déficit estructural (a 0,35% del PIB en Alemania; Austria tiene un objetivo similar) o de alcanzar un superávit neto durante el ciclo económico (1% en Suecia, Chile también utilizan este tipo de objetivo). En varios países (Suecia, Canadá), el gobierno está autorizado por el Poder Legislativo a pedir prestada una cantidad fija de dinero para el año fiscal. Rumania, bajo el acuerdo de derechos de giro (Stand-by) con el FMI, ha establecido un límite de 6000 millones de lei (1700 millones de USD) para la nueva emisión de garantías del gobierno en 2014."

RUMANIA, DEUDA PÚBLICA Y FMI.

¿Podría describirnos el caso de su país? "El actual nivel de endeudamiento público en el caso de Rumanía (42,5%) se volvió excesivo aun cuando se sitúe por debajo del valor de referencia del ratio deuda pública-PIB del 60% establecido como criterio de convergencia de Maastricht para los países miembros de la UE. La creciente brecha entre el endeudamiento público y el crecimiento económico ha debilitado significativamente la capacidad de Rumania para amortizar la deuda soberana. El mayor impacto sobre el aumento de la deuda pública durante el período posterior a la crisis fue causado por el paquete de financiamiento externo del FMI, la EU y otras instituciones financieras (Banco Mundial, BEI [Banco Europeo de Inversiones], BERD [Banco Europeo de Reestructuración y Desarrollo]), que asciende a unos 20 mil millones EUR, acordado, a petición de las autoridades rumanas, en condiciones de emergencia, en abril de 2009, bajo la presión de las filiales de los bancos extranjeros de Rumania y bajo la amenaza de desapalancamiento financiero, incluido el riesgo de fuga masiva de capitales. Las condicionalidades impuestas (o autoimpuestas) a través de medidas de austeridad fiscal (principalmente recortes de salarios de un 25% en el sector presupuestario y el aumento del IVA del 19% al 24%) inducidas por el descontento social y el deterioro del clima de negocios, tuvieron un efecto más bien contraproducente y profundizaron la decadencia económica de Rumania en 2009 y 2010."

EL MODELO ARGENTINO DE DESENDEUDAMIENTO.

"El tema de la deuda soberana ha adquirido una importancia crucial para el mantenimiento de la estabilidad financiera mundial. La resolución reciente de la Asamblea General de la ONU sobre la reestructuración de la deuda soberana a fin de establecer un marco jurídico multilateral, que fuera presentada por el grupo de los 77 países en desarrollo más China, por iniciativa de la Argentina, ha sido aprobada por más de dos tercios de los países, lo cual señala la importancia de la cuestión, que incluye el mantenimiento de la seguridad económica internacional y muestra su dimensión a nivel mundial. En mi opinión, el motivo sobre el que se basa esta resolución de la ONU es la determinación de la capacidad de pago real a fin de evaluar la sostenibilidad de la deuda y la de su reestructuración, es decir, exactamente lo que ha sido obviado por las agencias de calificación que degradaron a la Argentina al default en julio, tras el peligroso fallo de una corte estadounidense. Una de las principales razones que explican la necesidad de crear un marco legal que facilite una reestructuración ordenada de la deuda soberana es impedir que los fondos buitre obtengan beneficios especulativos a través de litigios contra los países endeudados, como ha ocurrido en el caso reciente de la Argentina, porque va en contra del espíritu de cooperación con que deben llevarse a cabo las negociaciones para alcanzar un acuerdo consensuado y de buena fe. Por último, teniendo en cuenta el principio del derecho soberano de todo Estado a reestructurar su deuda soberana sin ninguna interferencia procedente de otro Estado, encuentro que la reciente ley aprobada por el Congreso argentino que permite que el país realice pagos localmente o en jurisdicciones fuera del alcance de los tribunales estadounidenses está justificada y, en consonancia con la reciente resolución de la ONU, debería obtener reconocimiento internacional."

UNA NUEVA GEOPOLÍTICA DEL DESENDEUDAMIENTO.

Como se aprecia de las opiniones del especialista rumano, el modelo argentino de desendeudamiento (reestructuraciones + desplazamiento del FMI + triunfo en la ONU + Ley de Pago Soberano) podría interpretarse como uno que viene a quebrar, por primera vez en la historia contemporánea y más que exitosamente, la utilización del endeudamiento como herramienta de sometimiento de las naciones históricamente oprimidas. La Argentina enseña al mundo que es posible desarrollar un proceso de desendeudamiento de forma exitosa y en función del interés nacional, de la seguridad jurídica del propio pueblo y de un modelo de desarrollo soberano y moderno. Y más importante aún, revela a los enemigos de dicho proceso y cómo defenderse de ellos. Está en juego una nueva geopolítica del desendeudamiento acorde a un mundo más justo. La Argentina movió estratégicamente su reina.

00:05 Publié dans Actualité, Economie, Géopolitique | Lien permanent | Commentaires (0) | Tags : actualité, économie, géopolitiqaue, politique internationale, argentines, dettes, endettement, désendettement |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

lundi, 17 février 2014

Ära Erdogan brachte der Türkei 400 Milliarden Euro an Schulden

Ära Erdogan brachte der Türkei 400 Milliarden Euro an Schulden

Ex: http://www.unzensuriert.at

Auch wenn sich in der Türkei seit des Amtsantritts der Regierung Erdogan im Jahr 2003 die Einkommen um 40 Prozent erhöht haben, wuchs mit dem vermeintlichen Wohlstand auch der Schuldenberg gigantisch. Laut Informationen des Finanzministeriums hat die Türkei derzeit eine Schuldenlast von 561,5 Milliarden Dollar (416,08 Milliarden Euro) zu bewältigen. Im Vergleich zu 2002 hat sich die Verschuldung 2013 weit mehr als verdoppelt. Ein Jahr vor Antritt der regierenden AKP betrug die Verschuldung noch 221,3 Milliarden Dollar.

Der Verschuldungsgrad des einzelnen Bürgers in der Türkei ist in Folge mit 15.631 Lira (5.166 Euro) auf beinahe das Dreifache gegenüber dem Vergleichszeitraum 2002 angewachsen. Auch wenn Erdogan seinen Bürgern inflationsbereinigt ein um 40 Prozent höheres Einkommen brachte, gab es tatsächlich keinen Vorteil, da auch das Leben teurer wurde. So etwa Nahrungsmittel. Gerade für ärmere Schichten sind die massiven Preisschwankungen bei Obst, Gemüse und Grundnahrungsmitteln eine enorme Belastung. So sind etwa die Kartoffelpreise im Jänner gegenüber dem Vorjahr von über einer Lira auf bis zu 7,5 Lira (2,50 Euro) pro Kilo angestiegen.

Weil die türkische Zentralbank den Leitzins von 4,5 auf 10 mehr als verdoppelt hat, sind Kredite massiv teurer geworden, was türkische Schuldner noch weiter in die Krise treibt. Gesamt gesehen hat die Regierung Erdogan seinen Bürgern keinen Wohlstand geschaffen, sondern eher Armut. Wie mag es wohl enden, wenn die Türkei auch als Mitglied der EU ihren Kurs weiterfährt?

00:05 Publié dans Actualité, Economie | Lien permanent | Commentaires (0) | Tags : économie, politique internationale, asie mineure, turquie, erdogan, inflation, livre turque, monnaie, dettes |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

vendredi, 05 août 2011

Les Islandais ne veulent pas casquer pour les dettes des banques

Les Islandais ne veulent pas casquer pour les dettes des banques

Ex: http://www.horizons-et-debats.ch/

gk. Il n’y a pas une seule manière pour les gouvernements et les peuples d’Europe de réagir à la crise financière. Un pays de l’UE, l’Irlande, a, sans consulter le peuple, repris les dettes dues aux spéculations hasardeuses de ses grandes banques et a plongé dans la crise des dettes souveraines. Elle a ensuite été enfermée par l’UE dans une cage politique, économique et financière appelée «plan de sauvetage». L’Islande, quant à elle, qui n’est pas membre de l’UE, a choisi une autre voie.

A la suite de la crise économique et financière de 2008, les trois banques islandaises Kaupthing, Glitnir et Landsbanki avaient été emportées dans le tourbillon de la débâcle financière américaine. Pendant des années, louées vivement par les analystes et les politiques responsables de l’économie, elles avaient participé à d’incroyables spéculations financières qui avaient atteint un volume énorme. Et cela, comme c’était l’habitude jusque-là, avec très peu de fonds propres. En quelques jours, ces trois banques étaient devenues insolvables. Leurs faillites figuraient parmi les 10 plus importantes du monde. En tout, elles avaient accumulé 100 milliards de dettes, une somme représentant trois fois le PIB de l’Islande qui compte quelque 311 000 habitants. Le gouvernement n’eut pas d’autre solution que de nationaliser les trois banques afin de maintenir au moins les transactions financières. De nombreuses PME firent également faillite et le chômage quadrupla pour atteindre 8%. Les Islandais pensaient qu’un changement de gouvernement et une adhésion prochaine à l’UE allaient les sortir de leur situation catastrophique. Par bonheur, la Norvège et la Suède, pays voisins, leur accordèrent des crédits à long terme. Et il fallut demander l’aide du FMI. Tout d’abord, le nouveau gouvernement social-démocrate fut dans l’incapacité de se porter garant des dettes des trois banques surdimensionnées et les spéculateurs européens, avant tout de Grande-Bretagne et des Pays-Bas, exercèrent des pressions sur lui. Pendant des années, ils avaient, avant tout grâce à l’Icesave, banque en ligne filiale de la Landsbanki, empoché de juteux intérêts et ne voulaient pas admettre qu’ils devaient supporter les conséquences de leurs spéculations. Ils avaient une telle influence en Grande-Bretagne et aux Pays-Bas que ces deux pays leur remboursèrent leurs mises et réclamèrent cet argent à l’Islande. Ils voulaient empêcher l’adhésion de l’Islande à l’UE si elle ne remboursait pas les 3,8 milliards des spéculateurs. La Grande-Bretagne est même allée jusqu’à se servir de la loi antiterroriste pour menacer de bloquer les transactions financières internationales de l’Islande et de saisir les avoirs islandais. Le gouvernement et le Parlement islandais ont cédé, prêts à rembourser l’argent.

Cela signifie que chaque Islandais se serait endetté de 18 000 euros plus les intérêts courus. Ces 3,8 milliards d’euros correspondaient à environ 40% du PIB et dépassaient le budget total du pays. 90 000 Islandais adressèrent une pétition au gouvernement et réclamèrent, avec succès, un référendum sur la question. En mars 2010, 93% des citoyens refusèrent de cautionner les dettes occasionnées par les spéculations étrangères.

La Grande-Bretagne et les Pays-Bas lâchèrent alors un peu de lest, baissèrent le taux d’intérêt à 3,2% et prolongèrent les échéances jusqu’en 2046. Malgré le résultat du référendum, le gouvernement et le Parlement islandais cédèrent une nouvelle fois et acceptèrent cette offre, toujours dans l’intention d’adhérer à l’UE.

Le peuple islandais était en ébullition, des personnalités en vue s’opposaient à cette solution malgré les menaces du gouvernement social-démocrate qui agitait la menace du chaos économique et social. L’écrivain Einar Már Gudmundsson, notamment, protesta contre la décision du gouvernement prétendument inévitable: «Nous ne pouvons pas nous permettre de jeter dans la gueule du capital international nos ressources telles que les pêcheries et l’énergie thermale. Le 5 janvier 2010, de manière tout à fait inattendue, le Président Olafur Ragnar Grimmsson surprit le gouvernement en refusant de ratifier la nouvelle loi sur le remboursement des clients étrangers de la banque Icesave adoptée par le gouvernement et le Parlement. Il exigea la tenue d’un nouveau référendum qui eut lieu en avril 2011. La perspective de devoir, sous le diktat de l’UE, vendre les pêcheries et les ressources énergétiques trouva, malgré les promesses et les menaces, peu d’écho dans la population et 60% des Islandais réitérèrent leur «non».

La Grande-Bretagne et les Pays-Bas continuèrent de soutenir les spéculateurs et menacèrent alors de porter plainte contre l’Islande devant la Cour de justice de l’AELE. L’affaire est en cours. Jusqu’ici, aucun document n’a pu être produit qui prouverait que l’Etat a offert des garanties aux spéculateurs.

La situation économique de l’Islande s’améliore peu à peu, le chômage baisse, les pêcheries et le tourisme sont en plein boom. La chute du taux de croissance qui avait atteint, en 2010, son point le plus bas, -7%, a pu être freinée. Le taux d’inflation, qui était monté à 19% en 2001, est redescendu à 1,9% en février dernier. La production industrielle également a augmenté de 19% en 2009 l’année dernière. Les économistes parlent déjà du «miracle de l’après-crise». Une des raisons en est que l’Islande a sa propre monnaie.

00:20 Publié dans Actualité, Affaires européennes | Lien permanent | Commentaires (0) | Tags : islande, scandinavie, banques, globalisation, mondialisation, dettes, crise financière, europe, affaires européennes, politique internationale |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

jeudi, 17 juin 2010

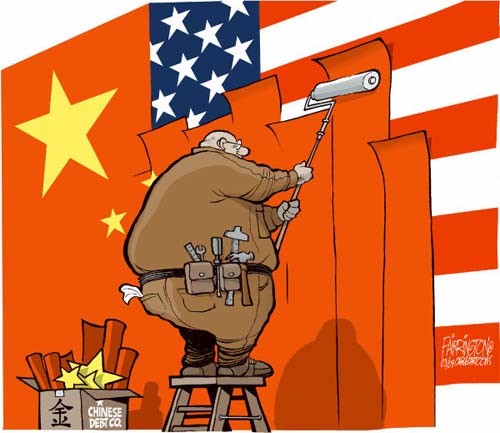

La Chine achète de la dette américaine

La Chine achète de la dette américaine

L’article ci-dessous est tiré du site Boursorama. A lui seul, il confirme que les agences de notation US dégradent la note de certains pays européens dans le seul but de favoriser la vente des obligations US aux Chinois… Si la note de certains pays européens est dégradée, la fiabilité de ces Etats est considérée comme moindre. Cela renforce la crédibilité des USA et facilite l’écoulement de sa dette. Vous constaterez que la crise de l’euro est survenue au moment même où les chinois réduisaient leurs achats de dettes US… (Lionel Franc, T&P-Wallonie).

La Chine a renforcé sa participation à la dette des Etats-Unis pour le deuxième mois consécutif en avril en la portant à un total de 900,2 milliards de dollars (732,7 milliards d'euros), avec l'achat de 5 milliards de dollars (44,1 milliards d'euros) supplémentaires de bons du Trésor, a annoncé mardi le gouvernement américain.

Le département du Trésor précise que la participation étrangère dans sa dette est passée de 72,8 à 3.960 milliards de dollars (de 59,3 à 3.223 milliards d'euros).

L'achat des titres par la Chine devrait lever certaines inquiétudes concernant l'éventualité d'une hausse du coût du crédit pour les Etats-Unis faute d'investissement étranger suffisant dans la dette. C'est une bonne nouvelle pour le pays, qui a enregistré un déficit fédéral historique de 1.400 milliards de dollars l'an dernier, chiffre qui devrait rester supérieur à 1.000 milliards en 2010 et 2011.

Les doutes des marchés financiers quant à la solvabilité de pays européens comme la Grèce, renforcés lundi par la dégradation par l'agence Moody's de la note de la dette d'Athènes en catégorie spéculative, incitent les investisseurs à se reporter sur les titres du Trésor américain.

La Chine est le premier détenteur étranger de titres du Trésor américain. Ses investissements de mars et avril succèdent à six mois de réduction ou de stabilité de la participation chinoise.

Le Japon, créancier N°2, a également investi dans des titres du Trésor en avril, de même que la Grande-Bretagne et des pays producteurs de pétrole. AP

st/v390

00:25 Publié dans Actualité | Lien permanent | Commentaires (0) | Tags : chine, etats-unis, dettes, politique internationale, politique, finances, crise |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

dimanche, 13 décembre 2009

"The Web of Debt"

The Web of Debt

The Web of Debt

Inleiding

De huidige financiële crisis is niet uit de lucht komen vallen. Het is slechts een samenkomst van meerdere factoren die nu eindelijk hun hoogtepunt bereiken. Dat bankiers reeds lang het financiële systeem manipuleren om daar zelf ongewoon grote winsten uit te slaan, is een publiek geheim. Maar wat mensen minder weten, is dat dit al eeuwenlang bezig is op een schaal die ongezien is. In het boek “The Web of Debt” gaat Ellen Hodgson Brown dieper in op de manipulatie van de geldstromen door de bankiers.

Speculatie doorheen de eeuwen

In een goede 530 bladzijden geeft Ellen Brown een verbazingwekkend duidelijke geschiedenis van de manipulatie van het financiële en monetaire systeem. De nadruk ligt vaak op de evolutie van het bankwezen in de V.S.A., wat echter ons Europeanen niet mag tegenhouden om ons ook in deze materie te interesseren. In deze geglobaliseerde wereld, gedomineerd door het financiële en militair-industriële apparaat van de V.S.A. is het altijd handig om te weten hoe de dingen werken in het centrum van de macht. Ellen Brown geeft een duidelijk overzicht hoe bankiers reeds in het verleden probeerden om misbruik te maken van crisissituaties om enorme winsten te slaan. Zo boden allerlei machtige bankiers van de Eastern Banks aan het begin van de Amerikaanse Burgeroorlog aan Lincoln aan om een lening te geven van 150 miljoen dollar. De keerzijde hiervan was echter dat dit aan een woekerrente was van 24% tot 36%. Hier wordt ook een eerste alternatief gegeven voor het huidige systeem: een monetair beleid van “Greenbacks”. Hierbij zou geld niet langer gebaseerd worden op goud of op speculatie, maar op een economische realiteit. Een Greenback zou immers een bepaalde economische realiteit weerspiegelen.

Ook worden bepaalde “klassiekers” in de wereldwijde financiële zwendel besproken. De speculaties van de beruchte Rotschild-familie in de financiële wereld, de akkoorden van Bretton Woods (die de Europese munten vastketenden aan de dollar), het Akkoord van Washington (dat de facto ervoor leidde dat onze munten nu enkel op speculatie zijn gebaseerd) etc… Zeker ook lezenswaardig is het stuk waarin gesproken wordt over de plannen van sommigen om een soort wereldmunt te creëren via de Speciale Trekkingsrechten (Special Drawing Rights). Dit zou echter de facto neerkomen op een wereldbank die naar hartelust geld zou kunnen bijdrukken. De hyperinflatie van Duitsland in het Interbellum (waarbij men letterlijk een kruiwagen geld nodig had om een brood te kopen) zou dan nog maar klein bier vergeleken zijn met de mogelijke financiële rampen die zouden kunnen ontstaan door het invoeren van deze Speciale Trekkingsrechten.

Een oplossing?

Het laatste gedeelte van het boek wordt gewijd aan het bespreken van alternatieven voor het huidige systeem. Waar het boek in de vorige hoofdstukken nog een goede bespreking en analyse geeft van het huidige systeem, en hoe het tot stand is gekomen, is dit hoofdstuk helaas gekenmerkt door een idealistische, en bij momenten niet echt enorm doordachte, visie op geld. Tegenover het beleid van het oneindig bijdrukken van geld om de stijgende kosten via inflatie proberen op te lossen, stelt Ellen Brown helaas hetzelfde systeem voor. Maar dan met meer macht voor de staat i.p.v. de bankiers. Als nationalisten zouden wij dan ook veel beter nadenken in de richting van een Europese versie van Greenbacks. Maar los van dit laatste deel is dit boek zeker aan dikke aanrader. De analyse die wordt gemaakt is zeker bruikbaar door ons solidaristische volksnationalisten om te kijken waar het probleem is ontstaan en hoe het zich verspreid heeft. We zullen een andere oplossing moeten bedenken dan Ellen Brown, maar om dat te kunnen doen moeten we eerst het probleem begrijpen. En daar is dit boek meer dan geschikt voor. Wel nog even vermelden dat dit boek zover ik weet enkel in het Engels verkrijgbaar is. Via amazon.co.uk kan je het alvast zonder probleem bestellen.

Yves Pernet

BROWN, E., “The Web of Debt”, Third Millenium Press, Baton Rouge, 2008

Bovenstaand artikel komt uit het themanummer van Revolte over de financiële crisis.

00:24 Publié dans Economie | Lien permanent | Commentaires (0) | Tags : économie, crise, finances, dettes, etats-unis, livre |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook