Voici ce qui nous attend en 2019

En 2018, un changement économique très important s’est produit qui a scellé le sort de l’économie américaine et de nombreuses autres économies dans le monde. Ce changement était le renversement de la politique de la banque centrale. L’ère des mesures de relance et du soutien artificiel de divers marchés, y compris les actions, commence à s’estomper à mesure que la Réserve fédérale poursuit le resserrement de sa politique, notamment en augmentant les taux d’intérêt et en réduisant davantage son bilan.

J’ai mis en garde contre ce changement sous la direction du nouveau président Jérôme Powell au début de 2018 dans mon article « Le nouveau président de la Fed va faire plonger les marchés en 2018 ». Le crash a connu un faux départ en février/mars, les actions ayant été sauvées par des rachats massifs d’entreprises au cours des 2ème et 3ème trimestres. Toutefois, à mesure que les taux d’intérêt ont légèrement augmenté et que les réductions d’impôt de Trump se sont amenuisées, les rachats d’actions de sociétés ont commencé à diminuer au cours du dernier trimestre de l’année.

Comme je l’avais prédit en septembre dans mon article « La bulle de tout : quand va-t-elle enfin éclater ? », le crash s’est accéléré en décembre, lorsque la Fed a relevé les taux d’intérêt à leur taux d’inflation neutre et augmenté les réductions de bilan à 50 milliards de dollars par mois. En 2019, cet effondrement se poursuivra alors que la Fed reprendra ses coupes à la mi-janvier.

Il est important de noter que lorsque l’on parle de crash dans les milieux économiques alternatifs, il ne s’agit pas seulement de marchés boursiers. Les économistes du courant dominant affirment souvent que les marchés sont un indicateur prédictif de la santé future de l’économie au sens large. C’est inexact. Les marchés sont en fait un indicateur de suivi ; ils ont tendance à s’effondrer bien après que tous les autres fondamentaux aient commencé à baisser.

Les marchés de l’immobilier sont en chute libre, tant en termes de prix de ventes que de valeur. Les hausses des taux d’intérêt de la Fed se traduisent par des taux hypothécaires beaucoup plus élevés à la suite d’une inflation excessive des prix et d’une baisse des salaires des consommateurs. Les acheteurs professionnels d’immobilier, qui soutiennent le marché de l’immobilier depuis des années, ne sont plus en mesure de continuer à assurer son maintien en vie. La dette des entreprises n’a jamais été aussi élevée depuis le crash de 2008 et, avec des taux d’intérêt plus élevés, l’emprunt de capitaux bon marché n’est plus une option.

En novembre 2018, les ventes de maisons ont affiché la plus forte baisse depuis plus de 7 ans

Les marchés de l’automobile, autre indicateur majeur de stabilité économique, sont en chute libre. Le marché de l’automobile a connu de fortes baisses tout au long du second semestre de 2018, une fois de plus, la hausse des taux d’intérêt de la Fed ayant tué les prêts automobiles de type ARM à crédit facile.

Le crédit américain se tarit également, car les investisseurs tirent des capitaux de la volatilité des marchés et de la hausse des taux d’intérêt. Les liquidités disparaissent, ce qui signifie que l’endettement devient plus coûteux ou inaccessible pour la plupart des gens et des entreprises.

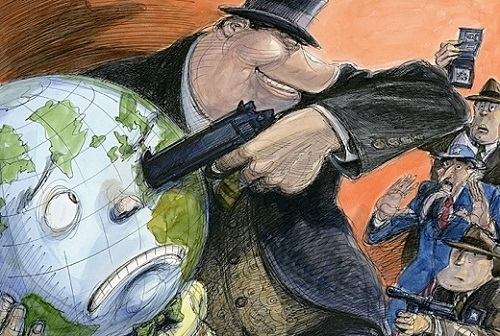

Les médias et les banquiers centraux présentent un faux récit dans les courants dominants sur ces circonstances, à la fois les médias et les banques centrales. Les autorités économiques et les analystes grand public ont beaucoup parlé pour tenter de détourner l’attention du public de la crise économique et d’inciter le monde de l’investissement à faire du commerce avec des œillères. Avec la propagande qui s’emballe, nous devons couper à travers le brouillard et les miroirs, évaluer les menaces les plus importantes au sein du système et déterminer quand elles pourraient s’intensifier.

Ne vous y trompez pas, aussi erratique et instable qu’ait été 2018, 2019 sera bien pire.

J’ai mis en garde contre ce changement sous la direction du nouveau président Jérôme Powell au début de 2018 dans mon article « Le nouveau président de la Fed va faire plonger les marchés en 2018 ». Le crash a connu un faux départ en février/mars, les actions ayant été sauvées par des rachats massifs d’entreprises au cours des 2ème et 3ème trimestres. Toutefois, à mesure que les taux d’intérêt ont légèrement augmenté et que les réductions d’impôt de Trump se sont amenuisées, les rachats d’actions de sociétés ont commencé à diminuer au cours du dernier trimestre de l’année.

Comme je l’avais prédit en septembre dans mon article « La bulle de tout : quand va-t-elle enfin éclater ? », le crash s’est accéléré en décembre, lorsque la Fed a relevé les taux d’intérêt à leur taux d’inflation neutre et augmenté les réductions de bilan à 50 milliards de dollars par mois. En 2019, cet effondrement se poursuivra alors que la Fed reprendra ses coupes à la mi-janvier.

Il est important de noter que lorsque l’on parle de crash dans les milieux économiques alternatifs, il ne s’agit pas seulement de marchés boursiers. Les économistes du courant dominant affirment souvent que les marchés sont un indicateur prédictif de la santé future de l’économie au sens large. C’est inexact. Les marchés sont en fait un indicateur de suivi ; ils ont tendance à s’effondrer bien après que tous les autres fondamentaux aient commencé à baisser.

Les marchés de l’immobilier sont en chute libre, tant en termes de prix de ventes que de valeur. Les hausses des taux d’intérêt de la Fed se traduisent par des taux hypothécaires beaucoup plus élevés à la suite d’une inflation excessive des prix et d’une baisse des salaires des consommateurs. Les acheteurs professionnels d’immobilier, qui soutiennent le marché de l’immobilier depuis des années, ne sont plus en mesure de continuer à assurer son maintien en vie. La dette des entreprises n’a jamais été aussi élevée depuis le crash de 2008 et, avec des taux d’intérêt plus élevés, l’emprunt de capitaux bon marché n’est plus une option.

En novembre 2018, les ventes de maisons ont affiché la plus forte baisse depuis plus de 7 ans

Les marchés de l’automobile, autre indicateur majeur de stabilité économique, sont en chute libre. Le marché de l’automobile a connu de fortes baisses tout au long du second semestre de 2018, une fois de plus, la hausse des taux d’intérêt de la Fed ayant tué les prêts automobiles de type ARM à crédit facile.

Le crédit américain se tarit également, car les investisseurs tirent des capitaux de la volatilité des marchés et de la hausse des taux d’intérêt. Les liquidités disparaissent, ce qui signifie que l’endettement devient plus coûteux ou inaccessible pour la plupart des gens et des entreprises.

Les médias et les banquiers centraux présentent un faux récit dans les courants dominants sur ces circonstances, à la fois les médias et les banques centrales. Les autorités économiques et les analystes grand public ont beaucoup parlé pour tenter de détourner l’attention du public de la crise économique et d’inciter le monde de l’investissement à faire du commerce avec des œillères. Avec la propagande qui s’emballe, nous devons couper à travers le brouillard et les miroirs, évaluer les menaces les plus importantes au sein du système et déterminer quand elles pourraient s’intensifier.

Ne vous y trompez pas, aussi erratique et instable qu’ait été 2018, 2019 sera bien pire.

La Réserve fédérale continuera de se resserrer

Un mensonge circule dans les médias selon lequel Jérôme Powell et la Fed sont « héroïques » parce qu’ils « vont à l’encontre » des anciennes politiques des banques centrales et suppriment les politiques de facilité monétaire. C’est exactement le motif opposé qui se cache derrière ce qui se passe. Nous devons nous rappeler que c’est la Fed et d’autres banques centrales qui ont créé le crash initial en 2008 par le biais de politiques d’argent facile. Elles ont ensuite délibérément créé une bulle encore plus grande (la « bulle de tout ») par le biais d’une plus grande détente monétaire ; une bulle si grande qu’elle ferait s’effondrer toute l’économie américaine, y compris les marchés obligataires et le dollar si jamais elle éclatait.

Ce processus circulaire de crise, de stimulation puis de crise est un processus que la banque centrale utilise depuis plus d’un siècle. D’anciens responsables de la Fed comme Ben Bernanke et Alan Greenspan ont ouvertement admis la culpabilité de la banque centrale américaine pour la Grande dépression ainsi que pour le crash de 2008. Cependant, ce faisant, ils affirment également qu’ils n’étaient « pas conscients à l’époque » de ce plus grand danger. Je n’y crois pas une seconde.

Dans presque tous les cas où la Fed a créé un environnement de crash, les institutions bancaires ont pu profiter de l’occasion pour s’emparer d’actifs tangibles pour quelques centimes par dollar, ainsi que voler plus de pouvoir politique et social. Pendant la Grande dépression, les grandes banques ont absorbé des milliers de petites banques locales ainsi que tous les actifs qu’elles détenaient. En 2008, les banques et les entreprises ont bénéficié d’un déluge d’argent facile payé par les contribuables américains sur le dos des générations à venir, tout en aspirant les biens durables comme les hypothèques résidentielles en difficulté.

La centralisation mondiale de l’autorité économique est un prix encore plus important pour les élites bancaires, et c’est je crois leur objectif avec ce prochain crash technique qui suit son cours. Au fur et à mesure que la crise mènera à la catastrophe, ce seront des institutions mues par le globalisme comme le Fonds monétaire international (FMI) et la Banque des règlements internationaux (BRI) qui interviendront pour « sauver la situation ».

Comme je l’ai noté à maintes reprises, Jerome Powell est bien conscient de ce qui se passera alors que la Fed resserre. C’est consigné dans le procès-verbal de la Fed d’octobre 2012 où il discute des conséquences, y compris son allusion à un crash imminent si la Fed met fin aux mesures de relance, relève les taux d’intérêt et réduit le bilan.

Pourtant, Powell continue tout de même de resserrer les conditions, ce qui indique que les mesures prises par la Fed et les résultats obtenus sont tout à fait délibérés. Les récentes déclarations de Powell ont été interprétées à tort par les médias dominants comme indiquant que la Fed pourrait arrêter ses politiques de resserrement. Je prévois que cela n’arrivera pas, du moins pas avant que l’accident n’ait déjà bien suivi son cours.

Je m’attends à ce que Powell continue de réduire son bilan d’environ 50 milliards de dollars par mois jusqu’à la fin de 2019, peut-être. Je maintiens également ma prévision initiale de l’an dernier selon laquelle la Fed augmentera les taux d’intérêt en 2019, au moins deux autres fois, avec une hausse en mars. La Fed a continué à montrer une propension au double discours sur l’« accommodation », et il y a une bonne raison à cela…

Les marchés boursiers continueront de plonger

De nombreux économistes alternatifs ont souligné au fil des ans la corrélation directe entre le bilan de la Fed et les cours boursiers. Au fur et à mesure que la Fed a racheté des actifs, le marché boursier a augmenté exactement en tandem. Au fur et à mesure que la Fed se débarrasse de ses actifs, les actions chutent de plus en plus vite et de façon de plus en plus volatile.

Si vous voulez un exemple parfait de cela, il suffit d’examiner les totaux du bilan FRED de la banque centrale et de les comparer avec un graphique de l’indice S&P500 sur un an. Ne regardez pas seulement la chute des actions, mais aussi les rallyes boursiers. Des coupes dramatiques en décembre ont facilité le début du crash ; le récent rebond s’explique en partie par les investissements de fin d’année des caisses de retraite d’entreprises, à la recherche désespérée de rendement dans un environnement où les obligations ne sont plus viables ou sûres. Toutefois, prenez note que la première semaine de Janvier a également vu la Fed bloquer les coupes.

Qu’est-ce que cela signifie ? En l’absence d’une source de capital de remplacement massive comme les rachats d’actions, toute nouvelle réduction importante des actifs de la Fed entraînera une forte baisse vers le milieu de chaque mois. Chaque pause dans les coupes se traduira par un rebond, mais à des sommets plus bas. Le plafond des rallyes et les attentes des investisseurs diminueront progressivement jusqu’à ce que la réalité de la fin de la fête les atteigne enfin.

Les récents commentaires « dovish » de la Fed sont, à mon avis, complètement frauduleux et très calculés. Comme la banque centrale a réduit les mesures de relance et augmenté les taux d’intérêt au point où les entreprises ne peuvent plus se permettre des rachats massifs, il ne reste plus rien pour soutenir les actions, si ce n’est de la désinformation, une confiance aveugle et une pause d’une à deux semaines dans la réduction des bilans.

Il s’agit d’une démolition contrôlée de l’économie et des marchés. La Fed fera tout son possible pour éviter que le système n’implose trop vite, car le désossage des mâchoires est le seul outil qui reste. Entre-temps, M. Powell continuera de réduire les actifs et d’augmenter les taux d’intérêt comme prévu. Cela se traduira inévitablement par une baisse des cours des actions, car le système manque de « pression ». La confiance aveugle des investisseurs n’ira pas plus loin. Ils seront laissés en plan, tout comme ceux qui espèrent leurs pensions.

Je m’attends à ce que les marchés actions reprennent leur forte baisse tout le long de 2019 et qu’ils tombent bien en deçà des niveaux de soutien observés en 2017. Si l’on se fie à la baisse de décembre, tant que la Fed poursuivra sa trajectoire actuelle de réduction de bilan, je vois le Dow Jones dans la fourchette de 17 000 à 18 000 points en mars et avril.

Trump portera le blâme pour l’accident

La propension incessante de Trump à s’attribuer le mérite de la remontée boursière fait de lui un bouc émissaire parfait pour le crash en cours. L’accélération en 2019 sera suivie de nombreuses distractions. Alors que Trump a blâmé la Réserve fédérale pour l’instabilité récente des marchés, il a en même temps blâmé sa propre guerre commerciale. Trump a attaché le succès de sa présidence au succès d’un marché boursier qu’il appelait autrefois une « grande bulle » créée par la Fed.

La guerre commerciale de Trump et l’arrêt du gouvernement ne sont que deux facteurs qui sont déjà ciblés par les médias grand public et les commentateurs globalistes comme étant les causes de la chute des actions en décembre.

L’arrêt du gouvernement pourrait ne pas se poursuivre en janvier si Trump déclare l’état d’urgence et commence le mur à la frontière sud, rendant le débat budgétaire plutôt théorique. Cela dit, je soupçonne que cela pourrait continuer de toute façon ; cette fois-ci, c’est différent. Considérez que si l’arrêt se poursuit jusqu’en février, il y a la menace que les programmes d’aide sociale comme EBT soient retardés, ce qui ouvre la porte à un tout nouveau type de folie. Je n’ai pas nécessairement quelque chose contre la personne moyenne qui demande de l’aide sociale en période de crise personnelle. Cela dit, il y a des millions d’Américains qui ont fait carrière en recevant de l’aide gouvernementale, et leur attitude est souvent celle de se contenter de ce sort. Si et quand leur revenu et leur source de nourriture sont coupés, leur réaction peut être violente.

La date actuelle de l’arrêt fait en sorte qu’il constitue une distraction tellement utile pour la banque centrale que je serais surpris qu’on y mette fin dans un avenir proche. La menace de retards dans l’EBT et l’aide sociale du gouvernement serait une crise très juteuse qui pourrait être exploitée par les banques centrales et les globalistes.

Je prévois que la guerre commerciale se poursuivra jusqu’en 2019, comme l’année dernière. Trump annoncera des progrès « énormes » dans les négociations avec la Chine, parfois pour faire grimper les marchés, mais quelques jours ou semaines plus tard, ces progrès seront à nouveau remis en question. Je sais que c’est une prédiction facile. La farce de la guerre commerciale a suivi un schéma assez prévisible ces derniers temps.

Trump a été d’une aide extraordinaire pour les élites bancaires à cet égard. En fait, l’administration Trump semble ajouter une nouvelle escalade dans la guerre commerciale une semaine après chaque baisse ou hausse de taux importante du bilan de la Fed ; juste à temps pour que les actions chutent violemment en raison de la réduction de bilan de la Fed.

Autres prévisions pour 2019

Un « Hard Brexit » : Attendez-vous à ce que le Brexit entre dans un éventuel scénario de non-accord avec l’UE, suivi d’un ralentissement économique agressif au-delà de ce qui se passe déjà en Europe. Bien que ce résultat semble être un pari risqué en ce moment, il a du sens d’après le faux récit que les globalistes sont en train de construire – le récit selon lequel les « populistes » sont une influence imprudente et destructrice qui mène à un désastre économique.

Turquie quittant l’OTAN : On dirait que c’est déjà fait. La Turquie se positionne pour s’associer à des puissances de l’Est comme la Chine et la Russie par le biais de divers accords commerciaux et d’accords stratégiques, et abandonner ses liens avec l’Ouest. Bien que cela puisse durer encore quelques années, je crois que cela se produira rapidement – d’ici la fin de 2019.

Conditions de la loi martiale en France : Les protestations des « gilets jaunes » vont se poursuivre jusqu’en 2019, et deviendront probablement plus volatiles à mesure qu’Emmanuel Macron tentera de resserrer les contrôles. Attendez-vous à ce que les protestations se multiplient au printemps et en été à mesure que le temps se réchauffe. Macron n’a pas hésité à utiliser sa boîte à outils totalitaire. Je m’attends à ce qu’il déclare l’état d’urgence nationale avec des pouvoirs de type loi martiale en place dès la fin de cette année. Je ne sais pas encore si les globalistes avec lesquels Macron s’associe de si près ont eu l’intention de parvenir à ce résultat, je ne sais pas encore si c’est le cas. Nous n’avons pas beaucoup entendu parler des revendications spécifiques ou des points de vue idéologiques des gilets jaunes. Comprendre les objectifs et les motivations des deux parties déterminera s’il y a un faux paradigme en jeu ou si les gilets jaunes sont un véritable mouvement populaire.

Résumé

En résumé, le crash de la « bulle de tout » a été délibérément initié par les banques centrales. Le pire reste à venir en 2019. Trump est la brebis sacrificielle pour les élites bancaires, et son administration en assumera la responsabilité d’ici la fin de l’année, quels que soient les faits entourant le programme de démolition contrôlée de la Réserve fédérale. L’année 2018 a été le début de la prochaine phase de la crise, 2019 verra l’effondrement frapper la conscience du grand public sans parler de leur pas de porte et de leur portefeuille.

Brandon Smith

del.icio.us

del.icio.us

Digg

Digg

Les commentaires sont fermés.