mardi, 20 juillet 2021

Vers la stagflation et un krach

Vers la stagflation et un krach

par Marc Rousset

La Bourse de Paris a terminé, ce vendredi, tout comme Wall Street, dans le rouge à 6.460, plombée par des inquiétudes sur une inflation américaine non temporaire, sur les variants du Covid et l’inégalité vaccinale dans le monde, sur la vigueur de la reprise et un ralentissement en Chine au deuxième trimestre. L’indice des consommateurs américains de l’université du Michigan est ressorti à seulement 80,8, contre 87, de consensus de marché, suite à la hausse des prix de 5,4 % sur un an aux États-Unis (7,3 % pour les prix de gros, au plus haut depuis onze ans). La Fed pourrait resserrer sa politique monétaire avant même, comme elle le prétend, que « la reprise soit complète ». En Europe, l’inflation a atteint 2,5 % en juin, en Espagne et au Royaume-Uni.

Marc Rousset

Le prix des logements aux États-Unis augmente plus rapidement qu’au sommet de la bulle des subprimes, il y a quinze ans. L’indice immobilier américain (FHFA) progresse à un rythme record de 15,7 % par an. Sur la base des 4.500 milliards de dollars créés depuis le début de la pandémie, l’inflation américaine pourrait osciller entre 5 et 10 % jusqu’à fin 2022. Les taux d’intérêt sont toujours nuls et la Fed achète toujours 120 milliards de dollars d’obligations chaque mois, alors que les programmes de relance de Biden vont conduire à un déficit budgétaire de 3.000 milliards de dollars, soit 15,5 % du PIB, ce qui équivaut à des chiffres d’une période de guerre, contre une moyenne de 8 % environ dans la zone euro.

De plus, les ménages américains ont amassé 2.400 milliards de dollars d’épargne excédentaire qui est gelée depuis quinze mois, ce qui est très supérieur aux ménages français (180 milliards d’euros). Dès que les dépenses reprendront, la vélocité de la monnaie, source d’inflation, reprendra son cours normal. La Fed, prise au piège de la dette, fait face au dilemme du resserrement monétaire immédiat qui conduira à un krach sur les marchés ou à ne rien faire, ce qui laissera le génie de l’inflation sortir de sa bouteille. La BRI (Banque des règlements internationaux) craint que les marchés ne réagissent avant la Fed, ce qui conduirait aussi à un krach.

Il semble également que l’effet déflationniste des 800 millions de travailleurs faiblement rémunérés de la Chine et de l’Europe de l’Est soit épuisé car les salaires ont augmenté d’une façon substantielle, même s’il y a encore de la réserve trop nombreuse en Inde et dans les pays émergents. La réalité, c’est qu’il y a trop d’argent pour trop peu d’offre. La Fed risque d’être forcée de réajuster le calendrier de sa réduction d’achats d’actifs et, comme l’écrit la BRI : « Plus les banques centrales tarderont, pire ce sera. »

De nombreuse pénuries hors normes perturbent l’industrie mondiale. 47 % des industriels français ont des difficultés d’approvisionnement. La politique des flux tendus sans stock de sécurité est remise en question et il peut être intéressant de produire local. Les coûts du transport maritime atteignent des records, à 8.800 dollars le conteneur de 40 pieds, et les fabricants chinois de conteneurs n’arrivent pas à produire suffisamment. En un an, les cours du cuivre et de l’aluminium ont progressé de 50 %.

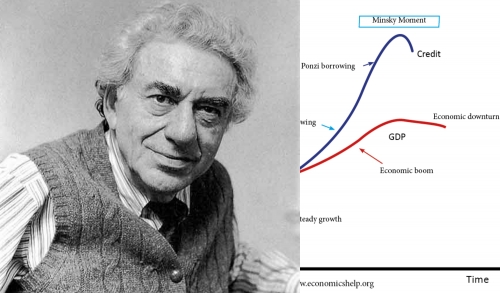

Nouriel Roubini

Le professeur américain Nouriel Roubini est encore plus soucieux que la BRI : il estime que nous nous dirigeons, en fait, vers la stagflation car « la stagflation des années 1970 va bientôt se télescoper avec les crises de la dette de la période post-2008 ». Il écrit, dans le Guardian, que « la question n’est pas de savoir si cela aura lieu mais quand, car les ratios d’endettement sont beaucoup plus élevés que dans les années 1970 ». Il énumère les causes de stagflation : « retour du protectionnisme, vieillissement démographique dans les économies avancées et émergentes, restrictions d’immigration dans les économies avancées, relocalisation de la fabrication dans des régions à coût élevé, balkanisation des chaînes d’approvisionnement mondiales ».

Hyman Minsky

Les marchés risquent de bientôt connaître le « moment Minsky » (autre célèbre professeur américain), suite au changement de politique des liquidités ou par peur du changement de politique à venir des banques centrales, c’est-à-dire le moment où les investisseurs surendettés, après avoir pris des risques élevés mettant en péril la stabilité du système, décident de vendre en masse, déclenchant une spirale de baisse auto-entretenue – ce que l’on appelle un krach.

19:28 Publié dans Economie | Lien permanent | Commentaires (0) | Tags : économie, krach, stagflation, économie mondiale, crise économique |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook