dimanche, 12 octobre 2014

Stiglitz dresse l’état des lieux de la macroéconomie

Stiglitz dresse l’état des lieux de la macroéconomie

Pourtant, en avril 2006, Anne Krueger, la directrice générale déléguée du FMI, affirmait que « l’économie mondiale a rarement été dans une meilleure forme ». De son côté, lorsqu’Olivier Blanchard (2008) se pencha sur « l’état de la macro » alors même que le marché du crédit subprime connaissait de fortes turbulences, il le jugea bon. Puis les pays avancés basculèrent dans la plus sévère crise économique depuis la Grande Dépression des années trente.

Non seulement les modèles standards n’ont pas prédit la Grande Récession, mais ils suggéraient tout simplement qu’un tel événement ne pouvait survenir. Dans le type d’économies dépeint par les modèles standards, les bulles n’existent pas ; l’approfondissement des marchés financiers est censée avoir dissolu les risques.

Pourtant, ces deux derniers siècles ont été marqués par une volatilité récurrente des prix d’actifs et du crédit. Même après que la bulle immobilière ait éclaté, les modèles standards n’ont pas prédit l’ensemble de ses répercussions. Ils n’ont pas plus prédit l’occurrence de la crise de la zone euro ou ses conséquences. Ils n’ont pas pu fournir de bons conseils aux autorités monétaires pour agir efficacement face à la déstabilisation des marchés financiers et à la détérioration de l’activité.

En effet, presqu’une décennie après l’éclatement de la bulle aux États-Unis, le chômage persiste à un niveau élevé dans les pays avancés. Puisque ce sont peu ou prou les mêmes responsables politiques qui sont en place et qu’ils travaillent toujours à partir des mêmes modèles, il n’est pas étonnant que la reprise soit si lente.

Les pertes totales en production aux États-Unis et en Europe suite à la récente crise financière mondiale s’élèvent à plusieurs milliers de milliards de dollars et les pays développés semblent incapables de les effacer.

Les défendeurs des modèles standards suggèrent qu’ils ne sont pas élaborés pour traiter des événements qui ne surviennent qu’une fois tous les siècles et qui seraient par nature imprévisibles ; par contre, ces mêmes modèles fonctionneraient bien en « temps normal ».

Stiglitz note pourtant que l’économie connaissait déjà de faibles performances avant qu’éclate la crise. En outre, la crise elle-même n’est pas qu’un simple accident indépendant du comportement des autorités publiques. Enfin, les bénéfices tirés des bonnes prédictions en périodes « normales » sont loin de compenser les échecs à prédire les profondes contractions.

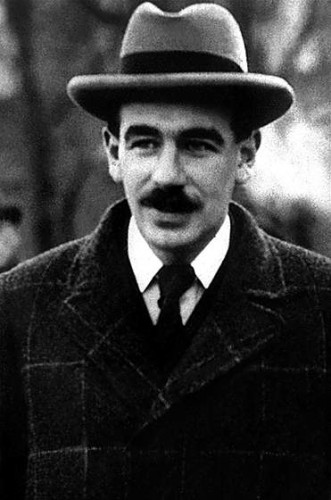

Pour expliquer l’échec des autorités publiques à répondre à la Grande Récession, Stiglitz est amené à retracer tout un pan de l’histoire de la pensée macroéconomique. Il rappelle qu’avant Keynes les économistes partageaient la croyance que les marchés fonctionnaient, qu’ils étaient stables et efficiences.

Ils ne purent expliquer pourquoi la Grande Dépression avait été un événement aussi violent, mais ils ne cessèrent pourtant pas de préconiser une non-intervention de l’État au cours de celle-ci, affirmant que les marchés s’auto-corrigeaient. Keynes sut expliquer pourquoi le chômage persistait, pourquoi la politique monétaire était inefficace lors des fortes contractions de l’activité et pourquoi la politique budgétaire pouvait stimuler l’économie, via les effets multiplicateurs.

Après la guerre, les gouvernements américains adoptèrent des politiques keynésiennes et celles-ci fonctionnèrent. Mais au fur et à mesure que s’effaça le souvenir de la Grande Dépression, les partisans de la dérégulation des marchés surent mener une contre-attaque à partir des années soixante. La macroéconomie moderne est avant tout une tentative de réconciliation entre la macroéconomie keynésienne et la microéconomie.

Pour être exact, les économistes cherchèrent à adapter la macroéconomie au modèle microéconomique en vogue, précisément au moment où la microéconomie standard était l’objet de profondes remises en cause, notamment de la part des théories de l’information imparfaite, de la théorie des jeux et de l’économie comportementale.

Ces dernières décennies, la macroéconomie mainstream a fini par être dominée par deux « églises ». Une première école retourna aux doctrines des économistes classiques, affirmant que les marchés fonctionnaient bien et que l’intervention publique n’était pas nécessaire, qu’elle était inefficace et perturbatrice. Certains de ses partisans considèrent la hausse du chômage comme dénotant une plus grande demande de loisir de la part des travailleurs.

Ces dernières décennies, la macroéconomie mainstream a fini par être dominée par deux « églises ». Une première école retourna aux doctrines des économistes classiques, affirmant que les marchés fonctionnaient bien et que l’intervention publique n’était pas nécessaire, qu’elle était inefficace et perturbatrice. Certains de ses partisans considèrent la hausse du chômage comme dénotant une plus grande demande de loisir de la part des travailleurs.

Leurs modèles se basent notamment sur l’idée d’agent représentatif doté d’anticipations rationnelles. Difficile, dans un tel contexte, d’imaginer que l’information puisse être asymétrique. En outre, ces modèles suggèrent que la structure financière n’importe pas puisque c’est finalement le même agent qui prête et emprunte, c’est-à-dire qui supporte tous les risques.

Puisque les banques ne jouent ici aucun rôle, ces modèles ne peuvent expliquer les crises bancaires, ni expliquer pourquoi elles affectent autant l’économie. Enfin, de tels modèles supposent que la répartition du revenu est sans aucune importance. Dans la réalité, non seulement la propension marginale à consommer diffère selon les agents (ce qui affecte directement la demande globale), mais les ménages les plus pauvres sont contraints en termes de crédit (ce qui explique notamment la sévérité de la Grande Récession).

Selon Stiglitz, la seconde « église » mainstream se débrouille un peu mieux que la première, mais juste un peu mieux. Elle s’est construite autour de l’interprétation hicksienne de Keynes. Ses partisans embrassent également les modèles à agent représentatif aux anticipations rationnelles. S’ils reconnaissent l’existence du chômage, ils cherchent par contre à réconcilier cette réalité avec le modèle d’équilibre standard.

Selon eux, si le chômage apparaît, c’est parce que les prix (notamment les salaires) ne s’ajustent pas à leur niveau d’équilibre. En d’autres termes, les chômeurs apparaissent responsables de leur propre situation : s’ils acceptaient des baisses de salaires, les entreprises embaucheraient davantage.

Encore une fois, un tel résultat empirique se concilie bien mal avec la réalité. Au cours de la Grande Récession, les États-Unis étaient l’un des pays avancés dont le marché du travail était le plus flexible, mais le chômage américain s’est toutefois fortement aggravé.

Stiglitz n’est pas un économiste hétérodoxe, mais il souligne la nécessité de s’extraire du modèle standard d’équilibre concurrentiel pour expliquer les défaillances de marché. Le « théorème Greenwald-Stiglitz » renversa l’idée selon laquelle les marchés sont efficients : Bruce Greenwald et Joseph Stiglitz (1986) ont montré que les transactions marchandes peuvent certes se révéler profitables à leurs signataires, mais néfastes pour l’ensemble de la collectivité.

Par exemple, les banques rendent de par leur activité le système économique plus instable. En outre, la flexibilité des prix et salaires peut, non pas atténuer, mais amplifier les contractions économiques : par exemple, la chute des prix et des salaires ne fait qu’aggraver le fardeau réel de la dette.

Encore une fois, l’hypothèse d’un agent représentatif empêche de faire émerger de telles dynamiques. Les modèles standards ne parviennent pas à faire jouer un rôle aux banques et aux marchés financiers. Or, une simple crise de liquidité peut entraîner une puissante contraction de l’économie en générant un rationnement du crédit, comme lors de la Grande Dépression ou plus récemment lors de la Grande Récession.

Par conséquent, Stiglitz estime que la macroéconomie doit être reconstruite, notamment via le développement de modèles alternatifs. Une théorie expliquant les dépressions doit pouvoir identifier les sources des perturbations, expliquer pourquoi des chocs (a priori) de faible ampleur ont des effets aussi puissants et pourquoi ces derniers persistent, alors que nous disposons des mêmes ressources physiques et naturelles qu’avant la crise.

Par exemple, cela pourrait s’expliquer en utilisant la notion d’équilibres multiples : avec la Grande Récession, nous serions passés d’un bon équilibre à un mauvais. Même dans un modèle où les agents sont supposés avoir des anticipations rationnelles, il est possible de faire apparaître des équilibres multiples ; c’est en revanche impossible sans abandonner l’hypothèse d’un agent représentatif.

En termes de politique économique, les modèles alternatifs ont de toutes autres implications que les modèles standards. Lors de la Grande Récession, le débat sur l’opportunité d’utiliser la politique budgétaire pour stimuler l’activité s’est cristallisé sur la taille du multiplicateur budgétaire.

Les détracteurs de la relance suggèrent que le multiplicateur des dépenses publiques est faible, voire négatif, mais pour le calculer, ils considèrent des longues périodes, sans forcément distinguer les récessions des périodes de croissance rapide. Or il est évident que le multiplicateur risque d’être faible lorsque l’économie est proche du plein emploi.

En fait, les études tendent plutôt à conclure qu’il atteint à long terme entre 1,5 et 2 lors des graves récessions ; certaines d’entre elles suggèrent même un multiplicateur encore plus élevé. Les détracteurs de la relance budgétaire affirment qu’elle déprime l’investissement privé via des effets d’éviction.

C’est peut-être le cas en période de croissance soutenue, lorsque la banque centrale resserre sa politique monétaire pour contenir les pressions inflationnistes ; c’est moins probable en récession, où la banque cherche précisément à accélérer l’inflation pour éviter que l’économie bascule dans la déflation. En fait, il paraît plus réaliste que l’investissement public stimule l’investissement privé.

De son côté, l’hypothèse de l’équivalence ricardienne suggère qu’une hausse de l’endettement publique incite les ménages à accroître leur épargne dans l’anticipation d’un relèvement des impôts, ce qui dégrade l’activité économique immédiate, mais les analyses empiriques échouent à la vérifier. L’équivalence ricardienne ignore les contraintes sur le capital et les effets sur la répartition des revenus.

Si les gouvernements investissaient aujourd’hui, dans un contexte de taux d’intérêt réel négatif, leur bilan s’améliorerait. Le multiplicateur budgétaire est en outre plus élevé dans certains domaines (par exemple l’éducation ou la recherche) que dans d’autres.

Quelques études ont suggéré que l’austérité budgétaire était susceptible de stimuler l’activité économique et il s’agit généralement des travaux d’Alesina. Cette idée d’une « austérité expansionniste » a été sérieusement contestée, notamment par les propres études du FMI. Dans les rares exemples où l’austérité a été suivie par une accélération de l’activité, l’économie a bénéficié d’une forte demande extérieure (notamment via la dépréciation du taux de change), or l’économie mondiale est aujourd’hui marquée par une demande insuffisante.

L’austérité n’a pas fonctionné en Europe. La contraction de l’activité est peut-être arrivée à son terme, mais cela ne permet aucunement de qualifier les plans d’austérité comme une réussite. En effet, les niveaux de vie demeurent inférieurs à ceux d’avant-crise, tandis que les ratios d’endettement public se sont accrus, ce qui dénote précisément l’échec des consolidations budgétaires.

Les économies de la zone euro demeurent entre 15 et 20 % en-deçà de ce qu’elles auraient atteint sans la crise et l’écart ne se réduit pas, au contraire. Le chômage atteint des niveaux insoutenables dans les pays-membres qui ont cherché à mettre en œuvre une « dévaluation interne » en pleine crise économique pour améliorer leur compétitivité.

Même l’amélioration de leur solde extérieur ne s’explique pas par une meilleure performance à l’export, mais bien par la contraction des importations liée à l’effondrement de la demande domestique. En mettant en œuvre une dévaluation interne, un pays ne cherche pas à générer de la demande, mais bien à capter celle du reste du monde, ce qui déprime au final la demande mondiale.

Beaucoup croient que les problèmes actuels découlent d’un endettement public excessif, ce qui les amène à déconseiller l’usage de la politique budgétaire comme outil de stabilisation de l’activité, voire à entretenir le fantasme d’une « austérité expansionniste ».

Cette idée a gagné en crédibilité avec les travaux de Carmen Reinhart et de Kenneth Rogoff qui suggéraient que lorsque la dette publique excédait 90 % du PIB, elle nuisait à la croissance économique. La causalité semble plutôt s’opérer dans l’autre sens : c’est parce que l’activité stagne que les finances publiques se détériorent. Au final, les études ne sont pas parvenues à déterminer un seuil ou un point critique dans la relation entre dette publique et croissance.

Les États-Unis sont sortis de la Seconde Guerre mondiale avec une dette représentant 130 % du PIB, ce qui n’a pas empêché l’économie américaine de connaître plusieurs décennies de forte croissance. Il n’existe pas de théorie cohérente pour expliquer comment la dette publique pourrait affecter la croissance, à une exception près : si un gouvernement met en œuvre un plan d’austérité pour réduire sa dette, celui-ci pénalise effectivement la croissance.

Par contre, l’endettement privé peut avoir de profondes répercussions sur l’économie en accroissant le risque d’instabilité financière ou en aggravant toute contraction de l’activité. Or les modèles standards fondés sur un agent représentatif ne parviennent pas à observer l’accumulation de tels déséquilibres. Ils ne peuvent pas non plus comprendre que les inégalités ont conduit à une hausse insoutenable de l’endettement avant la crise et qu’elles contraignent aujourd’hui la reprise de l’activité.

Avant la crise financière mondiale, les économistes considéraient que la politique monétaire suffisait pour maintenir l’économie au plein emploi, qu’elle était non seulement plus efficace que la politique budgétaire, mais qu’elle perturbait également moins les décisions des agents. Stiglitz juge les arguments théoriques et empiriques qui soutiennent une telle idée comme insuffisants.

Lors de la Grande Récession, les banques centrales ont ramené leur taux directeur au plus près de zéro sans pourtant restaurer le plein emploi. Ce qui importe vraiment, c’est l’écart entre le taux de prêt et le taux d’emprunt, mais cet écart est endogène ; il peut ne pas diminuer avec la baisse des taux d’intérêt des bons du Trésor.

En l’occurrence, Stiglitz note que nous ne sommes pas dans la même situation de trappe à liquidité que lors de la Grande Dépression : durant cette dernière, le taux d’intérêt réel s’élevait à 10 % en raison de la déflation, alors qu’il atteint aujourd’hui -2 %. Si l’inflation s’accélérait et atteignait 4 ou 6 % ou si le taux d’intérêt passait à -4 ou -6 %, rien n’assure que cela stimulera vraiment l’investissement.

D’une part, les études peinent à déterminer précisément la relation entre le taux d’intérêt réel et l’investissement. D’autre part, aujourd’hui, les capacités productives sont loin d’être pleinement utilisées dans plusieurs secteurs, si bien qu’il semble peu opportun de les accroître. L’inefficacité de la politique monétaire rend alors plus pressante l’utilisation de la politique budgétaire.

Notes :

BLANCHARD, Olivier (2008), « The state of macro », National Bureau of Economic Research, working paper, n° 14259, août.

GREENWALD, Bruce, & Joseph E. STIGLITZ (1986), « Externalities in economies with imperfect information and incomplete markets », in Quarterly Journal of Economics, vol. 101, n° 2.

STIGLITZ, Joseph E. (2014), « Reconstructing macroeconomic theory to manage economic policy », National Bureau of Economic Research, working paper, n° 20517, septembre.

00:05 Publié dans Actualité, Economie | Lien permanent | Commentaires (0) | Tags : joseph stiglitz, économie, macroéconomie, politique internationale |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mercredi, 01 décembre 2010

Les échecs des théories macroéconomiques en temps de crise

Les échecs des théories macroénomiques en temps de crise (résumé)

XXVIe université annuelle du Club de l’Horloge « La France en faillite ? Pourquoi nous croulons sous les dettes et les impôts » 9-10 octobre 2010

Intervention de Bertrand Lemennicier

économiste professeur à l'université Paris II

La macroéconomie enseignée dans les départements de sciences économiques est à l'origine de la crise économique mondiale de 2008 et contribue à la faire durer, parce qu'elle cautionne le laxisme budgétaire et monétaire des gouvernements et des banques centrales.

La macroéconomie enseignée dans les départements de sciences économiques est à l'origine de la crise économique mondiale de 2008 et contribue à la faire durer, parce qu'elle cautionne le laxisme budgétaire et monétaire des gouvernements et des banques centrales.

On doit la discipline que l'on appelle macroéconomie à J.M. Keynes. Dans son livre intitulé : La théorie générale de l'emploi, de l'intérêt et de la monnaie, c'est la première fois qu'un économiste raisonne en termes d'agrégats. Bien que le modèle développé par Keynes soit difficile à comprendre, d'où les débats récurrents sur ce que voulait dire Keynes, en revanche, le message politique que l'on pouvait tirer de ce livre était clair : laisser à lui même le marché était dans l'incapacité de sortir d'un « équilibre » de sous-emploi. Le gouvernement devait donc résoudre le problème du chômage, non pas en supprimant la « dole » (indemnité de chômage), comme le suggérait les économistes de son temps, mais en soutenant la demande agrégée.

Le modèle de Keynes ne pouvait être intégré dans la théorie traditionnelle, tant il était hors de la tradition, c'est une interprétation des idées de Keynes et de son modèle qui ont été intégrée dans la théorie économique. Cette interprétation est celle de Hicks-Hansen.

La macroéconomie moderne n'est qu'une variante, même 40 ans après, de l'interprétation hicksienne de la théorie générale de Keynes (lire Mr Keynes and the Classics paru dans Economica de 1937). Cette interprétation personnelle fortement éloignée du livre n'a pas été véritablement désavouée par Keynes lui-même, qui est décédé après la dernière guerre mondiale. C'est aussi la raison pour laquelle cette interprétation est toujours enseignée. Le modèle de Hicks a finalement été complété par l'« opus magnus » de Don Patinkin Money, Prices and Interest, qui achève l'intégration de la pensée de Keynes dans la théorie néo-classique dans les années 1965. Aujourd'hui, le modèle de Keynes est canonisé au travers du modèle d'offre et de demande agrégée (modèle DZ ou AS-AD) que l'on enseigne dans tous les départements de sciences économiques.

Ce modèle dévoile explicitement ce qui est resté de Keynes :

- le raisonnement en termes d'agrégats;

- l'idée d'une incapacité du mécanisme des prix à « équilibrer » les marchés pour des raisons institutionnelles;

- l'idée qu'en accroissant les dépenses agrégées par des politiques budgétaire ou monétaire, on peut assurer de manière permanente la prospérité et le plein emploi.

La remise en cause de la macroéconomie provient en fait de quatre sources :

- l'échec des politiques de stabilisation budgétaire ou monétaire, avec les périodes de sous- emploi et d'inflation croissante;

- l'impossibilité de prédire quel peut être l'impact d'une hausse de la demande agrégée sur les prix comme sur le niveau du produit national;

- la révolution des anticipations rationnelles, avec son interprétation pessimiste sur l'impact des politiques économiques monétaire ou budgétaire;

- la théorie des choix publics avec son interprétation de l'usage fait par les hommes politiques des politiques budgétaire et monétaire pour assurer les réélections des gouvernements au pouvoir.

Comme le rappelait Keynes lui-même, en attaquant les hommes politiques de son temps, ces derniers mettent en pratique les théories (sous-entendu dépassées) d'un économiste défunt. Cet adage de Keynes s'applique aussi à la théorie macroéconomique de Keynes. Les hommes politiques contemporains, en mettant en pratique cette théorie, sont, sans le comprendre, les responsables de la crise financière actuelle. En effet, ils mettent en œuvre à des fins électorales des politiques monétaires et budgétaires nuisibles pour l'ensemble de la collectivité :

1) une politique permanente de taux d'intérêt bas pour favoriser l'achat de logement (quand le bâtiment va, tout va). Cette politique engendre un excès permanent de demande de crédit sur l'offre d'épargne. Selon Knut Wicksell, L. von Mises et F. Hayek, elle maintient de manière permanente un taux d'intérêt inférieur au taux « naturel » du marché et elle est créatrice de crises financières et économiques et de déformations de la structure de production. Ces auteurs, qui ont développé cette explication des crises monétaires et bancaires, redeviennent d'une actualité brûlante et contredisent une croyance bien établie dans les milieux universitaires : les théories des anciens sont toujours dépassées par celles des jeunes !

2) une politique budgétaire expansionniste (un déficit public permanent pour satisfaire toutes les demandes de subventions de leurs clientèles électorales respectives) qui engendre un niveau de dettes publiques de plus en plus insoutenable.

Bertrand Lemennicier

économiste professeur à l'université Paris II

Correspondance Polémia – 28/10/2010

00:25 Publié dans Economie | Lien permanent | Commentaires (0) | Tags : économie, théorie politique, sciences politiques, politologie, théorie économique, crise, macroéconomie |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook