Mes chères impertinentes, mes chers impertinents,

J’aime bien faire remarquer avec une certaine perfidie que cela fait bien longtemps que l’on n’entend plus parler des retraites par capitalisation qui seraient un système extraordinaire venu des Etats-Unis et qui devrait vite être mis en place sous les latitudes hexagonales.

Vous n’en entendez plus parler à vrai dire, depuis que les banques centrales du monde libre (comprendre occidental et pro-américain) ont fixé les taux d’intérêt proches de 0! Il faut dire qu’avec des placements qui rapportent rien du tout, il est très difficile de faire gagner de l’argent au fonds de retraite par capitalisation et accessoirement au futur retraité.

Les taux à zéro posent donc un immense problème au système de retraite par capitalisation américain évidemment basé sur la valeur de l’argent matérialisée par les taux! Si l’épargne ne rapporte rien, si l’épargne ne s’apprécie pas, alors elle perd du pouvoir d’achat. C’est l’inverse de ce qu’il faut pour faire un système par capitalisation. Capitaliser c’est recevoir des intérêts que l’on conserve chaque année, qui se « capitalisent » et qui « rapportent » pour constituer une somme très importante qui sera reversée plus tard sous forme d’une rente.

Lorsque la FED, la banque centrale américaine monte les taux d’intérêt, c’est exactement cela qu’elle veut combattre, à savoir lutter contre l’évidente faillite du système de retraite.

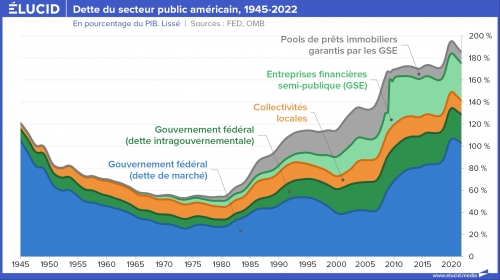

Ce qui est valable pour le système privé par capitalisation, l’est aussi pour la sécurité sociale « publique » américaine qui fait face à un trou officiel non comptabilisé dans la dette publique puisqu’il s’agit des engagements futurs toujours comptés dans « le hors bilan ». (En France aussi beaucoup de choses sont « cachées » dans le hors-bilan).

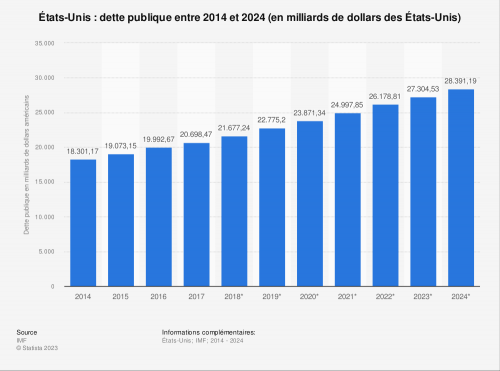

Les chiffres sont ahurissants et donnent le vertige

Les engagements futurs de la sécu américaine sont de 176 000 milliards de dollars… vous avez bien lu!

Les recettes estimées dans la même période sont de 130 000 milliards de dollars…

Le déficit lui est de 43 000 milliards de dollars la différence étant dans un fonds qui détient quelques actifs pour l’équivalent de 3 000 milliards de dollars.

Conclusion?

Les Américains vont soit se voir diminuer de 43 000 milliards les prestations sociales, soit se voir augmenter d’autant les ponctions fiscales ce qui devraient se passer dans les années qui viennent. Mais ce n’est là qu’un des aspects d’un total à 239 000 milliards de dollars, oui, vous avez bien lu. 239 000 milliards de dollars. « Je vais bien, tout, va bien, il n’y a pas de problème »!!!

Voici ce qu’en dit cet article dont j’ai traduit pour vous l’essentiel.

La Sécurité sociale vient d’avoir un déficit de 9 000 milliards de dollars, et personne n’a remarqué

« Le rapport annuel des administrateurs de la Sécurité sociale a été publié récemment et montre que la Sécurité sociale a enregistré un déficit gigantesque de 9 000 milliards de dollars entre l’année dernière et cette année. Le passif non capitalisé à long terme du système s’élève maintenant à 43 000 milliards de dollars , contre 34 000 milliards l’an dernier.

C’est drôle, personne n’a remarqué.

Ai-je raté un tweet du président? Je ne pense pas. Qu’en est-il de la presse? Quelqu’un a-t-il vu un article sur le déficit de la Sécurité sociale dépassant le déficit fédéral d’un facteur 11? Non.

La presse couvre la dette fédérale « officielle » dans les bilans, mais ignore la dette fédérale non officielle dans les hors-bilans.

Le fait qu’un ensemble de dettes figure dans les bilans en raison du choix des catégories par le Congrès et un autre ne l’est plus, encore une fois, en raison du choix des catégories par le Congrès. En matière économique, la presse croit trop souvent simplement ce qu’on lui dit.

Qu’en est-il des myriades de démocrates qui se présentent à la présidence? La Sécurité sociale est leur fierté et leur joie. Ont-ils pesé sur la hausse massive de sa dette massive? Aucun d’entre eux n’en parle.

Le secrétaire au Trésor, Steve Mnuchin, a sûrement fait part de ses préoccupations concernant le déficit de 9 000 milliards de dollars de la Sécurité sociale. Après tout, il est l’un des administrateurs du système. Il a signé le rapport. Curieusement, il ne l’a pas fait.

Le passif non capitalisé est le chiffre le plus important et le plus effrayant du rapport. Le secrétaire et ses collègues administrateurs l’ont ignoré dans leur déclaration sommaire pour la même raison qu’ils l’ont enterré à l’arrière de leur rapport.

C’est de la dynamite politique.

Il indique aux personnes âgées que ce qui leur a été promis ne sera probablement pas intégralement payé. Et cela indique aux jeunes qu’ils pourraient être confrontés à des taxes supplémentaires pouvant aller jusqu’à 43 000 milliards de dollars, dont le paiement ne leur rapporterait absolument rien.

Le secrétaire au Trésor est un banquier et les banquiers connaissent les bilans. Le passif non capitalisé est une déclaration importante concernant le bilan de la Sécurité sociale.

Sur le côté droit du bilan de la Sécurité sociale se trouvent ses passifs, tous évalués au présent, c’est-à-dire à la valeur actuelle. Les engagements du système correspondent aux obligations au titre des prestations projetées (176 000 milliards de dollars) envers les retraités actuels, les travailleurs actuels et futurs.

À gauche se trouvent les actifs du système. Il s’agit de la valeur du fonds en fiducie (3 000 milliards de dollars) et de la valeur actuelle de ses recettes prévues au titre des taxes sur la masse salariale (130 000 milliards de dollars) des travailleurs actuels et futurs.

Les bilans sont destinés à être équilibrés, d’où leur nom.

Quand ils ne le sont pas, faites attention.

Cela signifie que l’entité est en faillite. Lorsque les passifs non cachés (cachés) d’Enron ont été rendus publics, Enron a immédiatement fait faillite car son passif total (inscrit dans les livres) dépassait de loin ses actifs.

Lorsque les actifs de Lehman Brothers ont été évalués à un niveau proche de zéro au beau milieu de la panique financière de 2008, elle a été obligée de fermer ses portes.

La Sécurité sociale n’est pas différente.

Son passif dépasse de 43 000 milliards de dollars son actif.

Le système est en ruine en raison de changements dans les prévisions des actuaires.

La Sécurité sociale est sous-financée à 33% (43 000 milliards de dollars divisés par 130 000 milliards de dollars). Il s’agit du pourcentage d’augmentation immédiate et permanente du taux de 12,4% de la taxe sur la masse salariale de la Sécurité sociale nécessaire pour éliminer l’écart financier du système.

Cela représente 4,1 cents de plus d’impôts FICA que nous devons payer pour chaque dollar que nous gagnons, dans la limite du plafond des gains couverts de la Sécurité sociale, qui s’élève maintenant à 139 200 dollars. Alternativement, nous pourrions réduire toutes les prestations de la Sécurité sociale, immédiatement et de façon permanente, de 24% (43 000 milliards de dollars divisés par 175 000 milliards de dollars).

Plus nous attendons, plus le fardeau des jeunes générations sera lourd.

Le reste du système fiscal ne peut-il pas sauver la Sécurité sociale? Certes, nous pourrions utiliser les recettes générales pour aider à combler le déficit de la Sécurité sociale. Malheureusement, la réponse est non.

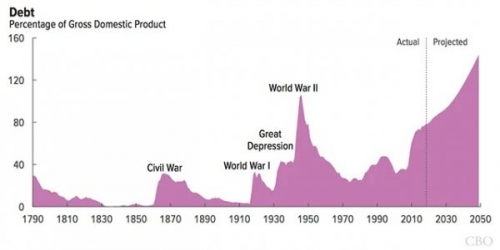

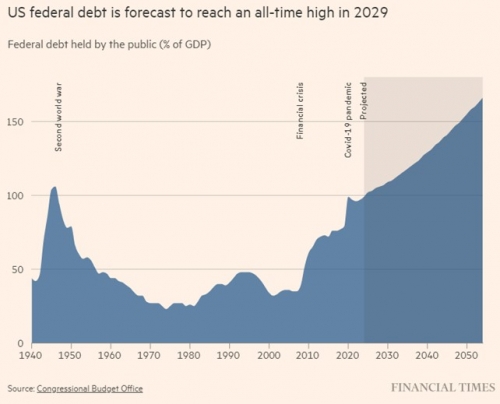

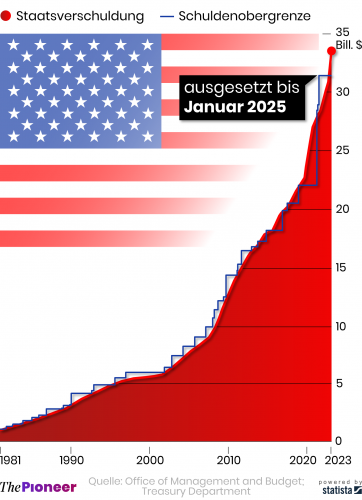

L’écart financier pour l’ensemble du gouvernement fédéral ne correspond pas aux 17 000 milliards de dollars de dette publique (calculés par le Bureau du budget du Congrès et rapportés par la presse).

Ces 17 000 milliards de dollars de dettes ne sont pas non plus la dette officielle totale.

Au lieu de cela, c’est la dette publique de 17 000 milliards de dollars, auxquels il faut rajouter les 43 milliards de dollars de dette hors-bilan de la Sécurité sociale sans oublier les 179 000 milliards de dollars du reste de la dette hors-bilan du système fiscal!!

Autrement dit, le système fédéral dans son ensemble présente un déficit financier de 239 000 milliards de dollars !

239 000 milliards de mille sabords!!

Bon lorsque l’on atteint ce genre de chiffre, nous ne sommes tout simplement plus dans le vrai monde ni dans la véritable vie. Nous sommes dans un délire collectif, dans une fiction imaginaire d’un système que l’on peut appeler argent-dette et qui vit évidemment ses derniers instants.

Toutes les grandes institutions, pour le moment, jouent le jeu, elles jouent la partie.

On imprime les billets nécessaires.

On demande à tous de croire que tout va bien. Que tout est normal.

Si quelqu’un dit que les monnaies imprimées ne valent rien et qu’il faut acheter de l’or, on lui tord le bras, si ce n’est pas assez on envoie les porte-avions et on lui casse la gueule.

Dans un système de changes flottants, où les monnaies ne sont jamais arrimées à un étalon-de valeur fixe comme pourrait l’être l’or, alors chaque mauvaise monnaie flotte par rapport aux autres. Quand le dollar baisse parce que la FED vient d’imprimer 5 000 milliards, l’euro lui monte. Mais cette hausse n’est pas durable, puisque l’année d’après c’est la BCE qui imprime… 4 500 milliards d’euros. L’euro baisse, le dollar remonte.

Pourtant les banques centrales européennes et américaines viennent d’imprimer 10 000 milliards ces dernières années.

Tout le monde fait mine de croire que les euros et les dollars valent la même chose.

Tout ceci peut durer tant que tous les acteurs de la pièce seront d’accord pour que la partie dure.

Pourtant au bout du compte, nous ne paierons pas toutes ces dettes, parce que c’est tout simplement impossible. Nous les paierons en monnaie de singe au mieux. Au pire nous ferons une grande réforme du système monétaire. Nul n’en connaît ni la date ni l’heure mais ce moment arrivera.

C’est en préparation de ce moment, que vous avez intérêt à sur-pondérer les actifs tangibles dans votre patrimoine.

Pour m’écrire charles@insolentiae.com

Pour écrire à ma femme helene@insolentiae.com

« À vouloir étouffer les révolutions pacifiques, on rend inévitables les révolutions violentes » (JFK)

« Ceci est un article ‘presslib’, c’est-à-dire libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Insolentiae.com est le site sur lequel Charles Sannat s’exprime quotidiennement et livre un décryptage impertinent et sans concession de l’actualité économique. Merci de visiter mon site. Vous pouvez vous abonner gratuitement à la lettre d’information quotidienne sur www.insolentiae.com. »20

del.icio.us

del.icio.us

Digg

Digg