mardi, 04 novembre 2025

Désintégration rapide du dollar: la Russie évince le dollar et l’euro du commerce extérieur

Désintégration rapide du dollar: la Russie évince le dollar et l’euro du commerce extérieur

Moscou. En raison de la guerre en Ukraine et des sanctions occidentales, le commerce extérieur de la Russie a profondément changé ces dernières années. Les flux commerciaux, qui étaient auparavant principalement dirigés vers l’Europe, ont été redirigés vers l’Asie en un temps record. L’ancien conseiller du Kremlin, Vladislav Inotzemtsev, a déclaré à „Die Welt”: «Aucun changement aussi rapide des habitudes de consommation n’a jamais été observé auparavant».

Ce recentrage se reflète également dans les monnaies utilisées. Selon l’agence de presse Interfax, qui se base sur des données provisoires de la banque centrale de Moscou, la Russie a effectué en août 55,2% de son commerce extérieur total en roubles – un record absolu. Pour l’exportation, la part du rouble s’élevait à 56,3%, pour l’importation à 54,1%.

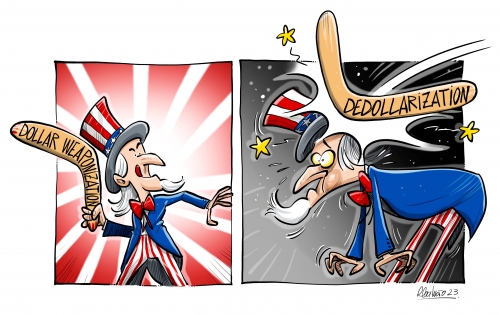

Le retrait stratégique du dollar américain, appelé désintégration du dollar ou «dédollarisaton», avait déjà été amorcé par Moscou après l’annexion de la Crimée en 2014. L’objectif était et est de réduire la vulnérabilité face aux sanctions occidentales. Ainsi, les obligations d’État américaines ont été presque entièrement retirées des réserves de devises. Cependant, cette accélération du processus n’a vraiment eu lieu qu’après le début de la guerre en Ukraine en 2022. Alors qu’en 2021, 84,6% des exportations et 67,6% des importations étaient facturés en dollars ou en autres monnaies occidentales, cette part a chuté en août 2025 à seulement 14,3% pour les exportations et 15,7% pour les importations.

En plus du rouble, ce sont principalement les monnaies des États amis qui ont remplacé les monnaies occidentales. Leur part dans l’exportation russe s’élevait en août à 29,4%, dans l’importation à 30,1%. La monnaie la plus importante reste le yuan chinois. La Chine est devenue le partenaire commercial principal et couvre désormais 40% des importations russes et 30% des exportations. Le volume commercial entre les deux pays a atteint en 2024 un record de 245 milliards de dollars. L'importance de l’Inde en tant que grand acheteur de pétrole russe a également considérablement augmenté.

L’Occident tente, par le biais de menaces de sanctions secondaires, d’entraver ces relations commerciales, mais ses succès restent limités. Dans ce contexte, deux économistes ont récemment proposé dans la revue „Foreign Affairs” une nouvelle stratégie de sanctions. Selon eux, l’accent ne devrait pas être mis sur le blocage des flux financiers vers la Russie. Au lieu de cela, il faudrait inciter les Russes bien formés et fortunés, avec leur capital et leur savoir, à quitter le pays. La dynamique des processus géopolitiques et monétaires ne devrait cependant pas en être affectée (mü).

Source: Zu erst, Nov. 2025.

17:48 Publié dans Actualité | Lien permanent | Commentaires (2) | Tags : actualité, russie, rouble, yuan, dollar, dédollarisation |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

vendredi, 03 octobre 2025

Le nouvel ordre financier mondial: défis à l’hégémonie du dollar

Le nouvel ordre financier mondial: défis à l’hégémonie du dollar

Wellington Calasans

Source: https://jornalpurosangue.net/2025/09/19/a-nova-ordem-fina...

Le paysage financier international subit de profondes transformations qui menacent l’hégémonie historique du dollar américain.

Alors que les États-Unis maintiennent le dollar en tant que monnaie de réserve mondiale depuis des décennies, l’influence économique croissante de la Chine et ses initiatives stratégiques sont en train de remodeler les relations monétaires internationales.

Cette transition ne se produit pas dans un vide, mais dans un contexte de tensions géopolitiques croissantes, où la dépendance excessive au système financier occidental s’est révélée vulnérable, comme l’a montré l’exclusion des banques russes du système SWIFT pendant la guerre en Ukraine.

La Chine, profitant de ces faiblesses, a développé des alternatives susceptibles de réduire progressivement la dépendance mondiale au dollar, créant ainsi un système financier plus multipolaire.

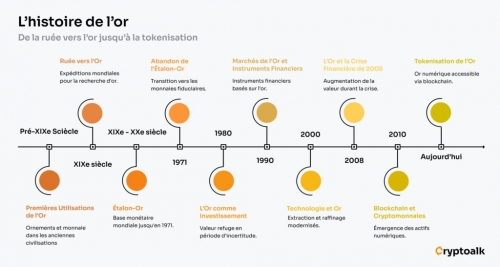

Hong Kong se trouve au cœur de cette transformation et prévoit d’établir le premier centre numérique mondial de règlement en or, une initiative visant à contourner le système de paiements dominé par l’Occident.

Selon le South China Morning Post, le directeur général John Lee Ka-Chiu devrait détailler cette stratégie dans son prochain discours politique, des conseillers proposant une structure pour le commerce de l’or tokenisé qui renforcerait la position de Hong Kong en tant que centre financier international.

Cette mesure ne stimulerait pas seulement le commerce de l’or en Asie, mais constituerait également une protection stratégique contre les sanctions occidentales, en permettant des transactions sans dépendre du système SWIFT. L’or tokenisé apparaît comme un actif neutre qui pourrait faciliter le commerce international sans conversion en dollars.

Les implications géopolitiques de ces changements sont profondes, car elles réduisent l’efficacité des sanctions économiques comme outil de politique étrangère des États-Unis.

Alors que le récent effondrement de Tricolor Holdings expose les faiblesses du système financier occidental fondé sur le crédit subprime, la Chine avance avec des solutions plus concrètes pour la stabilité monétaire.

Le cas Tricolor montre que l’excès de confiance dans le « consommateur fort » américain masque une économie en forme de K, où les plus pauvres font face à des difficultés croissantes.

Pendant ce temps, l’initiative chinoise de l’or tokenisé propose une alternative basée sur des actifs tangibles, capitalisant sur la perception selon laquelle l’or, tout comme le pétrole, reste indispensable dans tout scénario géopolitique.

La transition énergétique joue également un rôle crucial dans cette reconfiguration, contredisant les récits simplistes sur la fin imminente des combustibles fossiles.

Selon l’Agence internationale de l’énergie, le monde devra dépenser 540 milliards de dollars par an rien que pour maintenir la production pétrolière actuelle jusqu’en 2050, en raison de l’accélération du déclin des champs existants.

Selon l’Agence internationale de l’énergie, le monde devra dépenser 540 milliards de dollars par an rien que pour maintenir la production pétrolière actuelle jusqu’en 2050, en raison de l’accélération du déclin des champs existants.

Comme l’a souligné Fatih Birol, directeur exécutif de l’AIE, l’industrie pétrolière et gazière « doit aller beaucoup plus vite simplement pour rester au même niveau ».

Cette réalité renforce l’importance stratégique des ressources naturelles et montre que leur contrôle restera fondamental pour la sécurité économique, offrant à des pays comme la Chine l’opportunité d’établir de nouvelles routes commerciales énergétiques contournant le dollar.

La combinaison de ces tendances indique une reconfiguration structurelle du système financier mondial, où l’hégémonie incontestée du dollar cède la place à un système plus fragmenté et multipolaire.

Alors que les États-Unis continuent de faire face à des défis internes, tels que la hausse des défauts de paiement dans le secteur du crédit subprime et la nécessité de réformer leur propre système financier, la Chine progresse avec des projets concrets offrant des alternatives viables.

L’or tokenisé de Hong Kong, associé à l’émergence de réseaux de commerce énergétique, représente non seulement une menace pour la suprématie du dollar, mais aussi une redéfinition fondamentale de la manière dont le commerce international peut s’effectuer sans dépendre des institutions financières occidentales traditionnelles.

Le résultat final pourrait être une nouvelle architecture financière mondiale, où le pouvoir monétaire est plus réparti, reflétant davantage la réalité économique du 21ème siècle.

11:46 Publié dans Actualité | Lien permanent | Commentaires (0) | Tags : dollar, or tokenisé, dédollarisation, ordre financier mondial, finances |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

lundi, 07 juillet 2025

Une guerre pour sauver le dollar

Une guerre pour sauver le dollar

Par Jürgen Elsässer

Source: https://www.compact-online.de/ein-krieg-um-den-dollar-zu-...

Le retournement brusque du président américain, qui, en un tourne-main, est passé du statut de président de la paix à celui de fauteur de guerre, a, outre la pression du lobby israélien, des raisons économiques: les États-Unis sont en faillite.

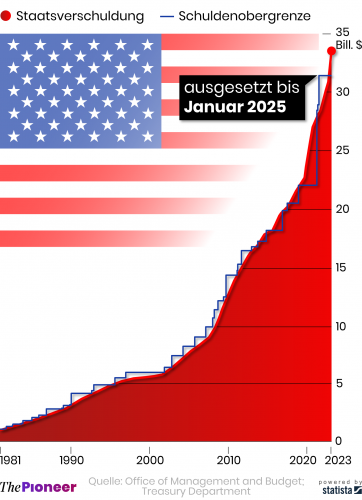

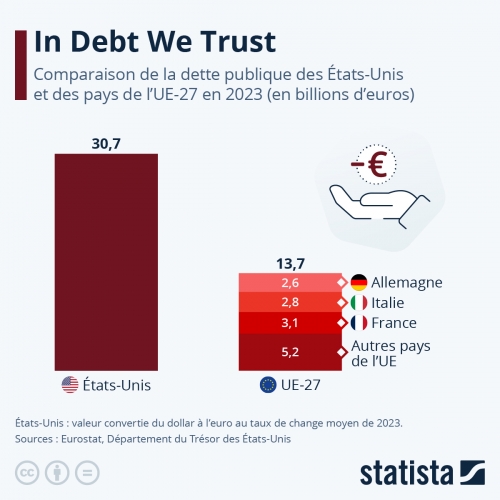

Le problème principal des États-Unis n'est pas la dette en soi (actuellement 37 billions de dollars), elle qui était au centre du conflit entre Donald Trump et Elon Musk : ce dernier voulait la réduire résolument, le premier la freinait.

Le vrai problème est plutôt ladite "dette extérieure nette", c'est-à-dire la différence entre les dettes envers l'étranger et les créances propres sur l'étranger: celle-ci atteignait déjà en 2021 18 billions de dollars, soit près de 80% du produit intérieur brut annuel. À titre de comparaison: en 1989, la RDA était considérée comme en faillite parce que sa dette envers l'Ouest représentait 16% du PIB annuel. En réalité, aucun investisseur responsable ne voulait plus prêter de l'argent à "l'Etat socialiste allemand des ouvriers et des paysans". Mais dans le cas des États-Unis, la dette publique et le déficit commercial ne sont pas une raison suffisante pour les milliardaires et fonds du monde entier de ne plus investir leur argent aux États-Unis… Ce qui semble fou a une raison plausible: le gouvernement américain peut, contrairement à celui de tout autre État débiteur, promettre aux acheteurs de ses titres d’État de les forcer à tout moment et en tout lieu, par la force militaire, à échanger ces papiers sans valeur contre des marchandises.

Des pays comme l’Irak sous Saddam Hussein ou la Libye sous Khadafi, qui menaçaient de ne plus facturer leurs ventes de pétrole et de gaz en dollars mais en monnaies concurrentes, ont été déclarés "États voyous" et liquidés militairement. Actuellement, la même menace plane sur l’Iran, qui possède les plus grandes réserves mondiales de pétrole et de gaz, et qui fournit également ces énergies fossiles en grande quantité à la Chine, principal rival des États-Unis. La protection d’Israël, les armes de destruction massive — tout cela n’est que propagande. Quand les Anglo-Américains parlent des droits de l’homme, ils pensent en réalité aux droits d’exploitation.

L’impérialisme du papier-monnaie

La politique étrangère américaine se trouve face à un dilemme: le billet vert n’est plus garanti par l’or ou par une performance économique réelle, mais seulement par la force militaire brute. Plus l’économie américaine sombre dans le rouge, plus la politique étrangère sera agressive pour encaisser les dettes et faire taire les créanciers. En même temps, cette posture de plus en plus agressive a modifié la structure des créanciers des États-Unis: les banques d’État de Chine et du Japon, qui, il y a 15 ans, détenaient la majorité des bons du Trésor américain, se sont depuis éloignées de leurs papiers dollar. Elles ont été remplacées par des clients non étatiques: super-riches du monde entier et fonds souverains comme Blackrock. La Fed peut continuer à construire sur ces "rochers noirs".

Mais de nombreux investisseurs du Sud global et de la sphère BRICS sont devenus nerveux, après que les États-Unis (tout comme l’UE) ont gelé les avoirs des riches Russes (et pas seulement de l’État russe). Une telle expropriation de grands investisseurs n’avait auparavant été vue que dans des États socialistes. Depuis, les titres américains ne sont plus un refuge sûr pour les magnats de la finance — cela prive le moteur perpétuel de l’enrichissement américain de sa base.

Dans COMPACT magazine, n°12/2024, j’avais déjà abordé ce sujet. Mon article de l’époque se terminait par une réflexion sur les alternatives qui s'offraient à Trump :

"Le chemin hors du piège de la dette mène Trump dans une impasse: il doit soit restaurer la crédibilité militaire des États-Unis (et donc la couverture hors-économique du dollar) après le fiasco en Afghanistan, ce qui pourrait — contre sa volonté — le conduire à des aventures: si ce n’est contre la Russie, alors contre l’Iran ou la Chine. Ou il tente de rallier à nouveau les milliardaires étrangers en s’orientant vers les prétendus "États voyous" du groupe BRICS, en mettant fin au gel illégal des avoirs russes, et en essayant un genre de "Grand Deal" avec Moscou et Pékin. Mais alors, il se retrouve face à Wall Street, à la City de Londres et à Blackrock".

De nos jours, il est évident que Trump a choisi la seconde option, celle de la guerre.

***

Pour en savoir plus sur la crise économique mondiale et l’impératif économique, lisez cette édition spéciale de COMPACT: https://www.compact-shop.de/shop/compact-spezial/welt-wir...

16:55 Publié dans Actualité | Lien permanent | Commentaires (0) | Tags : actualité, états-unis, dollar, politique internationale, donald trump |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mardi, 06 mai 2025

Le déclin de SWIFT: comment les puissances mondiales échappent au piège du dollar

Le déclin de SWIFT: comment les puissances mondiales échappent au piège du dollar

Aidan J. Simardone

Source: https://uncutnews.ch/der-niedergang-von-swift-wie-die-wel...

Les Etats-Unis ont utilisé SWIFT comme une arme pour punir leurs ennemis - mais aujourd'hui, alliés et adversaires construisent des voies de sortie pour échapper au système financier mondial dominé par le dollar.

L'armement du système financier mondial est devenu une pierre angulaire de la politique étrangère américaine. Le contrôle de Washington sur la Society for Worldwide Interbank Financial Telecommunication (SWIFT), un service de renseignement financier autrefois considéré comme une plateforme neutre, mais qui est aujourd'hui ouvertement utilisé pour imposer des sanctions occidentales et isoler les opposants, revêt une importance centrale.

Alors que le président américain Donald Trump menaçait de sanctions économiques les pays qui abandonneraient le dollar, ses propres 100 premiers jours au pouvoir ont été marqués par la plus forte baisse de la devise depuis l'ère Nixon. Ce moment symbolique a coïncidé avec un changement mondial déjà en cours : les efforts croissants des nations pour réduire leur dépendance vis-à-vis de l'infrastructure financière contrôlée par les États-Unis.

Aujourd'hui, une coalition croissante de pays - certains sanctionnés, d'autres simplement prudents - se détourne du dollar américain et du réseau SWIFT pour se tourner vers de nouveaux systèmes financiers qui promettent de fonctionner hors de portée de Washington.

Un instrument de guerre économique

SWIFT n'est ni une banque ni un prestataire de services de paiement, mais une plateforme de messagerie qui permet aux institutions financières de transmettre des instructions de transaction sécurisées au-delà des frontières. Son principal attrait réside dans sa vitesse, son cryptage et son acceptation et sa standardisation quasi universelles. Les banques de différents pays, travaillant dans des langues et des devises différentes, s'appuient depuis longtemps sur ce système pour effectuer leurs opérations sans problème.

Cette image a été ternie en 2006 lorsqu'il a été révélé que SWIFT avait secrètement transmis des données de transaction à la CIA et au Trésor américain dans le cadre du Terrorist Finance Tracking Program (TFTP). Cette surveillance se poursuit et la National Security Agency (NSA) américaine surveille aujourd'hui les messages SWIFT.

Puis vint l'année 2012, lorsque des faucons bipartisans de United Against Nuclear Iran (UANI) firent pression sur SWIFT pour qu'elle coupe ses liens avec Téhéran, l'accusant de violer les sanctions des États-Unis et de l'UE. SWIFT s'est rapidement exécutée. Mais lorsque des activistes palestiniens ont exigé d'Israël qu'il fasse de même pour crimes de guerre, la campagne a été ignorée. Une fois le précédent établi, SWIFT a exclu la Corée du Nord en 2017 et la Russie en 2022.

Le message était clair : SWIFT n'était plus neutre. C'était un instrument de guerre économique.

Une nouvelle architecture voit le jour

Se séparer de SWIFT peut paralyser une économie du jour au lendemain. Les banques sont isolées et ne peuvent plus envoyer ou recevoir de paiements, même avec des partenaires non occidentaux. Les échanges commerciaux sont paralysés. Mais cette tactique s'avère autodestructrice.

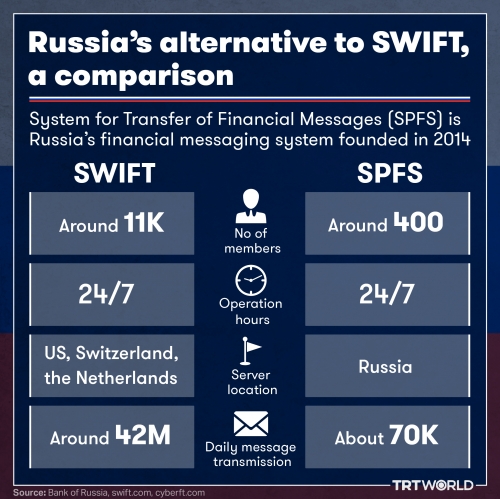

Après que l'Occident a menacé de couper la connexion après l'annexion de la Crimée en 2014, la Russie a développé sa propre plateforme : le système de transfert de messages financiers (SPFS), qui a été lancé en 2017. Aujourd'hui, le SPFS regroupe 177 institutions étrangères de 25 pays.

L'Iran, qui a commencé à intégrer les systèmes de communication et de transfert interbancaires avec la Russie en 2023, travaille sur sa propre infrastructure de messagerie financière, connue sous le nom d'Automated Currency Management and Exchange Reporting (ACUMER).

Toutefois, le plus grand défi pour SWIFT ne vient pas des États sanctionnés, mais des puissances émergentes qui s'attendent à une hostilité future des États-Unis.

La Chine a lancé en 2015 le système de paiement interbancaire transfrontalier (CIPS). Alors qu'elle continue d'utiliser SWIFT pour de nombreuses transactions, le CIPS dispose de sa propre couche de messagerie, ce qui permet des échanges commerciaux sans faille avec la Russie et d'autres partenaires.

Près de 4800 banques participent désormais au CIPS, soit environ la moitié du nombre total de SWIFT, alors que le système a moins d'une décennie.

Conscient de la nécessité d'une alternative transfrontalière unifiée, le bloc BRICS a commencé à développer le « BRICS Pay » en 2018. Avec une performance économique désormais supérieure à celle du G7, les pays BRICS représentent plus d'un tiers de l'économie mondiale. BRICS Pay a commencé à effectuer des paiements pilotes en 2019 et a reçu le soutien total de la Chine en octobre 2024. Le projet en est encore à la phase pilote, mais son ampleur potentielle en fait le rival le plus sérieux de SWIFT à ce jour.

Abandon rapide du dollar

Mais l'abandon de SWIFT ne se limite plus aux adversaires de l'Amérique.

En 2022, l'Association des nations de l'Asie du Sud-Est (ASEAN) - un bloc de dix États principalement pro-américains, comptant au total 600 millions d'habitants - a lancé l'initiative de connectivité régionale des paiements (Regional Payment Connectivity, RPC). Elle utilise des systèmes de paiement nationaux en temps réel, tels que PayNow de Singapour et PromptPay de Thaïlande, pour permettre des transferts directs sans passer par SWIFT.

Auparavant, les transactions transfrontalières entre les pays de l'ANASE nécessitaient une conversion en et à partir du dollar américain. Par exemple, les dollars singapouriens étaient d'abord convertis en dollars américains, puis en pesos philippins. Avec la RPC, de telles conversions sont contournées - ce qui réduit les coûts et augmente l'efficacité.

La même année, l'Union africaine a lancé le système panafricain de paiement et de règlement (PAPSS), qui renonce également à SWIFT et à l'étape intermédiaire du dollar.

Cette révolution silencieuse parmi les partenaires de Washington signale un glissement plus profond : même les alliés se méfient de la politisation de SWIFT.

Le monopole s'effrite

Malgré cette tendance, SWIFT ne disparaîtra pas du jour au lendemain. De nombreuses institutions l'utilisent parallèlement à d'autres alternatives afin de maximiser l'accès au marché. Mais la propagation de nouveaux systèmes de messagerie donne pour la première fois aux pays la possibilité d'affirmer leur souveraineté économique.

En 2012, l'Iran devait encore recourir au troc et à la contrebande d'or pour contourner les sanctions. Aujourd'hui, il peut commercer avec la Chine via CIPS et avec la Russie via SPFS. Avec chaque nouvelle plate-forme, une interdiction de SWIFT perd de son efficacité.

Les arguments de vente de SWIFT perdent donc également de leur force. La sécurité ? Minée par la surveillance américaine et le piratage du Bangladesh en 2016, qui a causé 81 millions de dollars de dommages. Vitesse ? Dépassée par les systèmes en temps réel comme RPC et PAPSS. Universalité ? Se réduit avec chaque pays exclu.

La véritable force de SWIFT réside dans l'effet de réseau : il fonctionne parce que tout le monde l'utilise. Mais tout découplage politique affaiblit ce réseau. En revanche, le CIPS de la Chine n'a pas d'histoire de sanctions de grande envergure - un havre plus attrayant pour les Etats en quête de stabilité financière.

L'emprise du dollar se relâche

Le déclin de SWIFT va de pair avec l'affaiblissement de l'influence du dollar américain. En tant que gardien de la porte SWIFT, Washington pouvait punir tout pays qui abandonnait le dollar dans ses échanges commerciaux. Mais avec les systèmes alternatifs, ce levier disparaît.

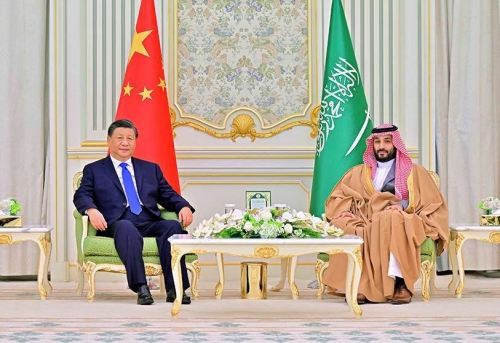

La Chine et l'Arabie saoudite étudient désormais le commerce basé sur le renminbi - une évolution qui aurait été impensable à l'époque de la domination du dollar.

Bien sûr, la domination américaine dans le domaine financier ne disparaîtra pas du jour au lendemain. Mais l'essor rapide des systèmes de renseignement parallèles montre que les puissances mondiales - adversaires comme alliés - cherchent des moyens d'échapper à l'orbite financière de l'Occident.

Source : https://thecradle.co/articles/swifts-decline-how-global-p...

21:15 Publié dans Actualité | Lien permanent | Commentaires (0) | Tags : système bancaire, swift, dollar |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mercredi, 18 décembre 2024

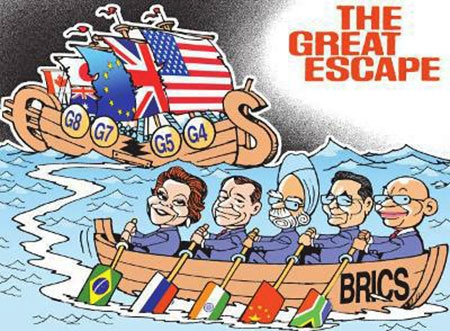

Exigence effrontée envers les pays BRICS: Trump va-t-il trop loin?

Exigence effrontée envers les pays BRICS: Trump va-t-il trop loin?

Washington. Sous la future présidence de Donald Trump, le conflit entre l'économie occidentale dominée par le dollar et le bloc émergent des BRICS pourrait s'intensifier. Trump a récemment ciblé les efforts de certains pays BRICS visant à réduire leur dépendance au dollar et les a explicitement menacés de représailles si ces efforts se poursuivaient. Parmi les destinataires de ces menaces figurent notamment la Russie, la Chine, l’Inde, ainsi que les Émirats arabes unis et d’autres pays membres des BRICS depuis début 2024.

Sur son réseau social "Truth Social", Trump a menacé les pays BRICS d'imposer des droits de douane (punitifs) de 100% s'ils abandonnaient le dollar comme moyen de paiement international et créaient une monnaie concurrente. Trump a même exigé qu’ils s’engagent à ne jamais poursuivre un tel objectif. Textuellement, il a déclaré: «Nous exigeons de ces pays un engagement à ne pas créer de nouvelle monnaie BRICS ni à soutenir une autre devise pour remplacer le puissant dollar américain».

À défaut, ces pays seraient frappés par des droits de douane de 100 % « et devraient s'attendre à devoir renoncer à vendre [leurs produits] à la formidable économie américaine ».

Cette menace est à la fois risquée et présomptueuse. La dédollarisation est en effet déjà en cours depuis un certain temps, accélérée par les sanctions occidentales imposées au début de la guerre en Ukraine et par l’exclusion de la Russie du système de paiements SWIFT. D’autres pays, comme la Chine, qui se considèrent comme des cibles potentielles des sanctions américaines, ont intensifié leurs efforts pour réduire leur dépendance au dollar et privilégier l’utilisation des monnaies locales. La monnaie chinoise, le yuan (renminbi), est particulièrement utilisée comme alternative. De plus, des pays comme l’Arabie saoudite souhaitent également abandonner le dollar. En juin dernier, ce géant pétrolier a décidé de ne pas renouveler l’accord pétrodollar vieux de 50 ans – un tournant stratégique significatif. Les observateurs estiment que cette décision aura un impact majeur sur le rôle du dollar comme monnaie de réserve mondiale.

Lors du dernier sommet des BRICS à Kazan, le projet de création d'une monnaie commune a été temporairement suspendu, mais seulement reporté à une date ultérieure, non encore précisée. Actuellement, le groupe BRICS représente environ 45% de la population du globe et 35% de l'économie mondiale – plus que le G7, le groupe des pays industriels occidentaux. Environ 30 autres pays souhaitent également rejoindre les BRICS.

La question n'est donc pas de savoir si, mais quand le dollar perdra sa position de monnaie de réserve mondiale dominante. À Moscou, la réponse aux exigences de Trump a été diplomatiquement réservée mais sans équivoque. Selon l'agence de presse russe Interfax, Dmitri Peskov, porte-parole du Kremlin, a déclaré lundi que l’attractivité du dollar « s’érode déjà » et que la monnaie américaine perdait de son influence à l’échelle mondiale.

« Si les États-Unis continuent de forcer les pays à utiliser le dollar, cela renforcera encore davantage la tendance à passer aux paiements en devises nationales », a prédit Peskov. Il a ajouté qu’il s’agit d’une tendance déjà en cours, qui ne concerne pas seulement les pays BRICS.

Le futur président américain semble toutefois déterminé à imposer le dollar au reste du monde à tout prix, malgré les risques d’escalade des conflits commerciaux qui, en fin de compte, pourraient nuire à l’économie américaine elle-même. Trump a récemment annoncé qu’il mettrait en œuvre dès son premier jour au pouvoir une politique commerciale agressive avec des droits de douane élevés contre la Chine, ainsi que contre ses voisins directs, le Canada et le Mexique. Il a justifié ces mesures par le trafic de drogue et d’êtres humains à la frontière. Cette annonce alimente les craintes d’une guerre commerciale entre les États-Unis et deux de leurs plus grands partenaires commerciaux. La présidente mexicaine Claudia Sheinbaum a averti que le plan tarifaire de Trump aurait des conséquences désastreuses pour les deux pays – et a laissé entendre que des mesures de rétorsion pourraient être envisagées (mü).

Source: Zu erst, 12/2024.

21:00 Publié dans Actualité, Economie | Lien permanent | Commentaires (2) | Tags : états-unis, donald trump, politique internationale, brics, monnaie, dollar |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

dimanche, 20 octobre 2024

Le sommet des BRICS sur la dédollarisation

Le sommet des BRICS sur la dédollarisation

Par Alfredo Jalife Rahme

Quelle: https://noticiasholisticas.com.ar/la-cumbre-de-la-desdola...

Le sommet des BRICS+ à Kazan devrait changer la donne lorsqu'ils oseront enfin franchir le Rubicon et renonceront à l'unipolarité centrée sur le dollar pour entamer le voyage difficile de la dédollarisation, attendue depuis le dernier sommet de Johannesburg, mais sans la puissance nucléaire et les missiles hypersoniques de la Russie.

Lors du précédent sommet de Johannesburg, qui comptait encore cinq membres, les BRICS étaient sur le point de lancer la fameuse « monnaie BRICS », comme l'avait prévu James Rickards, un ancien consultant financier du Pentagone.

In extremis, l'Afrique du Sud - qui, soit dit en passant, possédait des armes nucléaires dont elle s'est admirablement débarrassée par la suite - n'a pas osé franchir le Rubicon en raison des circonstances géopolitiques défavorables de l'époque, qui avaient suscité la colère silencieuse des États-Unis.

La « dédollarisation des BRICS » tant vantée constitue un élément nodal de la conceptualisation d'un nouvel ordre multipolaire et polycentrique, dans lequel le Sud global en pleine ascension jouerait un rôle pluriel prépondérant.

Les stratèges chinois affirment que la dédollarisation, qui sera loin d'être facile, prendra environ cinq ans, tandis que leurs homologues russes estiment qu'elle prendra dix ans.

L'avantage unique du calendrier de la dédollarisation à Kazan réside dans le fait que le pays hôte est désormais la première superpuissance mondiale en matière de nucléaire et de missiles hypersoniques, ce qui peut lui fournir la couverture militaire appropriée qu'un pays vulnérable comme l'Afrique du Sud ne pourrait pas avoir.

Il est clair que l'hypothétique « dédollarisation de Kazan » - qui implique la pluralité cosmopolite idyllique d'une ville où coexistent des Tatars musulmans sunnites et des chrétiens orthodoxes slaves - présente de sérieux écueils où se distingue la panique de l'Inde qui voit le couronnement de la monnaie chinoise comme le cheval de bataille des BRICS+ face au dollar et, dans une moindre mesure, à l'euro du G-7 en déclin.

Comme le géopoliticien de l'EIR Dennis Small y a fait allusion, au-delà de la définition éthérée du PIB (Produit Intérieur Brut), les BRICS ont laissé le G-7 derrière eux en ce qui concerne les points de l'« économie physique » : population: 45% de la planète ; acier: 71% ; charbon: 69% ; pétrole (sans l'Arabie Saoudite): 32% ; chemins de fer: 62% ; production de blé: 47%. Dennis Small fait remarquer que l'Arabie saoudite n'a pas encore officialisé son adhésion aux BRICS+.

Même si l'on utilise la mesure controversée du PIB, les BRICS ont aujourd'hui dépassé le G-7.

Il existe de nombreuses versions de ce que pourrait signifier le lancement de la monnaie des BRICS à Kazan. Il pourrait s'agir du lancement d'un panier composé des cinq « monnaies R » de ses membres initiaux : le real brésilien, le rouble russe, la roupie indienne, le renminmi chinois et le rand sud-africain, qui serait soutenu par des matières premières telles que l'or, le pétrole, le gaz naturel, le blé, l'uranium, etc.

Lors de la récente réunion préparatoire des ministres de l'économie et des finances des BRICS, l'idée de changer le système de paiement international s'est imposée, alors que le SWIFT, contrôlé par les États-Unis, reste omnipotent et que la Russie commence à internationaliser le MIR et que la Chine utilise le CIPS (système de paiement interbancaire transfrontalier). Pour l'heure, le Nicaragua, au cœur super-stratégique de la mer des Caraïbes, a déjà adopté le MIR.

Quoi qu'il en soit, à mon avis, la « militarisation du dollar » américaine a donné un coup de pouce au Sud global dépourvu de bombes nucléaires et de missiles hypersoniques lorsque Washington a appliqué une série de sanctions contre la Russie et son système financier pour s'être approprié, avec l'instrumentation de ses alliés, plus de 300 milliards de dollars de réserves détenues par Moscou dans des banques américaines et européennes, ce qui a fini par avoir un effet boomerang.

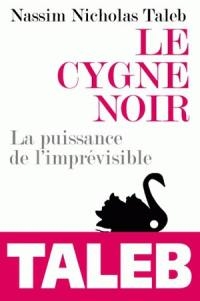

Le célèbre auteur libanais Nassim Nicholas Taleb (photo), auteur du livre « Le cygne noir », expose l'accélération de la dédollarisation alors que le gouvernement américain se noie dans sa dette croissante.

Pendant ce temps, le candidat à la présidence Donald Trump menace d'imposer une amende de 100%, métaphoriquement définie comme un tarif douanier, aux pays qui abandonnent le dollar. D'ailleurs, dans son interview inattendue avec Bloomberg, Trump s'est engagé à « protéger le dollar en tant que monnaie de réserve ».

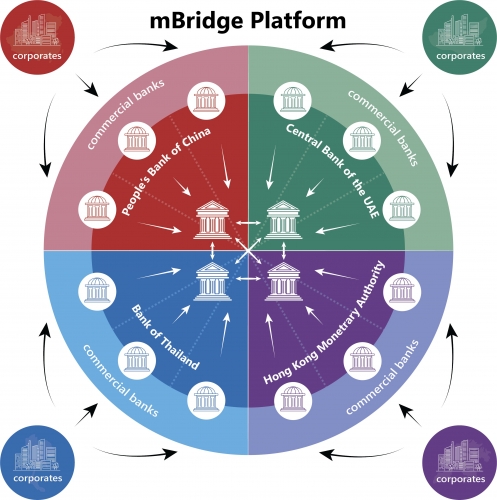

Parallèlement, la propulsion du « mBridge », déjà reconnu par la Banque des règlements internationaux (BIP), est gérée.

Selon Bloomberg, très proche de George Soros et du Parti démocrate, le ministère russe des Finances et la Banque de Russie analysent un « système multidevises » afin de mettre ses participants à l'abri de toute pression extérieure telle que des sanctions extraterritoriales, tout en créant des centres d'échange communs pour les matières premières telles que le pétrole, le gaz naturel, les céréales et l'or.

De même, la Russie, pays de la cyber-technologie, pousse à l'utilisation de la DLT (Distributed Ledger Technology): une nouvelle plateforme multinationale qui permet les paiements et élimine le « risque de crédit ».

En adoptant ces seules mesures, le sommet de Kazan aurait établi un nouvel ordre financier mondial qui dépasserait les accords de Bretton Woods d'il y a 80 ans.

16:08 Publié dans Actualité | Lien permanent | Commentaires (0) | Tags : actualité, brics, dédollarisation, dollar |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mercredi, 11 septembre 2024

Adieu à l'hégémon américain !

Adieu à l'hégémon américain!

par Franz Ferdinand

Source: https://unser-mitteleuropa.com/146410

Actuellement, l'économie des États-Unis est toujours considérée comme la plus grande du monde, du moins si l'on se fie aux estimations du FMI. L'économie américaine connaît également une croissance très rapide par rapport aux autres grandes nations industrialisées.

Par exemple, les États-Unis affichent une croissance économique moyenne de 5% sur le long terme. En revanche, l'économie allemande n'a connu qu'une croissance de 3% sur le long terme. L'une des principales raisons de cette situation est l'hégémonie du dollar, qui permet aux Etats-Unis de maintenir un déficit annuel du commerce extérieur de près de mille milliards de dollars. Ce déficit représente environ 4,6% du PIB américain. La raison pour laquelle cela fonctionne est simple : l'économie mondiale en croissance a besoin d'une quantité croissante de dollars tant que le commerce mondial se fait en dollars. Par le biais de son déficit commercial, les États-Unis fournissent au monde l'argent nécessaire. L'un des principaux objectifs des pays BRICS est donc d'éliminer l'hégémonie du dollar afin de mettre fin à cette subvention de l'hégémon. Ce déficit commercial américain est, soit dit en passant, du même ordre de grandeur que les « dépenses de défense » américaines. La communauté internationale finance donc les dépenses militaires américaines.

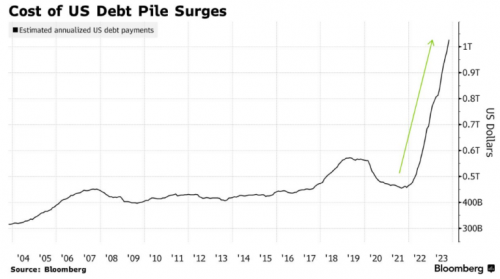

Une autre raison de la croissance vigoureuse de l'économie américaine est également à chercher dans la politique d'endettement des Etats-Unis (actuellement environ 122% du PIB, soit 34.000 milliards de dollars). Parmi les grandes nations industrialisées, les États-Unis ne sont devancés que par l'Italie (actuellement environ 137% du PIB). Sur ce point également, les États-Unis bénéficient de leur rôle d'hégémon. Malgré leur dette élevée, les États-Unis bénéficient toujours d'une excellente notation de crédit de AA+, contrairement à l'Italie qui est notée BBB ! Grâce à cette excellente notation, les États-Unis ont pu emprunter de l'argent à bas taux pendant des années (politique de taux zéro!). Toutefois, la situation s'est récemment inversée à cet égard. Actuellement, le taux directeur américain est d'environ 5,5%, ce qui reflète déjà une perte de confiance dans la solvabilité américaine. Ce taux directeur élevé est particulièrement douloureux parce que de nombreuses obligations à taux zéro, ou presque, arrivent bientôt à échéance et doivent désormais être refinancées à un taux d'intérêt beaucoup plus élevé (roll over). La politique monétaire laxiste de la FED au cours des dernières années, nécessaire pour surmonter la crise de 2008, retombe aujourd'hui sur le râble des Etats-Unis.

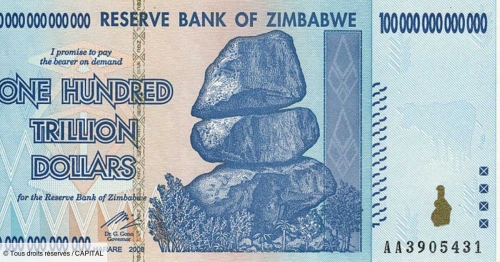

Le graphique montre comment la charge d'intérêts pour le budget américain augmente de manière quasi explosive :

Debt Jumps Past $34 Trillions, $1 Trillion Interest, Another Budget Showdown Looms

En 2024, la charge d'intérêts atteindra environ 1000 milliards de dollars. À titre de comparaison, le gouvernement américain a généré près de 4,5 milliards de dollars de recettes et dépensé près de 6,2 milliards de dollars au cours de l'exercice budgétaire 2023, y compris les fonds versés aux États. Il est tout à fait clair que les États-Unis ne peuvent financer le service de la dette plus le nouvel endettement que par l'émission de nouvelles obligations d'État. L'ancienne dette plus le déficit sont financés par une nouvelle dette. Seuls les États-Unis peuvent actuellement se permettre de jouer à ce jeu. N'importe quel autre pays dans le monde ne pourrait financer une dette aussi démesurée que directement par la planche à billets, ce qui mène tout droit à l'hyperinflation, comme le montrent de nombreux autres exemples. Tout dépend désormais de la durée pendant laquelle les investisseurs du monde entier continueront à faire confiance au dollar américain et à la prospérité factice de l'économie américaine en achetant des « treasuries » américaines. La Chine, qui était jusqu'à présent le deuxième plus grand détenteur d'obligations d'État américaines, est en train de les vendre toutes. Il sera intéressant de voir qui suivra cet exemple.

Comme nous l'avons déjà mentionné, les pays BRICS veulent remplacer le dollar américain comme monnaie d'échange. Une première étape dans ce sens consiste à mettre en œuvre un remplacement du système SWIFT (par mbridge) afin de réorganiser les paiements entre les pays BRICS. Cette étape est également encouragée involontairement par l'Occident des valeurs à travers les incroyables sanctions qui affectent de nombreux pays dans le monde! Quiconque souhaite se protéger des sanctions occidentales à l'avenir doit éviter le dollar et le système SWIFT!

Dans un second temps, il est régulièrement question d'une monnaie des BRICS basée sur l'or, qui ne peut être qu'une monnaie purement commerciale. Pour l'instant, un tel projet est encore de la musique d'avenir. Toutefois, comme le montre l'évolution du cours de l'or, des travaux sont en cours en coulisses pour réaliser un tel projet. Dans ce contexte, il ne faut pas oublier que le groupe BRICS comprend déjà de grands producteurs de matières premières et d'énergie. Si une telle monnaie des BRICS basée sur l'or et d'autres matières premières devait un jour être mise en œuvre, le dollar américain serait de l'histoire ancienne. L'investisseur renommé Robert Kiyosaki met donc en garde contre une hyperinflation imminente aux États-Unis et recommande d'investir dans des actifs durs tels que l'or et le bitcoin pour survivre à la chute imminente de la valeur du dollar américain.

La guerre d'Ukraine est un autre clou de cercueil pour le dollar américain. Une fois que la Russie aura gagné cette guerre (l'issue ne fait plus de doute), le statut d'hégémon des États-Unis sera de l'histoire ancienne. Cela conduira inévitablement à une perte de confiance dans le dollar et à la faillite des États-Unis. On comprend alors pourquoi l'Occident des valeurs veut absolument vaincre la Russie dans cette guerre.

Unser Mitteleuropa est publiée sans publicité ennuyeuse et automatisée à l'intérieur des articles, ce qui rend parfois la lecture difficile. Si vous appréciez cela, nous vous serions reconnaissants de soutenir notre projet. Détails sur les dons (PayPal ou virement bancaire) ici: https://unser-mitteleuropa.com/spenden

18:48 Publié dans Actualité | Lien permanent | Commentaires (0) | Tags : actualité, hégémonisme américain, états-unis, dollar, finances, brics |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

lundi, 09 septembre 2024

La dédollarisation, voie vers la liberté financière mondiale

La dédollarisation, voie vers la liberté financière mondiale

Par Thomas Röper

Source: https://apolut.net/die-entdollarisierung-als-weg-zur-globalen-finanziellen-freiheit-von-thomas-roeper/

Le dollar et la suprématie américaine

La dédollarisation qui s'opère sur le marché financier mondial n'est guère évoquée dans les médias occidentaux. En dehors de l'Occident, en revanche, on l'espère, car un monde sans le dollar comme monnaie de référence, est considéré comme la voie vers la liberté financière et la fin réelle du colonialisme.

Un point de vue de Thomas Röper

Le journal chinois Asia-Times m'interpelle toujours par ses articles très intéressants sur la politique et l'économie internationales. Le journal vient de publier un article qui soutient la thèse selon laquelle la tentative des Etats-Unis de faire chanter et de sanctionner le monde avec le dollar a échoué parce que les sanctions contre la Russie n'ont pas eu d'effet et que, par conséquent, de nombreux pays du Sud de la planète se sont détournés du dollar comme monnaie de commerce et de réserve.

Ce problème, dont les médias occidentaux ne parlent pas, est bien perçu aux États-Unis. Une loi vient d'être introduite au Congrès américain pour sanctionner toutes les institutions financières du monde qui utilisent des systèmes de règlement autres que SWIFT, dominé par le dollar. A Washington, on comprend que la puissance des Etats-Unis repose sur la puissance du dollar.

Depuis près de 200 ans, les États-Unis ont l'habitude d'imposer leur volonté aux autres pays par la force. En raison de la quasi-absence d'une véritable économie réelle aux États-Unis, la Chine a depuis longtemps supplanté les États-Unis en tant que premier partenaire commercial de la plupart des pays. Si Washington oblige ces pays à choisir entre la Chine et les États-Unis, il est probable que beaucoup d'entre eux choisiront leur principal partenaire commercial, la Chine, ce que Washington ne comprendrait pas.

Comme je trouve l'article d'Asia-Times si intéressant avec ses détails et ses preuves, je l'ai traduit.

Début de la traduction :

La dédollarisation comme voie vers la liberté financière mondiale

L'utilisation du dollar comme arme par les États-Unis se retourne contre eux, car les pays BRICS et d'autres pays en développement abandonnent de plus en plus rapidement le commerce et les avoirs en dollars basés sur le dollar.

Les sanctions économiques et financières se retournent souvent contre eux. L'exemple le plus remarquable est l'utilisation du dollar comme arme contre la Russie. Cette mesure a déclenché un mouvement mondial de dédollarisation qui est à l'opposé de l'intention stratégique qui avait entraîné cette mesure punitive.

Cette erreur de jugement historique n'a pas empêché le sénateur américain Marco Rubio, de Floride, de présenter au Congrès un projet de loi visant à punir les pays qui se désolidarisent du dollar. Le projet de loi vise à exclure du système mondial du dollar les institutions financières qui encouragent la dédollarisation.

Le projet de loi de Rubio, au nom évocateur de « Sanctions Evasion Prevention and Mitigation Act » (loi sur la prévention et l'atténuation des sanctions), obligerait le président américain à sanctionner les institutions financières qui utilisent le système de paiement chinois CIPS, le service de renseignement financier russe SPFS et d'autres alternatives au système SWIFT centré sur le dollar.

Rubio n'est pas le seul à cibler les pays qui misent sur la dédollarisation. Les conseillers économiques du candidat à la présidence Donald Trump discutent des moyens de punir les pays qui se détournent activement du dollar.

L'équipe Trump a proposé « de sanctionner à la fois les alliés et les adversaires qui tentent activement de faire du commerce bilatéral dans des monnaies autres que le dollar ».

Les contrevenants seraient soumis à des restrictions d'exportation, des droits de douane et des « frais de manipulation de devises ».

Le réveil des BRICS

Les politiciens américains et les experts des médias financiers étaient initialement sceptiques vis-à-vis de la dédollarisation. Ils ont fait valoir que le dollar était utilisé dans environ 80% des transactions financières mondiales. Aucune autre devise ne peut s'en approcher.

Mais les sanctions financières contre la Russie, imposées après l'intervention militaire russe dans la région ukrainienne du Donbass en 2022, ont marqué un tournant. La tendance à la dédollarisation s'est rapidement propagée et est probablement devenue irréversible.

En mai dernier, l'Association des nations de l'Asie du Sud-Est (ANASE) a annoncé son intention de dédollariser son commerce transfrontalier et d'utiliser des devises locales à la place. Cette annonce n'a fait que peu de titres dans le monde, mais l'ASEAN est un énorme bloc commercial composé de dix pays avec une population totale de 600 millions de personnes.

D'autres accords visant à contourner le système du dollar comprennent le troc. L'Iran et la Thaïlande échangent de la nourriture contre du pétrole, tandis que le Pakistan a autorisé le troc avec l'Iran, l'Afghanistan et la Russie. La Chine construit un aéroport ultramoderne en Iran, qui sera payé avec du pétrole.

Les crypto-monnaies sont également utilisées pour contourner le système du dollar et échapper au contrôle du bras long de la loi américaine. Les crypto-monnaies comme le bitcoin permettent aux individus d'envoyer et de recevoir des fonds de n'importe où dans le monde, de manière anonyme et en dehors du système bancaire traditionnel.

La dédollarisation est en tête du programme des BRICS, qui deviennent rapidement le plus grand bloc économique du monde.

Jusqu'en 2022, les BRICS n'avaient que peu d'objectifs clairement définis, hormis le désir commun de faire contrepoids au G7. Mais l'utilisation du système dollar comme arme et le gel de 300 milliards de dollars de réserves russes dans les banques occidentales ont donné au groupe une nouvelle orientation et un nouvel objectif.

Les BRICS ont commencé leur existence comme une coalition à l'avenir improbable. Les cinq membres fondateurs sont situés sur trois continents différents et ont des cultures, des structures politiques et des systèmes économiques différents. Mais ils partagent le désir de créer un monde multipolaire.

Les BRICS sont orientés vers l'économie et n'ont pas de programme idéologique. Ils se concentrent avant tout sur le développement économique et la coopération. Leur éthique est basée sur le consensus et la réciprocité.

La Chine est le premier partenaire commercial de la plupart des pays et constitue donc le pivot économique des BRICS. Comme la Chine se dédollarise progressivement, ses partenaires commerciaux suivront probablement à des degrés divers.

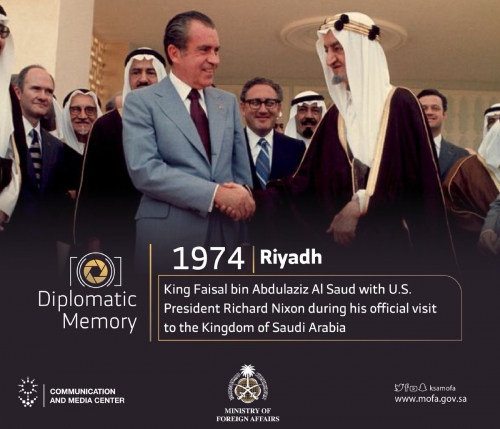

Le pétrodollar

Le contrôle des États-Unis sur le système financier mondial peut être retracé jusqu'en 1974, lorsque le gouvernement américain a convaincu l'Arabie saoudite de ne vendre son pétrole qu'en dollars. Cet accord faisait suite à la décision des États-Unis d'abandonner l'étalon-or en 1971. Le président Richard Nixon a fermé la « fenêtre d'or », qui permettait d'échanger des dollars contre de l'or physique.

Les États-Unis menaient deux guerres en même temps - la guerre au Vietnam et la guerre contre la pauvreté - et le gouvernement dépensait plus de dollars et accumulait plus de dettes que l'or ne pouvait en couvrir. Le pétrodollar assurait la demande mondiale continue de dollars.

L'accord a obligé tous les pays importateurs de pétrole à détenir des réserves de dollars. Les pays exportateurs de pétrole ont investi leurs excédents de dollars dans des obligations et des bons du Trésor américains, finançant ainsi continuellement la dette publique américaine.

Inquiétudes concernant la dette américaine

Le contrôle de la monnaie de réserve mondiale confère aux États-Unis un pouvoir considérable sur les autres pays. Ils contrôlent les rampes d'accès et de sortie du système financier mondial et peuvent sanctionner tout pays qu'ils considèrent comme un adversaire économique ou politique.

Ils peuvent également accorder des prêts à d'autres pays dans leur propre monnaie. Le Fonds monétaire international accorde des prêts aux pays qui ont besoin d'importer des biens vitaux tels que du pétrole, de la nourriture et des médicaments, mais qui ne disposent pas des dollars nécessaires.

L'octroi de prêts aux pays est généralement soumis à des conditions néolibérales strictes, à savoir l'ouverture de l'économie, la privatisation des entreprises publiques et la libéralisation des marchés financiers. Les résultats sont loin d'être optimaux.

Le Pakistan, l'Argentine et l'Égypte sont des clients du FMI depuis plusieurs années, ce qui montre que les pays ne deviennent que rarement prospères en s'endettant. En avril de cette année, le Pakistan a reçu son dernier plan d'aide de trois milliards de dollars, son 23ème prêt du FMI depuis 1958.

Le pétrodollar a permis aux États-Unis de financer plus facilement leur dette et a entraîné des dépenses somptuaires de la part du gouvernement américain. En 1985, dix ans seulement après l'accord sur le pétrodollar, les États-Unis étaient le plus grand débiteur du monde.

En 1974, la dette publique des États-Unis s'élevait à 485 milliards de dollars, soit 31% du PIB. Cette année, la dette publique a franchi la barre des 35.000 milliards de dollars, soit 120% du PIB.

Les paiements d'intérêts sur la dette publique dépasseront 850 milliards de dollars cette année, ce qui en fait le poste le plus important du budget national, devant les dépenses de défense et la sécurité sociale. Sans un changement de cap radical, le service de la dette publique supplantera toutes les dépenses discrétionnaires d'ici quelques années.

La crise de la dette souligne les préoccupations croissantes des États-Unis concernant la dédollarisation. Moins d'utilisateurs du dollar signifie moins d'acheteurs de la dette américaine.

Les investisseurs ont longtemps considéré les obligations américaines comme une valeur refuge. Les obligations offrent un rendement stable et les paiements sont garantis par le gouvernement. Mais ces dernières années, la demande des investisseurs pour les obligations américaines à long terme a été mise sous pression. Un signe évident de problèmes : Le dollar et l'or, qui se sont échangés dans une fourchette étroite pendant des années, ont commencé à diverger.

L'inquiétude des investisseurs repose sur une arithmétique simple. Si les États-Unis émettent plus de dollars/de dettes que la croissance économique ne le justifie, cela entraîne de l'inflation. Avec des rendements obligataires de 4% et une inflation de 8%, les obligations sont un investissement à perte, ce qui n'est pas bon pour les fonds de pension et autres investisseurs ayant des engagements à long terme.

Le marché obligataire américain est évalué à 50.000 milliards de dollars, ce qui est un montant énorme selon la plupart des critères. Mais ce chiffre fait pâle figure par rapport à la valeur nominale du système mondial en dollars, qui est pratiquement impossible à calculer, mais qui dépasse le billion de dollars.

Le shadow banking off-shore est estimé à 65.000 milliards de dollars.

Le marché des produits dérivés est estimé à 800 billions de dollars.

Le marché bancaire parallèle off-shore s'élève à 65.000 milliards de dollars.

Le marché des eurodollars s'élève à 5 à 13 billions de dollars.

La dédollarisation signifie que de nombreux billions de dollars qui volent dans le monde vont progressivement rentrer chez eux. Si les pays passent à des échanges multidevises, la demande de dollars ne fera que diminuer.

Les dollars qui reviennent aux États-Unis vont non seulement alimenter l'inflation, mais aussi réduire le nombre d'acheteurs potentiels de la dette américaine. Moins d'acheteurs signifie des paiements d'intérêts plus élevés, ce qui entraîne une augmentation de l'endettement.

Or vs. Bitcoin

Les économistes et les responsables politiques ont proposé diverses mesures pour ramener la dette américaine à un niveau soutenable (on estime qu'elle représente environ 70% du PIB). Mais les réductions draconiennes des dépenses et les augmentations d'impôts nécessaires sont politiquement impossibles.

Plusieurs économistes et politiciens ont proposé une troisième voie pour sortir de la spirale de la dette: soutenir le bilan américain en augmentant les réserves nationales avec le bitcoin.

Le gouvernement américain possède déjà plus de 200.000 bitcoins issus de diverses saisies et procédures de faillite. Le candidat à la présidence Donald Trump a juré de maintenir le bitcoin dans le bilan du gouvernement américain.

Les partisans des crypto-monnaies font valoir que le bitcoin est toujours bon marché. Ils prédisent que sa valeur pourrait atteindre six chiffres, alors qu'elle était de 60.000 dollars ces dernières semaines. Les crypto-bulles comparent un achat massif de bitcoin à l'achat de la Louisiane au début du 19ème siècle, lorsque les États-Unis ont acheté près d'un tiers de la masse territoriale américaine à la France pour 15 millions de dollars.

Le candidat à la présidence Robert F. Kennedy Jr. est allé encore plus loin en proposant que le gouvernement américain achète des bitcoins pour l'équivalent des réserves d'or nationales actuelles.

Le gouvernement américain détient actuellement de l'or pour une valeur d'environ 615 milliards de dollars, une fraction de sa dette de 35 billions de dollars. Aux prix actuels, le gouvernement devrait acheter plus de 9 millions de bitcoins pour atteindre la valeur de ses réserves d'or.

Kennedy Jr. souhaite que le gouvernement adosse le dollar à une combinaison d'actifs tels que l'or, l'argent et le platine, en plus du bitcoin. Un « panier » de ces actifs deviendrait une nouvelle classe d'obligations américaines.

Il serait ironique d'autoriser le bitcoin à sauver le dollar. La crypto-monnaie a été conçue pour contourner, voire saper, le dollar et le système monétaire papier.

Tout aussi ironiquement, le bitcoin est avant tout libellé en dollars et évalué en dollars. Cela signifie que quoi qu'il arrive au dollar, cela aura un impact sur le bitcoin libellé en dollars. L'or, en revanche, est une classe à part.

Si le dollar ou le bitcoin tombe à zéro, son propriétaire n'a plus rien. Si l'or tombe à zéro, le propriétaire a toujours l'or.

La dernière monnaie de réserve

Kennedy Jr. a probablement raison de penser que le dollar doit être soutenu par des actifs durs. Dans le cas contraire, le dollar pourrait connaître le même sort que le peso argentin ou le dollar zimbabwéen. Ces deux pays ont pratiquement dévalué leur monnaie à zéro. Le Zimbabwe est finalement passé à une monnaie couverte par l'or afin d'imposer une discipline budgétaire à son gouvernement.

La dédollarisation est le premier défi pour le dollar depuis 1944, lorsque les accords de Bretton Woods ont fait du dollar couvert d'or la référence pour toutes les autres devises. Compte tenu des tensions géopolitiques entre les BRICS et les pays du G7, un Bretton Woods 2.0 est hautement improbable.

Nous verrons plutôt un nombre croissant d'accords multidevises et, à un moment donné, l'introduction d'une monnaie commerciale des BRICS. L'unité monétaire des BRICS sera adossée à des actifs, mais sera exclusivement numérique. Aucune pièce ou monnaie papier ne serait émise.

Le système financier mondial va donc probablement se scinder en trois parties : le système fiduciaire dirigé par le dollar, des accords multidevises et une monnaie commerciale dirigée par les BRICS. Le système dollar coexistera avec les deux autres systèmes, mais le dollar aura probablement été la dernière monnaie de réserve du monde.

Les monnaies de réserve sont un vestige de l'ère (néo)coloniale. Elles profitent principalement aux entreprises et aux personnes aisées. Un système multi-monnaies profitera en premier lieu aux pays, car il leur permettra de prendre en charge leur propre avenir en retrouvant leur autonomie monétaire et fiscale.

Fin de la traduction.

Qui est Thomas Röper?

Thomas Röper, né en 1971, a occupé des postes de direction et de conseil d'administration dans des sociétés de services financiers en Europe de l'Est et en Russie en tant qu'expert de l'Europe de l'Est. Il vit aujourd'hui à Saint-Pétersbourg, sa ville d'adoption. Il vit en Russie depuis plus de 15 ans et parle couramment le russe. Son travail de critique des médias se concentre sur l'image (médiatique) de la Russie en Allemagne, la critique des reportages des médias occidentaux en général et les thèmes (géo)politiques et économiques.

+++

Cet article a été publié pour la première fois le 13 août 2024 sur anti-spiegel.ru.

+++

Vous aimez notre programme ? Rendons-nous ensemble indépendants du système bancaire dans le cadre d'une « autodéfense financière numérique », et n'hésitez pas à nous soutenir avec des bitcoins :

https://apolut.net/unterstuetzen#bitcoinzahlung

Vous trouverez ici des informations sur d'autres possibilités de soutien :

https://apolut.net/unterstuetzen/

+++

N'hésitez pas à nous recommander et à partager notre contenu. Vous avez ainsi notre accord pour partager ou télécharger nos contributions sur vos propres canaux de médias sociaux et plateformes vidéo et les publier.

+++

Apolut est également disponible sous forme d'application gratuite pour les appareils Android et iOS ! Vous pouvez accéder aux boutiques d'Apple et de Huawei via notre page d'accueil. Voici le lien : https://apolut.net/app/

L'application apolut est également disponible au téléchargement (en tant qu'application dite autonome ou APK) sur notre page d'accueil. Vous pouvez télécharger l'application sur votre smartphone en cliquant sur ce lien : https://apolut.net/apolut_app.apk

+++

Abonnez-vous dès maintenant à la lettre d'information d'apolut : https://apolut.net/newsletter/

+++

Le soutien à apolut peut aussi être porté comme un vêtement ! Voici le lien vers notre fan-shop : https://harlekinshop.com/pages/apolut

15:47 Publié dans Actualité, Economie | Lien permanent | Commentaires (0) | Tags : actualité, finances, dollar, dédollarisation, brics, états-unis |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mercredi, 28 août 2024

Les sanctions affaiblissent le pouvoir du dollar

Les sanctions affaiblissent le pouvoir du dollar

par Andrea Puccio

occhisulmondo.info

Source: https://www.cese-m.eu/cesem/2024/08/le-sanzioni-indeboliscono-il-potere-del-dollaro/

La tendance à la dédollarisation des économies est une tendance qui semble irréversible au point que même des membres éminents de l'administration de Joe Biden en parlent ouvertement.

«Plus nous recourons aux sanctions, plus les pays cherchent à effectuer des transactions financières qui n'impliquent pas le dollar», a déclaré Janet Yellen, secrétaire au Trésor américain, avertissant que les pays du monde entier se détournent du dollar américain.

Cette déclaration a été faite la semaine dernière devant la commission des services financiers de la Chambre des représentants des États-Unis, au cours de laquelle Mme Yellen a dit craindre que les sanctions financières américaines ne réduisent le rôle du dollar dans le monde.

« Plus nous recourons aux sanctions, plus les pays cherchent à effectuer des transactions financières sans passer par le dollar », a-t-elle déclaré. Selon le haut fonctionnaire, la protection du dollar est l'une de ses préoccupations les plus « importantes ».

Dans ce contexte, l'expert financier Zhao Qingming a déclaré au Global Times que les sanctions occidentales « auront un certain impact sur le statut international du dollar ». « À court terme, la position du dollar américain devrait rester stable, mais avec le temps, elle pourrait s'affaiblir », a-t-il souligné.

Entre-temps, la plupart des pays BRICS soutiennent l'initiative de dé-sécurisation au sein de l'organisation, a déclaré le vice-ministre russe des finances , Ivan Chebeskov. Initialement composé du Brésil, de la Russie, de l'Inde, de la Chine et de l'Afrique du Sud, le bloc a vu le nombre de ses membres augmenter le 1er janvier lorsque l'Égypte, l'Éthiopie, l'Iran, l'Arabie saoudite et les Émirats arabes unis l'ont rejoint.

17:13 Publié dans Actualité | Lien permanent | Commentaires (1) | Tags : actualité, dollar, états-unis, dé-dollarisation, brics |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

dimanche, 18 août 2024

Les États-Unis veulent désormais sanctionner les pays qui abandonnent le dollar

Les États-Unis veulent désormais sanctionner les pays qui abandonnent le dollar

Un sénateur veut stopper la dédollarisation progressive par des sanctions

Bernhard Tomaschitz

Source: https://zurzeit.at/index.php/die-usa-wollen-jetzt-auch-dollar-aussteiger-sanktionieren/

Pour les États-Unis, un instrument important pour imposer leurs intérêts impérialistes est leur monnaie, le dollar. Ainsi, Washington utilise délibérément le dollar comme une arme pour ruiner économiquement les pays qui souhaitent suivre leur propre voie, ils procèdent également au moyen de sanctions. C'est ce qui s'est passé avec la Russie après le début de la guerre en Ukraine. L'Occident collectif, mené par les États-Unis, a imposé des sanctions à Moscou et gelé des centaines de milliards de dollars d'actifs russes.

Mais le coup s'est retourné contre eux. Sous la direction du groupe des pays BRICS, la dédollarisation a été encouragée, par exemple en utilisant des monnaies locales dans les échanges commerciaux bilatéraux. Et cet exemple fait école. En mai, l'Association des nations de l'Asie du Sud-Est (ANASE) a également annoncé des plans de dédollarisation du commerce transfrontalier et de l'utilisation des monnaies locales.

Aux États-Unis, ces évolutions sont observées avec une inquiétude croissante. En effet, plus la part du dollar dans le commerce mondial est faible, plus l'arme du dollar s'émousse. Comme le rapporte Asia Times, le sénateur républicain Marco Rubio a déposé un projet de loi visant à stopper la dédollarisation. Concrètement, ceux qui contribuent à la dédollarisation devraient être sanctionnés.

Asia Times écrit : « Le projet de loi de Rubio, au nom évocateur de “Sanctions Evasion Prevention and Mitigation Act” (loi sur la prévention et l'atténuation des sanctions), obligerait les présidents américains à sanctionner les institutions financières qui utilisent le système de paiement chinois CIPS, le système de transaction russe SPFS et d'autres alternatives au système SWIFT basé sur le dollar ».

Comme le précise encore le journal, Rubio n'est pas le seul à vouloir mettre un terme à la dédollarisation. Ainsi, les conseillers économiques du candidat à la présidence Donald Trump discutent des moyens de punir les États qui se détournent activement du dollar. L'équipe Trump aurait ainsi déjà annoncé « des sanctions à la fois contre les alliés et les adversaires qui tentent activement de faire du commerce bilatéral dans des devises autres que le dollar ». Les contrevenants se verraient imposer des restrictions à l'exportation, des droits de douane et des « frais de manipulation de devises ».

18:15 Publié dans Actualité | Lien permanent | Commentaires (2) | Tags : actualité, états-unis, anase, asie, affaires asiatiques, dollar, dé-dollarisation |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mercredi, 26 juin 2024

Le désastre de la dette - pourquoi le Sud mondial fuit le dollar

Le désastre de la dette - pourquoi le Sud mondial fuit le dollar

Source: https://steigan.no/2024/06/gjeldskatastrofe-hvorfor-det-globale-sor-skyr-dollaren/

L'augmentation de la dette nationale américaine pourrait se transformer en véritable catastrophe si elle est alimentée par des luttes politiques internes ou par la dédollarisation des plus grandes économies émergentes, avertissent des observateurs américains.

Le Congressional Budget Office (CBO) estime que la dette nationale américaine atteindra 50.700 milliards de dollars d'ici 2034, mais le chiffre réel "sera certainement beaucoup plus élevé", a écrit William Pesek, journaliste et auteur primé, pour Asia Times.

Le 18 juin, le CBO a prévu que la dette américaine atteindrait 122% du produit intérieur brut (PIB) d'ici à 2034, ce qui est bien supérieur au ratio record de 106% de la dette publique par rapport au PIB enregistré dans le sillage de la Seconde Guerre mondiale. L'organisme de surveillance s'attend également à ce que les coûts d'intérêt pour maintenir la dette atteignent 892 milliards de dollars en 2024 (contre 352 milliards de dollars en 2021).

Pesek a désigné le financement de la défense, les dépenses liées au filet de sécurité sociale et les réductions d'impôts sans précédent qui ne s'accompagnent pas d'une augmentation des recettes comme les principaux moteurs de la croissance de la dette, ajoutant qu'ils deviendraient encore plus coûteux à l'avenir.

Il cite également les économistes de Goldman Sachs qui prévoient que le ratio dette/PIB des États-Unis atteindra 130% d'ici 2034, soit 8 points de pourcentage de plus que les estimations du CBO. Compte tenu de la dynamique actuelle et de l'effondrement du pétrodollar, il pourrait être bien plus élevé que cela, selon le journaliste.

Gerald F. Seib, du Wall Street Journal (WSJ), semble partager les préoccupations de M. Pesek : "Au fil des siècles et à travers le monde, les nations et les empires qui se sont joyeusement endettés ont tôt ou tard connu des destins malheureux".

Jacob Bogage, du Washington Post, se fait l'écho de ses collègues en évoquant la frénésie dépensière des administrations Trump et Biden, qui s'est traduite par d'énormes réductions d'impôts, divers programmes sociaux et l'augmentation des dépenses de défense.

WSJ : La dette nationale américaine atteindra 50.000 milliards de dollars d'ici 2034

"[Plus récemment], en plus des crédits annuels, les législateurs ont approuvé 95 milliards de dollars d'aide à l'étranger pour soutenir l'Ukraine, Israël et Taïwan et réaliser des investissements dans la base industrielle américaine, et Biden a annoncé des plans visant à renoncer à des milliards de dollars de prêts étudiants", a noté le correspondant.

L'empire s'effondre sous nos yeux et la guerre est une conséquence naturelle du désespoir. Il en va de même pour l'hédonisme extrême et la décadence qui suivent toujours un empire qui a renoncé à ses propres rêves et qui est en déclin moral et idéologique.

Personne ne devrait s'étonner que le Sud mondial veuille s'éloigner le plus possible du barrage avant qu'il n'éclate.

12:23 Publié dans Actualité | Lien permanent | Commentaires (0) | Tags : actualité, sud global, états-unis, dollar, dette américaine, politique internationale, finances, économie |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

jeudi, 20 juin 2024

La mort du pétrodollar est un héritage de Joe Biden

La mort du pétrodollar est un héritage de Joe Biden

Par M. K. Bhadrakumar

Source: https://jornalpurosangue.net/2024/06/15/a-morte-do-petrodolar-e-um-legado-de-biden/

L'État profond aurait dû être en alerte, il y a cinq ans, lorsque le candidat Joe Biden a annoncé que, s'il était élu président, il serait déterminé à faire en sorte que les dirigeants saoudiens "paient le prix et deviennent, en fait, les parias qu'ils sont".

Joe Biden a été direct, au point d'être brutal à l'égard de la famille royale saoudienne, affirmant qu'il y avait "très peu de valeur de rédemption sociale dans le gouvernement actuel de l'Arabie saoudite" sous la direction du roi Salman.

Mais au lieu de cela, l'État profond était ravi que Biden soit l'homme idéal pour succéder à Donald Trump et inverser la pratique de l'ère Trump consistant à tolérer les violations des droits de l'homme en Arabie saoudite afin de préserver les emplois dans l'industrie de guerre américaine.

Biden savait probablement déjà ce que les services de renseignement américains avaient conclu au sujet du rôle de Mohammed bin Salman, prince héritier saoudien et dirigeant de facto du pays, dans le meurtre du journaliste dissident Jamal Khashoggi, qu'il était un "atout stratégique" de la CIA pour mener la prochaine succession saoudienne et le changement de régime qui s'ensuivrait à une fin heureuse. La décapitation de Khashoggi a mis en péril la stratégie de Washington visant à installer un dirigeant souple à Riyad.

Aujourd'hui, tout cela appartient à l'histoire. Mais contrairement aux Bourbons, la royauté saoudienne n'oublie ni ne pardonne jamais. Ils ont aussi une patience infinie et leur propre conception du temps et de l'espace. Et dimanche dernier, le 9 juin, elle a frappé.

Dans un style royal grandiose, Riyad a tout simplement laissé expirer l'accord de 50 ans sur les pétrodollars conclu entre les États-Unis et l'Arabie saoudite.

Pour rappel, le terme "pétrodollar" fait référence au rôle central du dollar américain en tant que monnaie utilisée pour les transactions de pétrole brut sur le marché mondial, conformément à l'accord entre les États-Unis et l'Arabie saoudite, qui remonte à 1974, peu après que les États-Unis ont quitté l'étalon-or.

Dans l'histoire de la finance mondiale, peu d'accords ont apporté autant d'avantages à l'économie américaine que le pacte du pétrodollar. En substance, il était stipulé que l'Arabie saoudite fixerait le prix de ses exportations de pétrole exclusivement en dollars américains et investirait ses excédents de recettes pétrolières dans des bons du Trésor américain - et qu'en retour, les États-Unis fourniraient un soutien militaire et une protection au royaume.

Grâce à cet accord "gagnant-gagnant", les États-Unis obtenaient une source stable de pétrole et un marché captif pour leur dette, tandis que l'Arabie saoudite assurait sa sécurité économique et générale. En retour, le fait de libeller le pétrole en dollars a renforcé le statut du dollar en tant que "monnaie de réserve" mondiale.

Depuis lors, la demande mondiale de dollars pour acheter du pétrole a contribué à maintenir la force de la monnaie, non seulement en rendant les importations relativement bon marché pour les consommateurs américains, mais, en termes systémiques, l'afflux de capitaux étrangers dans les bons du Trésor américain a maintenu des taux d'intérêt bas et un marché obligataire robuste.

Il suffit de dire que l'expiration de l'accord "pétrole contre sécurité" entre les États-Unis et l'Arabie saoudite, signé en 1974, a des implications considérables. Au niveau le plus évident, elle met en évidence l'évolution de la dynamique du pouvoir sur le marché pétrolier, avec l'émergence de sources d'énergie alternatives (par exemple, les énergies renouvelables et le gaz naturel) et de nouveaux pays producteurs de pétrole (par exemple, le Brésil et le Canada) qui remettent en cause la domination traditionnelle de l'Asie de l'Ouest. En apparence seulement.

En fait, l'expiration du pétrodollar pourrait affaiblir le dollar américain et, par extension, les marchés financiers américains. Si le pétrole était coté dans une devise autre que le dollar, cela pourrait entraîner une baisse de la demande mondiale de dollars, ce qui, par la suite, pourrait entraîner une hausse de l'inflation, des taux d'intérêt et un affaiblissement du marché obligataire aux États-Unis.

Il suffit de dire qu'à l'avenir, nous pouvons nous attendre à un changement significatif dans la dynamique du pouvoir mondial avec l'influence croissante des économies émergentes, l'évolution du paysage énergétique et un changement tectonique dans l'ordre financier mondial qui entre dans une ère "post-américaine". En définitive, la domination du dollar américain n'est plus garantie.

Il ne fait aucun doute que l'Arabie saoudite a prévu une feuille de route. Quatre jours avant l'expiration de l'accord pétrole contre sécurité, Reuters a rapporté que l'Arabie saoudite avait rejoint un test transnational de monnaie numérique de banque centrale contrôlé par la Chine, "dans ce qui pourrait être une nouvelle étape vers une diminution du commerce mondial du pétrole en dollars américains".

L'annonce a été faite le 4 juin par la Banque des règlements internationaux (BRI), une institution financière internationale basée en Suisse qui relie les différentes banques centrales du monde. Cela signifie que la banque centrale saoudienne est devenue un "participant à part entière" du projet mBridge, une collaboration lancée en 2021 entre les banques centrales de Chine, de Hong Kong, de Thaïlande et des Émirats arabes unis.

Le communiqué de la BRI note que mBridge a atteint le stade de "produit minimum viable", c'est-à-dire qu'il est prêt à dépasser la phase de prototype. Par ailleurs, 135 pays et unions monétaires, représentant 98% du PIB mondial, étudient actuellement la possibilité de créer des monnaies numériques de banque centrale (CBDC).

L'entrée de l'Arabie saoudite, une économie majeure du G20 et le plus grand exportateur de pétrole au monde, signale une augmentation du règlement des matières premières sur une plateforme autre que le dollar dans un scénario à court terme, avec une nouvelle technologie à l'appui. Il est intéressant de noter que les transactions mBridge peuvent utiliser le code dans lequel l'e-yuan chinois a été créé !

L'objectif est de moderniser les paiements grâce à de nouvelles fonctionnalités et d'offrir une alternative à l'argent liquide, qui semble de toute façon en voie de disparition. La Chine a piloté le projet mBridge et réalise le plus grand projet pilote national de CBDC au monde, qui touche aujourd'hui 260 millions de personnes et couvre 200 scénarios, du commerce électronique aux paiements de relance du gouvernement.

En fait, d'autres grandes économies émergentes, dont l'Inde, le Brésil et la Russie, prévoient également de lancer des monnaies numériques au cours des deux prochaines années, tandis que la Banque centrale européenne a commencé à travailler sur un projet pilote d'euro numérique en prévision d'un lancement possible en 2028.

Ajoutez à cela le plan stratégique de la Russie visant à créer un nouveau système de paiement des BRICS, sans passer par le dollar. La bourse de Moscou a annoncé mercredi qu'elle cesserait d'échanger des dollars et des euros à partir du jeudi 13 juin.

Ainsi, l'expiration de l'accord entre les États-Unis et l'Arabie saoudite le week-end dernier est emblématique d'une remise en question en cascade de la prééminence du dollar en tant que "monnaie de réserve" par différents secteurs. En particulier, la liberté illimitée dont jouissaient les États-Unis pour imprimer des dollars à volonté et vivre bien au-dessus de leurs moyens, imposant l'hégémonie mondiale des États-Unis, touche à sa fin.

Les élites américaines craignent de plus en plus que la belle vie ne touche à sa fin, car le poids écrasant de la dette fait sombrer l'économie américaine. Dans une interview accordée hier à CNBC, Janet Yellen, secrétaire au Trésor, a averti que les taux d'intérêt élevés alourdissaient également le fardeau de la gestion de la dette massive des États-Unis, qui s'élève à 34.700 milliards de dollars.

Bien sûr, il n'existe pas encore d'alternative claire au dollar américain en tant que principale monnaie de réserve mondiale, mais il est évident que les tensions commerciales mondiales et le recours accru aux tarifs douaniers ou aux sanctions pourraient saper son rôle tôt ou tard, alors que les investisseurs étrangers s'inquiètent de plus en plus de la viabilité de la dette publique américaine.

FitchRatings a noté hier que "les importants déficits primaires et les coûts plus élevés du service des intérêts continueront d'alourdir le fardeau de la dette souveraine américaine après les élections de novembre, quel que soit le vainqueur".

Bref, ce qui semblait jusqu'alors être une rivalité géopolitique autour de l'expansion de l'OTAN et de Taïwan - ou de la définition des normes commerciales/technologiques dans la quatrième révolution industrielle - prend une dimension existentielle pour Washington, puisque c'est l'avenir du dollar qui est en jeu. De nombreux indices témoignent des actions coordonnées de Moscou et de Pékin pour accélérer le processus de "dédollarisation".

D'une part, la Russie met tout en œuvre pour présenter au monde un système de paiement sans dollar pour régler le commerce international lors du prochain sommet des BRICS en octobre, tandis que, d'autre part, la Chine se débarrasse systématiquement de ses bons du Trésor américain, ce qui lui donnera plus de liberté en cas de turbulences.

20:08 Publié dans Actualité, Economie | Lien permanent | Commentaires (1) | Tags : actualité, politique internationale, pétrodollar, pétrole, hydrocarbures, arabie saoudite, états-unis, dollar, yuan, économie, finances |  |

|  del.icio.us |

del.icio.us |  |

|  Digg |

Digg | ![]() Facebook

Facebook

mardi, 18 juin 2024

Le lien entre le dollar et le pétrole est-il sur le point de se dissoudre ?

Le lien entre le dollar et le pétrole est-il sur le point de se dissoudre?

par Giacomo Gabellini

Source: https://www.sinistrainrete.info/articoli-brevi/28313-giacomo-gabellini-il-legame-tra-dollaro-e-petrolio-e-destinato-a-sciogliersi.html

En 2019, Pékin et Caracas ont jeté les bases de l'exportation du pétrole vénézuélien à prix réduit vers la Chine en échange de yuan-renminbi, car il fait l'objet de sanctions américaines. Quelques mois plus tôt, le gouvernement bolivarien avait inclus le rouble dans le panier des monnaies acceptables dans le pays et engagé des négociations avec la Russie visant à réglementer le commerce bilatéral en roubles et en petro, la monnaie numérique créée par les autorités vénézuéliennes.

En janvier 2021, le ministre chinois des affaires étrangères Wang Yi et son homologue iranien Javad Zarif ont signé un accord engageant Pékin à investir 400 milliards de dollars dans l'économie perse au cours des vingt-cinq prochaines années, en échange d'importantes livraisons de pétrole à un prix subventionné. Une grande partie des livraisons de pétrole brut, ainsi que les exportations non pétrolières, ont été payées en yuan-renminbi, comme l'a déclaré plus tard le ministre iranien de l'économie Ehsan Khandouzi. L'accord prévoit d'orienter les flux de capitaux chinois principalement vers les secteurs cruciaux des transports, du crédit, des télécommunications et des soins de santé, mais aussi d'approfondir nettement la coopération militaire, qui sera étendue aux domaines sensibles de la recherche et du renseignement.