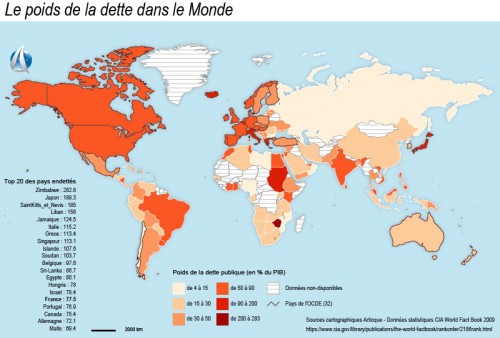

L’écrasante majorité des commentateurs – économiques ou politiques – qui ont accès à la parole publique prétendent que faire défaut sur une dette publique (ou, pire, l’annuler une bonne fois pour toute) serait aller au-devant de graves problèmes.

Exemples de ce discours dominant sur l’annulation de la dette publique

En réaction aux campagnes en faveur de l’annulation totale de la dette du tiers monde et aux critiques de l’initiative PPTE, le FMI et la Banque mondiale répondait en 2001 |1| que :

En réaction aux campagnes en faveur de l’annulation totale de la dette du tiers monde et aux critiques de l’initiative PPTE, le FMI et la Banque mondiale répondait en 2001 |1| que :« Pendant de longues années encore, les PPTE et nombre d’autres pays pauvres auront besoin de concours extérieurs pour financer leurs besoins de développement. […] L’annulation totale de la dette risque de compromettre ces concours [les créanciers bilatéraux et multilatéraux]. Elle ébranlerait aussi la confiance des investisseurs existants et potentiels, dont les fonds sont essentiels pour le développement à long terme des pays à faible revenu. »

En réaction au documentaire Debtocracy |2|, l’économiste Alexandre Delaigue expliquait en 2011 |3| que :

En réaction au documentaire Debtocracy |2|, l’économiste Alexandre Delaigue expliquait en 2011 |3| que :« La vraie question c’est : est-ce que la Grèce a intérêt, économiquement, à faire défaut ? Et la réponse est non. […] si elle cessait demain de rembourser sa dette, elle serait très rapidement à court de liquidités parce que ses dépenses excèdent largement ses recettes. Aucun créancier ne voudrait lui prêter de l’argent, à cause de son défaut, donc elle devrait aller encore plus loin dans l’austérité, en augmentant les impôts ou en procédant à de vastes coupes budgétaires. Si la Grèce annulait sa dette, ce serait la panique, avec un coût trop élevé pour le pays. »

En réaction à la campagne électorale de la France Insoumise (et du Front National, on les mettant dans le même sac), la candidate Modem et employée du groupe Crédit Agricole, Marie-Anne Frankt, déclarait en 2017 |4| que :

En réaction à la campagne électorale de la France Insoumise (et du Front National, on les mettant dans le même sac), la candidate Modem et employée du groupe Crédit Agricole, Marie-Anne Frankt, déclarait en 2017 |4| que :« On enfume les peuples avec ces histoires de dette publique illégitime, on en profite pour accuser l’Europe et l’euro. Et ceci masque l’effet immédiat et inévitable des solutions avancées par ces bonimenteurs : une baisse de pouvoir d’achat des classes moyennes et des plus vulnérables, assortie d’une fuite des capitaux et des investissements, d’un effondrement de l’économie et donc une explosion du chômage. »

Les graves problèmes mis en avant pour faire peur et imposer le fameux TINA sont généralement de deux ordres : plus personne ne voudrait prêter au pays et les sacro-saints investisseurs le quitteraient, entraînant une chute de son économie.

Le seul problème pour ce discours de peur, c’est que les faits le contredisent…

Dans une étude de 2014 |5|, les professeurs d’Université et alors économistes au FMI, Reinhart et Trebesch ont analysé une cinquantaine de cas de défauts de paiement dans l’Histoire – tant de la part d’économies dites « avancées » envers des créanciers publics (les pays européens de l’entre-deux-guerres envers d’autres pays riches) que de la part d’économies dites « émergentes » envers des créanciers privés (la crise de la dette dans les pays du Sud depuis les années 1980) |6|. Leurs conclusions sont sans équivoques : les pays qui ont procédé à une réduction conséquente de leur dette |7| ont vu leur situation économique s’améliorer. Non seulement leur dette a diminué, mais leur revenu national a augmenté, leur accès aux marchés financiers s’est maintenu voire amélioré (puisqu’ils se trouvaient en meilleure santé économique que lorsqu’ils remboursaient leur dette) et, bien sûr, le service de leur dette a diminué.

L’augmentation du PIB par habitant dans les années qui suivent le défaut est en moyenne de 16 % pour les économies dites « avancées » et de 9 % pour les économies dites « émergentes » |8|.

La notation de ces pays qui ont fait défaut n’a pas été dégradée, mais au contraire a souvent été valorisée |9|. Cela confirme que ce qui compte pour les créanciers, ce n’est pas la « bonne morale » du pays emprunteur mais la possibilité de le réendetter afin de s’enrichir sur son dos et – surtout – de se doter d’un outil de domination sur lui. Comme les auteurs le soulignent, ces résultats dénotent face aux nombreux commentateurs influents sur la question qui insistent toujours sur le fait qu’un défaut amènerait forcément à compromettre la « réputation » du pays concerné et à le couper des prêteurs.

« On sait, au contraire, que les gouvernements qui ont fait défaut ont récupéré leur capacité d’emprunter encore et encore. »

Reinhart et Trebesch, économistes au FMI, 2014

Dans une étude plus récente |10|, Reinhart & Reinhart et Rogoff ont analysé 70 cas de réduction importante (au moins 15 % du PIB) et prolongée (au moins durant cinq années) de dette, de 1800 à 2014 dans des pays considérés « avancés ». À nouveau, leurs conclusions sont sans équivoques : si la croissance ou la constitution de surplus budgétaires (via l’austérité et les privatisations) ont été utilisées dans un peu plus de la moitié de ces cas, la création monétaire, la taxation du patrimoine, la diminution des intérêts payés aux créanciers et le défaut de paiement ont également été largement utilisés : « bien plus que ce que de nombreux observateurs choisissent de retenir ».

Il n’y a par contre pas d’étude montrant que les pays qui ont fait défaut sur leur dette publique auraient vu leur situation économique se dégrader, au contraire. Ce qui dégrade la situation économique d’un pays, c’est lorsque moins de 10 % de la population détient plus de richesses que les 90 % restants ; lorsque le crédit aux ménages est bloqué ou rendu difficile ; lorsque les salaires (sécurité sociale comprise) sont rabotés et que l’exploitation de la majorité de la population augmente ; lorsque les taxes sur celle-ci augmentent alors que les services publics deviennent plus chers ; lorsque des biens communs stratégiques (comme l’énergie, l’eau ou les banques) sont privatisés ; lorsque les besoins fondamentaux deviennent des luxes ; lorsqu’une partie importante du budget public est dédiée à rembourser les créanciers de la dette ; etc.

Menaces et sanctions punitives

Les intérêts énormes des créanciers et de l’ordre établi que cache ce discours dominant, qui se présente comme relevant du bon sens, font qu’il tombe très souvent, et très facilement, dans le registre des menaces.

Si les menaces et éventuelles sanctions punitives nous paralysent, nous n’aurons plus comme seule option politique que d’obéir et d’accepter tout ce que les créanciers exigeront de nous.

Menaces et sanctions pour les uns, annulations pour les autres. Une autre preuve que le défaut et l’annulation ne provoquent pas en soi de dégradation économique d’un pays, c’est le fait que les créanciers (banques, pays riches et institutions financières internationales) ont accordé de nombreuses réductions de dette pour des raisons géo-stratégiques : pensons à la Serbie des années 2000, au Chili de Pinochet ou à l’Argentine des années 1980 : tous ont été remerciés pour services rendus aux intérêts des grandes puissances et de leurs multinationales.

Conclusion

Nous ne pouvons bien sûr pas savoir ce qu’il se serait passé si la Grèce avait désobéi à ses créanciers, personne ne peut le savoir. Mais l’histoire longue comme récente nous a montré que leur obéir signifie la catastrophe économique, sociale et écologique. Elle nous a également montré que faire défaut, voire annuler sa dette, redonne une marge de manœuvre et une autonomie non négligeable. C’est précisément pour cela que les créanciers préféreront toujours renégocier une dette que de laisser leur débiteur faire un défaut souverain, dicté par ses propres critères.

« La situation économique des pays endettés s’améliore significativement après une réduction de dette, mais uniquement si celle-ci implique une annulation. Les réductions de dette plus douces, comme le ré-échelonnement du capital ou la réduction des taux d’intérêts, ne sont généralement pas suivies d’une croissance économique ou d’une amélioration de la notation du pays. »

Reinhart et Trebesch, ex économistes au FMI, 2016

Le CADTM n’a jamais envisagé l’annulation de la dette comme une mesure se suffisant en elle-même. D’ailleurs, d’autres mesures complémentaires à la réduction de dette ont été prises par certains des pays étudiés par Reinhart & Trebesch, comme la dévaluation de la monnaie, le contrôle des changes ou la lutte contre la fuite de capitaux. En définitive, plutôt que de se soumettre au discours de peur distillé par les puissants qui veulent maintenir leurs privilèges, demandons-nous plutôt ce qui peut améliorer notre situation économique et générale.

Notes

|1| FMI et Banque mondiale, « Faut-il annuler l’intégralité de la dette ? », juillet 2001.

|2| Aldous, « Dette : les grecs et la Debtocracy », CADTM, 13 juillet 2011.

|3| Interview d’Alexander Delaigue, « Faut-il annuler la « dette odieuse » grecque ? », TerraEco, novembre 2011.

|4| Marie-Anne Kraft, « Le financement de la dette publique par la banque centrale : une illusion anti-sociale », avril 2017. Voir également cette réponse de Patrick Saurin : « Oui, il existe une dette publique illégitime et il faut la répudier ! », CADTM, 19 avril 2017.

|5| C. Reinhart & C. Trebesch, A distant Mirror of Debt, Default and Relief, octobre 2014.

|6| Pour plus de détails, lire Jérémie Cravatte, « Des économistes du FMI analysent les faits : les pays qui ont fait défaut sur leur dette ont vu leur situation s’améliorer », CADTM, avril 2015.

|7| Les auteurs ne font malheureusement pas la distinction entre les cas d’annulation unilatérale ou les cas de restructuration négociée. Les deux ont eu lieu.

|8| Ibid., pp. 31-35.

|9| Ibid., pp. 35-39.

|10| C. Reinhart, V. Reinhart & K. Rogoff, Dealing with Debt, février 2015.

|11| Sur ce sujet, voir la vidéo et le texte d’Éric Toussaint, « Grèce : pourquoi la capitulation ? Une autre voie est possible », CADTM, août 2015.

del.icio.us

del.icio.us

Digg

Digg

In Ancient Athens, debtors who were unable to pay their creditors lost their land and were reduced to serfs who had to give their landlords one sixth of their produce in perpetuity. If the debt exceeded the debtor’s total assets, he and his family were reduced to slavery. A debtor could also become a slave by pledging his personal freedom for his debts.

In Ancient Athens, debtors who were unable to pay their creditors lost their land and were reduced to serfs who had to give their landlords one sixth of their produce in perpetuity. If the debt exceeded the debtor’s total assets, he and his family were reduced to slavery. A debtor could also become a slave by pledging his personal freedom for his debts.