LA REGIONALIZACIÓN DE LOS MERCADOS COMO FACTOR DE INTEGRACIÓN GEOPOLÍTICA

Tiberio Graziani*

En los últimos años los procesos de fragmentación (balcanización) del espacio global y de mundialización de los mercados nacionales o regionales han contribuido, sinérgicamente, a sustentar la hegemonía del mayor actor global, los Estados Unidos de América, y, consecuentemente, de los grupos de presión que se expresan a través de su dirigencia. Sin embargo, la actual crisis económico-financiera del sistema “occidental” y la regionalización estructural de algunos mercados ( América meridional, Eurasia), que parecen sustanciar la reordenación del planeta en grandes espacios geopolíticos (multipolarismo), aceleran el declive de la “nación necesaria” y se oponen a los procesos de mundialización. El proceso de mundialización, que gira en torno al principio de la interdependencia económica, podría ser sustituido, a medio plazo, por un proceso de regionalización de base continental, centrado en el principio de complementariedad.

Mundialización, fragmentación territorial e interdependencia económica

En la introducción a la ponderosa compilación “L’espace mondial: fractures ou interdépendances?”, los editores P. Dallenne y A. Nonjon (1) proponen, como clave de lectura principal para la comprensión del complejo fenómeno conocido como mundialización (2) (o globalización, según la terminología en uso en el área cultural anglosajona), el análisis geoeconómico, con la declarada finalidad de “éviter l’arbitraire de toute prospective géopolitique”.

Pasando por alto aquí toda polémica referente a la geopolítica, tal y como se deduce de la cita que acabamos de reproducir, consideramos que el análisis geoeconómico – cuyo campo de investigación está constituido por el estudio de las estrategias económico-comerciales y financieras de los Estados, de las grandes empresas industriales, de las organizaciones internacionales (como por ejemplo la ONU, el Banco Mundial o el Fondo Monetario Internacional) – tiene el indudable mérito de ayudarnos en la valoración de las tendencias macroeconómicas, y a veces microeconómicas, que influyen, corroboran o subyacen a algunas conductas típicamente geopolíticas (3).

Las variables económicas, de hecho, si son estudiadas cuidadosamente a nivel planetario y fuera de todo esquema ideológico o historicista, permiten comprender de manera más acabada algunas praxis geopolíticas y trazar mejor los probables órdenes mundiales futuros; además, su estudio tiene el valor de desvelar el peso ( y las estrategias) de algunos importantes grupos de presión económico-financieros en la influencia sobre las decisiones de gobiernos nacionales y en la desestabilización del eqilibrio político y social de zonas completas del Planeta, evidentemente, en beneficio de sus propios intereses y de los gobiernos que apoyan. Sólo por poner un ejemplo, todo el mundo conoce la influencia que el complejo militar-industrial estadounidense, en estrecha conexión con el lobby del petróleo (4), ha ejercido en las decisiones estratégicas de la “guerra al terrorismo” –que aún perdura – emprendida a escala global, después del 11 de septiembre de 2001, por la Administración Bush (5). Como, por otro lado, todo el mundo sabe, aunque sólo sea por dar otro ejemplo, la función desempeñada por las potentes ONG’s, dirigidas por el financiero “filántropo” George Soros, en la desestabilización de la ex Yugoslavia (6), en la perturbación del “exterior próximo” de Rusia (Bielorrusia y Ucrania), en algunas áreas críticas del continente eurasiático (Chechenia, Georgia, Osetia, Kirguistán, Myanmar, Tíbet, etc.).

Más precisamente, con respecto a las estrechas relaciones entre las políticas económicas de los EEUU y el proceso de mundialización, Jacques Sapir escribe que « lo que se llama “mundialización” en el lenguaje corriente es, en realidad, la combinación de dos procesos. El primero es el de la extensión mundial del capitalismo en su forma industrial en las regiones que no había tocado todavía. El segundo, que en gran medida es la aplicación de la política americana, corresponde a una política voluntarista de apertura financiera y comercial. » (7).

Considerando los Estados como entidades asimilables a las grandes empresas, es posible describir el espacio global como un vasto campo de fuerzas que estructuran el mundo en espacios dominantes y en periferias más o menos integradas económicamente. Tal descripción de las entidades estatales y de su función con respecto a las relaciones con el espacio y el poder, a las estrategias para la adquisición de la supremacía comercial y tecnológica (dos elementos característicos de la mundialización contemporánea) nos lleva a considerar que el actual proceso de mundialización está atravesando una profunda crisis, ya que las actividades económicas, comerciales y financieras parecen organizarse cada vez más según bases regionales y dimensiones continentales.

Desde un punto de vista político, es decir, de la soberanía, observamos que el regionalismo comercial, esto es, la integración regional sobre bases económico-comerciales y financieras –llevada a cabo mediante instrumentos como la cooperación interestatal, la zona de libre intercambio, la unión de aduanas, el mercado común, la unión monetaria –expresa un importante valor geopolítico, pudiendo constituir un volante para la unificación política del área específica.

Esta evolución de los procesos económicos en sentido regional y continental puede ser interpretada como una respuesta, en el plano económico y social, a los desequilibrios que el proceso de mundialización ha supuesto en los últimos años en vastas áreas del Planeta. Tal proceso , vale la pena recordarlo, ha provocado ( y sigue provocando) la ulterior fragmentación de la soberanía territorial de algunos espacios concretos del globo convertidos en entidades estatales extremadamente frágiles, haciendo muy dificultosa su gobernabilidad, en beneficio del sistema occidental; en beneficio, por tanto, de una escasísima parte de la población mundial, cuando no de pocas y particulares élites. La formación de grandes espacios económicamente autosuficientes y políticamente soberanos –a partir de la consolidación/integración de los ya existentes, entre los cuales se encuentran Rusia, China, India en el hemisferio septentrional y Brasil y Argentina en el meridional –constituiría, en cambio, un elemento de mayor estabilidad social y política para todo el Planeta. Otro elemento que es preciso subrayar con fuerza acerca de la globalización es que esta, procediendo hacia la uniformización mundial de las costumbres y de las producciones, tiende a nivelar las especificidades culturales de los pueblos, asimilándolas, además, en una lógica neocolonial, a los “valores” occidentales.

En referencia al proceso de mundialización, constatamos con P. Dallenne y A. Nonjon, que se remiten a la lección de Jacques Ténier (8), que “la integración regional se combina con [aquel] en una dialéctica de refuerzo/oposición” (9)

La integración regional refuerza los mecanismos mundializadores cuando inserta a regiones enteras en el mercado global, apelando al principio de interdependencia económica, y se opone a esos mismos mecanismos, cuando, en cambio, por oportunidades políticas y/o necesidades geopolíticas, integra a áreas enteras en una lógica que aquí definimos de autosuficiencia o complementariedad, sustrayéndolas, por tanto, al proceso de mundialización.

La integración regional, entonces, presenta, a ojos del analista, un carácter híbrido. En el ámbito de esta relación trataremos de analizar cómo tal peculiaridad se manifiesta en dos áreas del Planeta: Sudamérica y Eurasia y cómo se relaciona con los procesos de mundialización, fragmentación e integración de los espacios geopolíticos.

Hemisferio occidental: el caso de la América meridional

Consideremos en primer lugar el caso de la América meridional y cómo las dos lógicas opuestas, de refuerzo y oposición al proceso de mundialización, podrán contribuir a influir en los futuros escenarios geopolíticos de todo el área.

Por un lado, constatamos que los EEUU tratan de agregar desde hace mucho tiempo a los Países de América central y meridional en el ámbito de redes económico-comerciales (ALENA/NAFTA, ALCA/FTTA) y de cooperación militar (Tratado Interamericano de Asistencia Recíproca), con el evidente fin de mantener su propia hegemonía sobre todo el hemisferio occidental, siguiendo la estela de la tradición inaugurada por el presidente Monroe en 1823. La realización de tales redes implica la fragmentación territorial y la despotenciación de las soberanías nacionales de toda la América meridional. Generalmente la fragmentación y la despontenciación de las soberanías nacionales son ejecutadas mediante la despolitización de las clases dirigentes de los Países objeto de la integración económico-comercial, o, siguiendo las reglas del soft power (10), a través de la cooptación directa, y a menudo temporal, de algunas oligarquías locales seleccionadas (políticas, culturales, económicas) en los mecanismos de la economía y de la finanza mundiales, o, más burda y drásticamente, con la desestabilización política y económica de las zonas de interés, valiéndose de preexistentes tensiones endógenas, o creando artificialmente otras nuevas.

“Atomizar” la soberanía territorial en entidades estatales débiles e interdependientes es la condición esencial para que los EEUU y las grandes compañías puedan llevar a cabo una integración coherente con el proceso de mundialización –precisamente según los principios de la interdependencia económica –de todo el subcontinente, o bien un control total de este.

Por tanto, obstaculizar todo posible ensamblaje entre los actores regionales que pueda ser susceptible de tener consecuencias políticas propedéuticas para la constitución de un probable espacio geopolíticamte cohesionado, o de algún modo económicamente autosuficiente, en tal marco, resulta para los defensores (y controladores) del “libre mercado” un imperativo esencial; este imperativo determinará, muy probablemente, la estrategia que Washington tendrá que adoptar en los próximos años, con el fin de mantener sus propias prerrogativas sobre lo que era su antiguo “patio trasero”.

Por otro lado, tenemos, en cambio, el constante tejido de acuerdos y relaciones entre los diversos Países sudamericanos, principalmente entre Argentina y Brasil, entre Venezuela y Bolivia, entre Venezuela y Brasil, para la constitución de oportunas redes regionales dirigidas a liberar todo el subcontinente de la tutela (económica y militar) estadounidense. Para algunos analistas y hombres políticos de la América meridional, entre quienes se encuentran los brasileños Samuel Pinheiro Guimarães (11) y Luiz Moniz Bandeira (12), y los argentinos Alberto Buela y Félix Peña, este tipo de integración regional (Mercosur, ALBA, Comunidad andina, etc.) — que los partidarios del neoliberalismo llaman “bloques regionales” para evidenciar su función negativa con respecto a los procesos de mundialización (13) –podría constituir uno de los puntos de partida para la unificación monetaria y geopolítica de todo el subcontinente americano. En este sentido, recordemos que, a partir de octubre de 2008, Brasil y Argentina adoptarán, para sus intercambios, el Sistema de Pago en Moneda Local (SML) en lugar del dólar estadounidense. La adopción del SML es un primer paso hacia la integración monetaria de toda la región sudamericana.

Por tanto, parece que el principio de interdependencia económica –elemento esencial del proceso de mundialización –está siendo sustituido por el de complementariedad.

La tensión que genera la contraposición entre la constitución de un espacio meridional económica (y coherentemente) unificado y la comprensible resistencia de los EEUU determinará, con toda verosimilitud, el futuro geopolítico de todo el hemisferio occidental.

Observemos que algunos analistas estadounidenses, muy conscientes del declive de su País, como por ejemplo Robert A. Pastor, consideran que para superar el actual momento crítico, Washington debe asumir “un enfoque continental (a continental approach)” con una North American Community, que debería incluir a Canadá, los Estados Unidos y Méjico (14).

Hemisferio oriental: el caso de Eurasia

En el caso de Eurasia la cuestión es un poco más compleja. Aquí intervienen, de hecho, algunos factores geoestratégicos importantes que condicionan, a partir del hundimiento de la Unión Soviética, las praxis geopolíticas y geoeconómicas de los EEUU y de algunos lobbies interesados en los inmensos recursos de la masa eurasiática. Desde un punto de vista geoestratégico, observemos, sintéticamente, que Washington está obligado a:

- mantener la parte occidental de Eurasia (la Europa propiamente dicha) como cabeza de puente para controlar a Rusia y Oriente Próximo;

- perturbar algunas áreas asiáticas, principalmente la zona caucásica y el arco del Himalaya con la finalidad de condicionar a Moscú y Nueva Delhi y llevar a término el proyecto del “Gran Oriente Medio”;

- tratar de fragmentat el territorio de la República Popular China en al menos cuatro áreas: Tíbet, Xinjiang, Mongolia interior y China centro-oriental;

- mantener, finalmente, a Japón (la parte oriental de la masa eurasiática), como cabeza de puente especular a Europa, para controlar a Rusia y China, los dos pulmones de Eurasia.

Tal situación parece, a medio y largo plazo, insostenible para Washington. El amplio espectro de actividades destinadas a sostener su expansionismo debe, de hecho, saldar cuentas con la evidente crisis económica-financiera que aflige, actualmente, su estado de salud interna. Además, la ex hiperpotencia debe tomar nota de la gestación de un sistema multipolar articulado sobre grandes espacios continentales, que afectan tanto al Norte como al Sur del planeta: un espacio muy diferenciado, pero, por oportunidades políticas, económicas y de seguridad colectiva, bastante cohesionado, representado, en el hemisferio septentrional, por los acuerdos ruso-chino-indios y otro, en ciertos aspectos más homogéneo, en el hemisferio meridional, constituido por las nuevas relaciones entre Argentina y Brasil.

En el pasado reciente, según Jacques Sapir, « un punto central de la estrategia hegemónica de los Estados unidos después de 1991 era la conjugación de una política de debilitamiento de Rusia para que esta no pudiera jamás volver a ser el competidor global que fue la URSS, con una integración de este país en los marcos de la política americana. La apuesta política del debilitamiento era evidente. En cuanto a la integración, debía prevenir toda posible alianza de Rusia y China, con el riesgo para los Estados Unidos de ver las capacidades técnicas en el dominio militar de la primera asociarse al dinamismo económico previsible de la segunda» (15).

Atrapado entre las necesidades de orden geoestratégico, como pesada herencia de su “momento unipolar” (16), y los imperativos impuestos por los procesos de mundialización de los mercados, Washington debe revisar profundamente su propia función de potencia global. Recientemente, Condoleeza Rice, en su ensayo publicado en Foreign Affairs, la revista de estudios internacionales del Council on Foreign Relations, parece haber registrado implícitamente la actual debilidad de Washington, sosteniendo, con sentido realista (pese a la retórica “misionera” y “civilizadora” que recorre su escrito), que los EEUU deben tener “aliados permanentes” (permanent allies) (17).

Por cuanto respecta a Europa, la potencia norteamericana, en acuerdo con su socio especial (special partner), Gran Bretaña, en un breve arco temporal, ha logrado llevar hacia sus posiciones no sólo a los gobiernos de la parte oriental (Países Bálticos, Ucrania, Polonia, Eslovaquia, República Checa, Hungría y Rumania), es decir, la Nueva Europa, según la acepción del ex ministro de Defensa estadounidense, Rumsfeld, sino sobre todo a Francia y Alemania. La Unión Europea, controlada por los tandem de los atlanticist modernizers Merkel-Steinmeier, Sarkozy-Kouchner y Brown-Milliband, en realidad, no es “europea”, sino “atlántica”. Esta Europa, confeccionada por las cancillerías de Londres, París, Berlín y Washington, lejos de reforzar el carácter unitario político del propio espacio, parece cada vez más inclinada a deshacerse a lo largo de tres líneas de fractura principales: Europa continental (Alemania y Francia), la Nueva Europa (Europa oriental), y la Unión euromediterránea. En relación a los procesos de mundialización, la integración euromediterránea de los atlanticist Sarkozy y Merkel, en lugar de constituir un “bloque regional” mediterráneo (18), tiene la finalidad de despolitizar a las clases dirigentes de los Países árabes, cooptándolas en los mecanismos del mercado y de la finanza mundiales, aumentando así el grado de interdependencia económica de estos países con la economía mundial y, sobre todo, de impedir a la Turquía de Erdogan –interesada en intensificar las relaciones con Moscú y Teherán (19) – que evolucione como un autónomo e importante agente de decisiones en el Mediterráneo y en Oriente Próximo y Medio (20). Esta nueva Europa “tripartita” (y, por tanto, todavía más débil) entra en la actual estrategia transatlántica estadounidense que, destinada a limitar los daños de la Administración Bush en el área medioriental, necesita refortalecer sus relaciones con Europa como “socio político”, pero, al mismo tiempo, no puede correr el riesgo de que este socio sea, incluso sólo en potencia, mínimamente independiente. Una Europa débilmente transatlántica podría, de hecho, repensar su propia función fuera del contexto “occidental” americanocéntrico, acercándose a Rusia e intensificando sus relaciones con China e India – sobre bases de complementariedad y no de interdependencia económica –y, por cuanto se refiere al hemisferio occidental, con los Países del Mercosur.

En referencia a las “zonas de crisis” (área transcaucásica, Oriente próximo y Oriente medio y el arco del Himalaya), los procesos de mundialización proceden a través de una bien ideada estrategia de perturbación, destinada a debiltarlas ulteriormente en el plano político y social (Afganistán, Irak, Pakistán, Myanmar), y de préstamos “excepcionales” a las organizaciones y/o entidades estatales que parece que se ponen en marcha hacia la construcción de sociedades democráticas (21) y aceptan, por tanto, las reglas del libre mercado (véase el caso de Georgia, Azerbayán y Uzbekistán).

Con respecto al espacio chino-indio, el proceso de mundialización no parece que se desarrolle según lo que habían previsto los análisis macroeconómicos y financieros. Las decisiones en materia económica de los gobiernos de Pekín y Nueva Delhi, aunque diferentes, de hecho, parece que prefiguran, en los próximos años, la creación de un sistema integrado de las economías de los dos colosos asiáticos, a partir de las inversiones chinas para el desarrollo de las infraestructuras indias, y por el apoyo indio al sector chino de los servicios y de la información, necesitado de las tecnologías informáticas para desarrollar ulteriormente el orden económico nacional. En sustancia, parece prefigurarse un auténtico “bloque regional”. Se preve que, al cabo de dos o tres años, los intercambios comerciales entre los dos países alcancen el umbral de los cincuenta mil millones de dólares. Además, es preciso considerar que las necesidades energéticas de los dos Países asiáticos –China e India importan del exterior, respectivamente, el 70% y el 40% del petróleo que consumen –imponen a sus gobiernos políticas eurasiáticas, es decir, el establecimiento de fuertes acuerdos económicos con Rusia e Irán (socios complementarios), y “sudamericanos” (acuerdos con Brasil y Venezuela): todos ellos socios a los que Washington no parece querer en exceso. El reciente choque (julio de 2008) entre EEUU, China e India, acaecido en el ámbito de las negociaciones sobre el comercio global referente a los productos agrícolas, parece que responde a ese contexto más general. En tal contexto podría caber también la reunión del Big Five (Brasil, India, China, Méjico y Sudáfrica), que tuvo lugar en Sapporo, en paralelo a la cumbre del G8 ( Hokkaido, 7-9 julio de 2008).

Además, los acuerdos chino-indios podrían favorecer una nueva relación entre Pekín y Tokio. Los dos antagonistas históricos, de hecho, en el contexto de una integración económica comercial de toda la región oriental de Asia, podrían encontrar puntos de conveniencia política para la estructuración de un sistema multipolar. También en este caso el principio de la interdependencia económica sería sustituido por el de la complementariedad. Si eso llegase a suceder, el declive de los EEUU como potencia global sería imparable y veloz.

Para tal potencial amenaza, los EEUU, en este momento particular de crisis económico-financiera y de crecimiento de China e India, necesitan revisar profundamente su posición también con Japón, de modo especular a su política transatlántica con Europa, ya sea por obvios motivos estratégicos, o por motivaciones vinculadas a su expansionismo económico. Brzezinski, considerando que las nuevas realidades políticas globales parecen indicar el declive de “Occidente”, considera que la “Comunidad atlántica tiene que mostrarse abierta a una mayor participación por parte de los países no europeos” (22). El ex consejero de Carter preve una función de Japón ( y también de Corea del Sur) en el ámbito de la OTAN, con el fin de que Tokio esté aún más ligado a los intereses nacionales de los EEUU.

Conclusiones

De todo lo que hemos considerado brevemente más arriba se deduce que el fenómeno de la regionalización de los mercados en los dos hemisferios del Planeta, hasta hace no mucho tiempo estrictamente coherente con el proceso de mundialización y, sobre todo, orgánico a las doctrinas geopolíticas de dominio mundial que perseguían los EEUU en las últimas décadas, parece que se desarrolla cada vez más en un sentido grancontinental y, por tanto, contribuye, a medio plazo, a la integración geopolítica de grandes espacios autosuficientes. El principio mundializador y mundialista de la interdependencia económica a escala planetaria parece, además, que es sustituido por el de complementariedad, como nueva base para integrar, a escala continental, las diversas economías en el respeto de las especificidades y de las tradiciones culturales de las poblaciones del Planeta.

Por tanto, el siglo XXI estará marcado, en el plano geoeconómico, por la tensión que se instaurará entre los procesos de mundialización y los procesos orientados a la construcción de grandes espacios continentales, económicamente complementarios.

* Cofundador del IEMASVO [Istituto Enrico Mattei di Alti Studi per il Vicino e Medio Oriente, ha sido su vicepresidente (2007-2008)].

Docente de geopolítica en el IEMASVO, da seminarios y cursos de geopolítica en algunas universidades y centros de investigación y análisis.

Docente del Istituto per il Commercio Estero (ICE – Ministerio de Asuntos Exteriores italiano), hasta ahora ha dado cursos en varias partes del mundo como Uzbekistán, Argentina, India, China, Libia.

Dirige “Eurasia. Rivista di studi geopolitici” y la colección “Quaderni di geopolitica” (Edizioni all’insegna del Veltro), Parma, Italia.

direzione@eurasia-rivista.org

www.eurasia-rivista.org

1. Pierre Dallenne, Alain Nonjon (editores), L’espace mondial: fractures ou interdépendence? Un panorama géoéconomique, in L’espace mondial: fractures ou interdépendances?, Ellipses, Paris 2005, pp. 11-23.

2. Aymeric Chaupadre, François Thual, Dictionnaire de géopolitique, Ellipses, Paris 1999, pp.551-555.

3. Sobre las relaciones entre geopolítica y geoeconomía, nos remitimos a Pascal Lorot (editor), Introduction à la géoéconomie, Economica, Paris 1999.

4. Franco Cardini, Astrea e i Titani. Le lobbies americane alla conquista del mondo, Editori Laterza, Roma-Bari 2003. Sobre el papel de los lobbies, véase también John J. Mearsheimer, Stephen M. Walt, La Israel lobby e la politica estera americana, Mondadori, Milano 2007. (Hay versión española, El lobby israelí, Taurus, 2007)

5. A tal respecto recordamos que el proceso de remilitarización de la política estadounidense comienza durante la crisis financiera del bienio 1997-1998. A principios de 1997 se funda el think-tank necon PNAC (The Project for the New American Century). Los miembros de esta organización, que incluye a personajes influyentes como Donald Rumsfeld, envían, el 26 de enero de 1998, una carta al entonces presidente Clinton sobre la oportunidad de emprender acciones militares contra Irak; el infome Rumsfeld, referente a la amenaza de un ataque con misiles balísitcos contra los Estados Unidos, es de julio de 1998 (http://www.fas.org/irp/threat/missile/rumsfeld/toc.htm ).

6. Yves Bataille, Il futuro geopolitico della Serbia, en Y. Bataille, A. De Rienzo, S. Vernole, La lotta per il Kosovo, Edizioni all’insegna del Veltro, Parma 2007. Y. Bataille, "Rivoluzione arancione" in Ucraina, tentativi USA in Eurasia e Banana Chiquita, www.eurasia-rivista.org, 25 de enero de 2005.

7. Jacques Sapir, Le nouveau XXI siécle, Paris, 2008, p. 63-64.

8. Jacques Ténier, Intégrations régionales et mondialisation. Complémentarité ou contradiction, La Documentation française, Paris 2003.

9. Pierre Dallenne, Alain Nonjon, op. cit., p. 12.

10. Joseph Nye, Soft Power, Einaudi, Torino 2005.

11. Samuel Pinheiro Guimarães, Le sfide dell’integrazione sudamericana, www.eurasia-rivista.org, 8 julio de 2008.

12. Luiz Moniz Bandeira (entrevista a), Unasur: un sistema efficace per evitare la subordinazione dell’America del Sud, www.eurasia-rivista.org, 28 de mayo de 2008.

13. El proceso de integración de la América indiolatina es sostenido por China y Rusia, que, representando al “amigo lejano”, son percibidas por los gobiernos de Caracas, Buenos Aires y Brasilia como mucho más fiables que los “vecinos” norteamericanos.

14. Robert A. Pastor, The Future of North America, Replacing a Bad Neighbor Policy, Foreign Affairs, July-August 2008, vol. 87, n. 4, p. 84-98.

15. Jacques Sapir, Le nouveau XXI siécle, Paris, 2008, p. 113.

16. Richard Hass, The Age on Nonpolarity. What Will Follow U.S. Dominance, Foreign Affairs, vol. 87, n. 3, May-June 2008, pp. 44-56

17. Condoleezza Rice, Rethinking the National Interest. American Realism for a New World, Foreign Affairs, July-August 2008, vol. 87, n. 4, p. 7.

18. En este sentido, es interesante leer lo que escribe el contraalmirante Jean Dufourcq, hoy jefe de la Oficina de Investigaciosn del Colegio de defensa de la OTAN en Roma, en Pour une solidarité stratégique euro-maghrébine, Géoéconomique, n. 42, été 2007, Choiseul, Paris 2007. El autor, pese a sostener que “le fait régional est un trésor de la planète à proteger au nom de la diversité génétique de celle-ci” (p.74), considera, sin embargo, que el porvenir común (la communauté de destin et d’interest euro-maghrébine) debe ser favorecido por “l’apparition d’une formule de laicité tolérant”: en otras palabras, se evidencia la función hegemónica de la cultura occidental con respcto a la arabo-islámica y a la islámica.

19. Aldo Braccio, Russia e Turchia: aumenta la collaborazione, y, del mismo autor, Turchia e Iran: un laboratorio per l’intesa contro gli scenari di guerra, respectivamente en www.eurasia-rivista.org, 5 de junio de 2008 y 24 de julio de 2008.

20. La reciente crisis georgiana nuevamente ha llamado la atención de los observadores sobre la importancia de los Dardanelos. Véase Fabio Mini, Prove di battaglia oltre lo stretto dei Dardanelli, La Repubblica, 27 agosto 2008, p. 2.

21. Francis Fukuyama, State Building. Governance and World Order in the Twenty-First Century, Profile Books Ltd, Great Britain 2005.

22. Zbigniew Brzezinski, L’ultima chance, Salerno editrice, Roma 2008, p. 150.

del.icio.us

del.icio.us

Digg

Digg

Historique de la crise financière des subprimes

Historique de la crise financière des subprimes

Depuis le mois d’août 2007 la crise financière n’en finit pas de faire des ravages jusqu’à se transmettre désormais à l’économie réelle et menacer la planète d’une grave dépression. On reste toutefois surpris de voir que parmi nos élites aucune analyse des causes profondes à l’origine de la crise n’ait été ni produite, ni même entamée. Certes, afin d’éviter la déflagration totale du système, des solutions ont été apportées dans la précipitation - consistant d’ailleurs essentiellement à émettre des chèques en bois - mais aucune d’entre elles ne se révèle en mesure de corriger durablement le grand chaos désormais installer au cœur de l’économie monde, un chaos qui ne cesse de s’amplifier et de se propager. Refusant de reconnaitre les apories du modèle dont elle tire sa richesse, l’hyperclasse mondiale en a perdu tout simplement le contrôle. Son pouvoir consiste donc désormais à faire croire, coût d’annonce médiatique après coût d’annonce médiatique, qu’elle est en mesure de relancer l’économie grâce à des milliers de milliards virtuels cachés dans son chapeau et dont elle ne dispose pas dans la réalité.

Depuis le mois d’août 2007 la crise financière n’en finit pas de faire des ravages jusqu’à se transmettre désormais à l’économie réelle et menacer la planète d’une grave dépression. On reste toutefois surpris de voir que parmi nos élites aucune analyse des causes profondes à l’origine de la crise n’ait été ni produite, ni même entamée. Certes, afin d’éviter la déflagration totale du système, des solutions ont été apportées dans la précipitation - consistant d’ailleurs essentiellement à émettre des chèques en bois - mais aucune d’entre elles ne se révèle en mesure de corriger durablement le grand chaos désormais installer au cœur de l’économie monde, un chaos qui ne cesse de s’amplifier et de se propager. Refusant de reconnaitre les apories du modèle dont elle tire sa richesse, l’hyperclasse mondiale en a perdu tout simplement le contrôle. Son pouvoir consiste donc désormais à faire croire, coût d’annonce médiatique après coût d’annonce médiatique, qu’elle est en mesure de relancer l’économie grâce à des milliers de milliards virtuels cachés dans son chapeau et dont elle ne dispose pas dans la réalité.

« Avec plus de 10’000 milliards de francs suisses, les mesures prises – pour le moment – par les différents pouvoirs publics mondiaux pour sauver le système bancaire sont d’une ampleur inconnue jusqu’ici ! Et je dis bien pour le moment. Le président de la Réserve fédérale américaine Ben Bernanke a annoncé le 21 octobre qu’il était pour un deuxième plan plan de relance. Du jamais vu ! (...) Avec le plan de sauvetage suisse de 68 milliards de francs, pour le moment pour la seule UBS, nous avons affaire à des chiffres tout à fait impressionnants puisque cela représente 12% du produit intérieur brut (PIB, la richesse produite) de la Suisse. (...)

« Avec plus de 10’000 milliards de francs suisses, les mesures prises – pour le moment – par les différents pouvoirs publics mondiaux pour sauver le système bancaire sont d’une ampleur inconnue jusqu’ici ! Et je dis bien pour le moment. Le président de la Réserve fédérale américaine Ben Bernanke a annoncé le 21 octobre qu’il était pour un deuxième plan plan de relance. Du jamais vu ! (...) Avec le plan de sauvetage suisse de 68 milliards de francs, pour le moment pour la seule UBS, nous avons affaire à des chiffres tout à fait impressionnants puisque cela représente 12% du produit intérieur brut (PIB, la richesse produite) de la Suisse. (...)

De financiële crisis, en daarmee gepaard het vooruitzicht op een economische recessie, duwde het Europees Pakte inzake Immigratie en Asiel van de Franse president Nicolas Sarkozy naar aanleiding van de EU-top in Brussel nogal zwaar in de verdrukking. Dat hierover dus maar weinig persberichten werden gepubliceerd, zou de vele nationale regeringen nog wel eens goed kunnen uitkomen.

De financiële crisis, en daarmee gepaard het vooruitzicht op een economische recessie, duwde het Europees Pakte inzake Immigratie en Asiel van de Franse president Nicolas Sarkozy naar aanleiding van de EU-top in Brussel nogal zwaar in de verdrukking. Dat hierover dus maar weinig persberichten werden gepubliceerd, zou de vele nationale regeringen nog wel eens goed kunnen uitkomen.

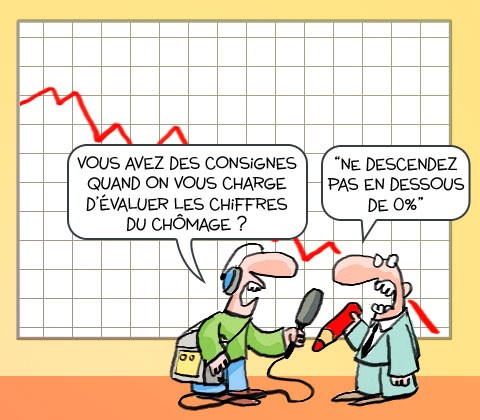

« La tourmente financière mondiale et ses répercussions sur l'économie réelle risquent de créer 20 millions de nouveaux chômeurs dans le monde d'ici à la fin 2009, a prévenu, lundi 20 octobre, le directeur général du Bureau international du travail (BIT), Juan Somavia. Selon des estimations du BIT, "le nombre de chômeurs pourrait passer de 190 millions en 2007 à 210 millions fin 2009", a indiqué M. Somavia lors d'une conférence de presse, ajoutant que ces chiffres pourraient s'aggraver en fonction de l'impact de la crise sur l'économie réelle. "Cela serait la première fois dans l'histoire", a-t-il ajouté, prévenant que ce chiffre pourrait même s'aggraver en fonction de l'impact de la crise sur l'économie réelle.

« La tourmente financière mondiale et ses répercussions sur l'économie réelle risquent de créer 20 millions de nouveaux chômeurs dans le monde d'ici à la fin 2009, a prévenu, lundi 20 octobre, le directeur général du Bureau international du travail (BIT), Juan Somavia. Selon des estimations du BIT, "le nombre de chômeurs pourrait passer de 190 millions en 2007 à 210 millions fin 2009", a indiqué M. Somavia lors d'une conférence de presse, ajoutant que ces chiffres pourraient s'aggraver en fonction de l'impact de la crise sur l'économie réelle. "Cela serait la première fois dans l'histoire", a-t-il ajouté, prévenant que ce chiffre pourrait même s'aggraver en fonction de l'impact de la crise sur l'économie réelle. « Lorsqu'il a déposé à la Chancellerie fédérale, en février dernier, son initiative populaire contre les rémunérations abusives des patrons, Thomas Minder se montrait confiant. Le texte, qui a récolté 118 583 signatures valables, sera toujours d'actualité dans deux ou trois ans, prédisait alors le petit entrepreneur de Schaffhouse : "Il y aura à coup sûr de nouveaux cas de rémunérations abusives dus au manque de pouvoir de contrôle des actionnaires".

« Lorsqu'il a déposé à la Chancellerie fédérale, en février dernier, son initiative populaire contre les rémunérations abusives des patrons, Thomas Minder se montrait confiant. Le texte, qui a récolté 118 583 signatures valables, sera toujours d'actualité dans deux ou trois ans, prédisait alors le petit entrepreneur de Schaffhouse : "Il y aura à coup sûr de nouveaux cas de rémunérations abusives dus au manque de pouvoir de contrôle des actionnaires".