El poder financiero internacional

El 20-N la inmensa mayoría de electores irá a votar olvidándose de lo que ha ocurrido en Italia hace menos de una semana e incluso olvidando lo que ha ocurrido en Grecia, países mediterráneos ambos, como por lo demás el nuestro. En ambos países han gobernado hasta ahora mandatarios elegidos democráticamente en elección directa. Insistimos: hasta ahora. Ha bastado un ataque de “los mercados” para que fueran elegidos nuevos gobernantes… ¡a los que nadie ha elegido! Perdón, sí, han sido elegidos por “los mercados”.

¿Y qué son “los mercados”? Con este eufemismo se conoce a los rectores de los grandes fondos de inversión, a las “300 familias” que “gobiernan el mundo” desde hace tres siglos y medio, al “poder del dinero”, a la alta finanza internacional que, en el fondo, tiene como denominador común y ariete a las llamadas “agencias de ratting” que quitan y ponen “aes” de manera más o menos arbitraria y, a despecho de las situaciones reales.

Estas agencias, por ejemplo, atribuían a la deuda española y a nuestra economía la mejor de las calificaciones cuando se estaba gestando la burbuja inmobiliaria que, cualquier observador provisto de buenas dosis de sentido común podía advertir que iba a estallar antes o después, pero que fue creciendo sin que institución bancaria alguna, ni agencia de “ratting”, dijeran ni mú. Las agencias ratting tienen buena parte de responsabilidad en la actual crisis y son, desde luego, los primeros responsables, la punta de lanza, de eso que se conoce como “ataques de los mercados”.

Las agencias de ratting representan el poder del dinero. Son, de hecho, el poder del dinero. Las agencias de ratting no trabajan para advertir del valor de tal o cual deuda nacional o del valor de las acciones de la banca. Simplemente actúan para ¡poner de rodillas a países enteros al margen de su situación real y de la capacidad de un país! De hecho, la primera condición para reconstruir la normalidad económica es PROHIBIR EN EL SENO DEL TERRITORIO EUROPEO LA ACTIVIDAD DE LAS AGENCIAS DE RATTING, JUZGAR A SUS PROPIETARIOS Y FUNCIONARIOS COMO CRIMINALES DE GUERRA –DE GUERRA ECONÓMICA, QUE SUELE DESEMBOCAR EN GUERRAS CALIENTES- Y ENCERRAR A SUS RESPONSABLES COMO SE ENCIERRA A LOS PERROS RABIOSOS JUSTO ANTES DE SACRIFICARLOS.

Mientras las agencias de ratting actúen libremente en el territorio de la Unión Europea, no habrá paz en los mercados, ni tranquilidad en los hogares. ¡Hay que acabar con ellos como se termina con las ratas: erradicándolas de una vez y para siempre de la sagrada tierra de Europa! ¿Creéis que los “mercados” recuperarán la normalidad mientras los “señores del dinero” no adquieran lo que los gobiernos privatizan? ¿Creéis que habrá alguna libertad que quede libre cuando los “señores del dinero” no tengan ningún contrapeso a su ambición sin límites.

Dicho esto, vale la pena situar nuestro momento histórico.

La ofensiva contra la Europa Mediterránea

Estamos registrando un proceso de ofensiva final de los “señores del dinero” contra Europa. Están atacando a los eslabones más débiles de la cadena capitalista, allí en donde existen los gobiernos más débiles y corruptos: los países mediterráneos. Ahora toca a España.

Es la ofensiva final la que se está desarrollando ante nuestros ojos y ante nuestros cerebros desinformados por empresas periodísticas agónicas, tertulianos profesionales de pocas entendederas que no quieren problemas y economistas liberales que creen que cualquier cosa es buena si viene de “los mercados” (Rodríguez Braun, vamos a ver ¿Por qué se obstina en presentar al neoliberalismo como la única solución y al mercado como el gran mito de nuestro tiempo, cuando en realidad no habrá paz y seguridad entre la mayoría de la población cuando los mercados sean disciplinados y sometidos al poder político –a un poder político “de verdad” y no a la miserable clase política actual, timorata y hueca, incapaz de algo más que no sea una campaña electoral mediocre- y cuando el poder de “los señores del dinero” no sea quebrado.

En las últimas dos semanas, se han producido cambios de gobierno en Gracia y en Italia y estamos en puertas de que se produzca otro más en España. En Grecia, Lukas Papademos es el nuevo primer ministro y en Italia, Mario Monti ha sustituido a Berlusconi. Para colmo, Mario Draghi, estos mismos días ha sido nombrado nuevo director del Banco Central Europeo. Algunos medios han destacado que los tres individuos responden a las mismas características hasta el punto de que resulta increíble que los tres hayan ascendido con una diferencia de menos de un mes.

¿Qué tienen en común? Primero: que han formado sus criterios profesionales en los EEUU al servicio de “los señores del dinero” apalancados tras organismo internacionales (FMI y Banco Mundial). Segundo: los tres han sido funcionarios de una banca de inversión, Goldman&Sachs. Draghi es economista por el MIT y entre 2002 y 2006 fue vicepresidente para Europa de Goldman&Sachs, que como banco ha difundido productos tóxicos derivados de las subprimes (por ahí empezó la actual crisis) norteamericanas: y resulta imposible pensar que esa negligencia fue involuntaria. Goldman&Sachs, para colmo estuvo en el origen de la crisis griega: ocultó los desfases contables que disminuían el importe de la deuda soberana griega… recibiendo por ello, en pago al falseamiento de datos ¡300 millones de dólares! Del gobierno griego conservador. Esta es la solvencia moral de los tres nuevos “validos” de Goldman&Sachs que están al frente de dos países y del BCE… Por lo demás, el nuevo primer ministro griego colaboró en el enmascaramiento del valor real de la deuda griega realizado por Goldman&Schas. Por su parte, el sustituto de Berlusconi fue consejero internacional del banco-agencia en 2005.

El significado de un cambio histórico de gobernantes

¿Qué representa el ascenso de estos técnicos a puestos de relevancia política? Muy sencillo: representa que en Grecia e Italia, el “poder económico de la alta finanza internacional” ha tomado el control de los organismos de poder político, sustituyendo definitivamente a la clase política convencional en los resortes clave del poder.

Por mucho que Berlusconi haya podido parecernos a muchos lo que en Italia se llama “un coglione”, lo cierto es que a ese “coglione” lo votó el electorado. Y, por mucho que Papandreu fuera un socialista que hizo muy poco por disciplinar a la sociedad griega y desterrar la corrupción que está anidada en todo el país como en lugar alguno de Europa, lo cierto es que también subió al poder a través de unas elecciones más o menos democráticas. Los que hoy gobiernan, en cambio, nunca han pasado por las urnas. Si Berlusconi y Papandreu temían a los “señores del dinero” y actuaban a remolque de sus exigencias, Draghi, Papademos y Monti han trabajado siempre para esos mismos “señores del dinero”.

Se ha producido, casi sin darnos cuenta, una USURPACIÓN DEL PODER POLÍTICO POR PARTE DEL PODER ECONÓMICO INTERNACIONAL. Es fácil suponer lo que va a ocurrir a partir de ahora: todas aquellas propiedades de los Estados afectados serán privatizados y en la privatización se harán grandes negocios que beneficiarán a los “señores del dinero”. Pagar la deuda hará que las clases medias, acogotadas a impuestos, se encierren en sí mismas y, ante la posibilidad de perderlo todo, o de sobrevivir en la precariedad, optarán por esto último. Los “señores del dinero”, la “alta finanza internacional”, habrán tomado definitivamente el control de la Europa Mediterránea.

Ahora España…

A partir de todos estos datos, se entiende mejor lo que está ocurriendo ahora mismo con la deuda española y por qué ha superado los 500 puntos de diferencial con Alemania. Se trata de un aviso para Rajoy: “o pasas por el aro y privatizas todo lo privatizable, exprimiendo a la sociedad para pagar la deuda a la voz de ya y con los intereses más altos, o bien tienes por delante el caos”, que es lo mismo como decir: “Aunque tu seas un político de cartoné y te falten redaños para enfrentarte a los “señores del dinero”, te vamos a exigir que pongas a un ministro de economía que “de los nuestros” y del que estemos seguros que nos va a servir como un perro fiel. Queremos un ministro de economía que no sea uno de tus hombres de confianza… sino que sea de nuestro gusto”.

¿Quién será ese individuo que se le impondrá a Rajoy como ministro de economía, perdón, como “ministro plenipotenciario de los señores del dinero”?

Su perfil es simple: será un economista con experiencia en el FMI y en el Banco Mundial, habrá trabajado como funcionario de algunos de los grandes bancos de inversión o de alguna agencia de ratting y su carrera no estará ligado tanto a un país como a una institución financiera. Pongan nombres, porque de lo que no cabe la menor duda es que el próximo ministro de economía va a ser el verdadero poder en España, va a mandar mucho más que Rajoy aunque éste sea el Tancredo de los próximos años. Y eso no es bueno para España, no es bueno para nuestro pueblo, ni siquiera es bueno para nuestra economía. Así que estar atentos porque nos jugamos que la política sea vencida por la economía y que esto suponga también una merma a nuestras libertades. Para salir del entuerto, desde luego, la actual clase política, corrupta y corruptora, timorata y compuesta por vientres agradecidos, no tiene nada que decir: hay que renovarla, superarla y sustituirla.

© Ernesto Milá – infokrisis – http://infokrisis.blogia.com –

del.icio.us

del.icio.us

Digg

Digg

Par Marc Rousset

Par Marc Rousset

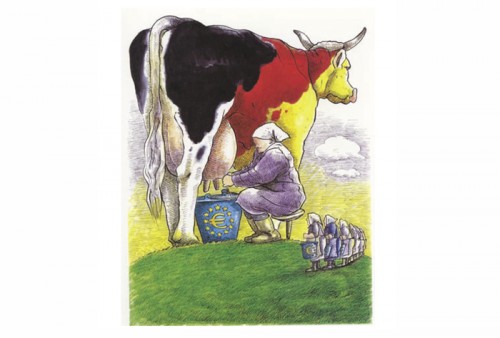

À titre personnel, j’ai toujours été et suis toujours un grand défenseur de l’euro, mais… pour faire l’euro avec les Allemands… faut-il encore être sérieux ! Or les Français avec leurs rêveries socialistes et syndicalistes, les trente-cinq heures, la retraite à soixante ans, leurs deux millions de fonctionnaires en trop par rapport à l’Allemagne (coût : cent vingt milliards d’euros par an) dont personne ne parle, l’immigration extra-européenne folle et inconsciente dont tout le monde parle, mais dont presque personne ne met sur la table le coût astronomique de soixante-dix milliards d’euros par an, ne sont malheureusement plus un peuple sérieux ! De Gaulle l’avait laissé entendre, même s’il avait réservé l’appellation « peu sérieux » pour le Brésil qui est à la France ce que la France représente pour l’imaginaire allemand. Faut-il aussi rappeler que l’Allemagne connaît un endettement légèrement inférieur à la France alors qu’elle a supporté le coût monstrueux de la réunification. Le seul moment depuis 1945 où les Allemands, à juste titre, ont eu de la considération pour la France, ce fut sous le Général de Gaulle. Même le terme de « Bömbchen » (« petite bombe ») employé par certains hommes politiques allemands pour caractériser l’effort nucléaire de défense français, était en fait un signe de jalousie…

À titre personnel, j’ai toujours été et suis toujours un grand défenseur de l’euro, mais… pour faire l’euro avec les Allemands… faut-il encore être sérieux ! Or les Français avec leurs rêveries socialistes et syndicalistes, les trente-cinq heures, la retraite à soixante ans, leurs deux millions de fonctionnaires en trop par rapport à l’Allemagne (coût : cent vingt milliards d’euros par an) dont personne ne parle, l’immigration extra-européenne folle et inconsciente dont tout le monde parle, mais dont presque personne ne met sur la table le coût astronomique de soixante-dix milliards d’euros par an, ne sont malheureusement plus un peuple sérieux ! De Gaulle l’avait laissé entendre, même s’il avait réservé l’appellation « peu sérieux » pour le Brésil qui est à la France ce que la France représente pour l’imaginaire allemand. Faut-il aussi rappeler que l’Allemagne connaît un endettement légèrement inférieur à la France alors qu’elle a supporté le coût monstrueux de la réunification. Le seul moment depuis 1945 où les Allemands, à juste titre, ont eu de la considération pour la France, ce fut sous le Général de Gaulle. Même le terme de « Bömbchen » (« petite bombe ») employé par certains hommes politiques allemands pour caractériser l’effort nucléaire de défense français, était en fait un signe de jalousie…

Au cours de ces dernières semaines, les rapports se sont accumulés pour signaler que la France aussi commence à ressentir les problèmes. De nombreuses banques françaises s’étaient trop massivement couvertes par des emprunts grecs à intérêts élevés, qui viennent de perdre plus de la moitié de leur valeur. La nécessité de les amortir se fait cruellement sentir mais le gouvernement français a expliqué déjà à plusieurs reprises qu’en cas de nécessité il contribuerait à l’amortissement de tous les instituts en difficulté, ce qui grève lourdement la solvabilité de la France.

Au cours de ces dernières semaines, les rapports se sont accumulés pour signaler que la France aussi commence à ressentir les problèmes. De nombreuses banques françaises s’étaient trop massivement couvertes par des emprunts grecs à intérêts élevés, qui viennent de perdre plus de la moitié de leur valeur. La nécessité de les amortir se fait cruellement sentir mais le gouvernement français a expliqué déjà à plusieurs reprises qu’en cas de nécessité il contribuerait à l’amortissement de tous les instituts en difficulté, ce qui grève lourdement la solvabilité de la France.

Chers amis,

Chers amis,

1.JPG)

L’Allemagne serait, en partie, à l’origine de l’envolée des taux d’intérêt sur les obligations portugaises et espagnoles de ces derniers jours. En cause, les récentes déclarations d’Angela Merkel sur l’éventualité de faire participer les créanciers privés en cas de restructuration de la dette publique de certains pays de la zone euro.

L’Allemagne serait, en partie, à l’origine de l’envolée des taux d’intérêt sur les obligations portugaises et espagnoles de ces derniers jours. En cause, les récentes déclarations d’Angela Merkel sur l’éventualité de faire participer les créanciers privés en cas de restructuration de la dette publique de certains pays de la zone euro.

Das bedeutet, dass die US-Regierung die Investoren – vor allem ausländische Zentralbanken wie die japanische und chinesische – davon überzeugen muss, in nie dagewesener Höhe neue US-Staatspapiere zu kaufen, und das zu einem Zeitpunkt, an dem diese Länder bereits an der Stabilität des Dollars zu zweifeln beginnen. Nur wegen der Griechenland-Krise und der inszenierten Panik über die Zukunft des Euro konnte eine volle Dollar-Krise bisher abgewendet werden. Derzeit kann niemand sagen, wie lange dies noch möglich sein wird. Klar ist hingegen: Ohne eine wie auch immer geartete neue Kriegssituation lässt sich die Stabilität des Dollar nicht aufrecht erhalten.

Das bedeutet, dass die US-Regierung die Investoren – vor allem ausländische Zentralbanken wie die japanische und chinesische – davon überzeugen muss, in nie dagewesener Höhe neue US-Staatspapiere zu kaufen, und das zu einem Zeitpunkt, an dem diese Länder bereits an der Stabilität des Dollars zu zweifeln beginnen. Nur wegen der Griechenland-Krise und der inszenierten Panik über die Zukunft des Euro konnte eine volle Dollar-Krise bisher abgewendet werden. Derzeit kann niemand sagen, wie lange dies noch möglich sein wird. Klar ist hingegen: Ohne eine wie auch immer geartete neue Kriegssituation lässt sich die Stabilität des Dollar nicht aufrecht erhalten. De euro heeft de nationale markten vernietigd, daar is iedereen het over eens. Maar dat is niet erg, want we hebben de Europese Unie als goederenmarkt. En doordat de goederen- en de geldmarkt niet overeen komen, kan er dus met regionale markten gespeculeerd worden. Voor de macro-economische fanaten onder ons: het Mundell-Fleming model van de Onheilige Drievuldigheid wordt weggegooid, want enkel het IS-LM model is interessant, dat werkt alleen als je geen rekening moet houden met de duivelse balance of payments.

De euro heeft de nationale markten vernietigd, daar is iedereen het over eens. Maar dat is niet erg, want we hebben de Europese Unie als goederenmarkt. En doordat de goederen- en de geldmarkt niet overeen komen, kan er dus met regionale markten gespeculeerd worden. Voor de macro-economische fanaten onder ons: het Mundell-Fleming model van de Onheilige Drievuldigheid wordt weggegooid, want enkel het IS-LM model is interessant, dat werkt alleen als je geen rekening moet houden met de duivelse balance of payments.