La stratégie globale derrière les droits de douane américains selon Stephen Miran

Par Domenico Moro

Source: https://comedonchisciotte.org/la-strategia-globale-dietro...

Les droits de douane marquent le deuxième mandat de Donald Trump. Cependant, le président américain affiche une attitude hésitante en matière de droits de douane, menaçant de les augmenter ou de les suspendre, puis à nouveau de les augmenter ou de les diminuer.

Si nous voulons comprendre les causes profondes des droits de douane et du comportement hésitant de Trump, nous devons nous détacher du contingent et essayer de comprendre quelle est la stratégie globale.

À cet égard, nous devons nous référer à Stephen Miran, qui est le stratège de la politique douanière et qui est actuellement président du Council of Economic Advisor, un organisme interne au Bureau exécutif du président des États-Unis, dont la tâche est de conseiller le président sur les questions économiques. Au cours du premier mandat de Trump, Miran a été conseiller principal au ministère du Trésor, puis stratège principal chez Hudson Bay Capital Management, un grand investisseur institutionnel au sein du Trump Media & Technology Group, qui gère également la plateforme Truth Social.

Nous devons notamment nous référer à un texte de Miran qui constitue le manifeste de la politique douanière, A User's Guide to Restructuring the Global Trading System (Guide de l'utilisateur pour la restructuration du système commercial mondial), publié par Hudson Bay en novembre 2024, parallèlement à la victoire de Trump.

Introduction

Commençons donc par voir ce que dit ce texte. Miran commence par attribuer à la surévaluation du dollar la raison du déficit commercial extérieur et du déclin de l'industrie manufacturière américaine. Miran se propose d'identifier les outils permettant de remédier à ces problèmes. L'outil unilatéral le plus important est celui des droits de douane qui, contrairement à l'opinion courante, n'augmentent pas nécessairement l'inflation. En effet, lorsque les droits de douane ont été augmentés en 2018-2019, pendant le premier mandat de Trump, il n'y a pas eu d'augmentation notable de l'inflation, notamment parce que les droits de douane ont été compensés par le renforcement du dollar.

Un autre instrument consiste à abandonner la politique du dollar fort. La surévaluation du dollar a, d'une part, créé des déficits commerciaux de plus en plus importants et, d'autre part, pénalisé l'industrie manufacturière américaine au profit du secteur financier. Cela ne signifie toutefois pas qu'il faille abandonner le rôle du dollar comme monnaie de réserve, mais qu'il faut trouver des moyens de conserver aux États-Unis une partie des avantages que les autres pays tirent de la fourniture de réserves. Au partage des coûts liés à la fourniture des actifs de réserve s'ajoute celui des coûts du parapluie de sécurité que les États-Unis fournissent à leurs alliés.

Les bases théoriques

Miran établit un lien entre le déclin de l'industrie manufacturière américaine, dû à la surévaluation du dollar, et la dégradation des communautés où existaient auparavant des centres industriels. À la suite de la désindustrialisation, de nombreuses personnes deviennent dépendantes de l'aide sociale et de la drogue ou sont contraintes de se déplacer vers des régions plus prospères. Au départ, on estimait à 2 millions le nombre d'emplois perdus, mais de nombreux emplois qui, bien que n'étant pas liés à l'industrie manufacturière, dépendaient de celle-ci ont également été supprimés. La perte de l'industrie manufacturière a également un impact sur la sécurité des États-Unis, souligne Miran, car ce secteur est nécessaire pour contrer l'essor non seulement économique mais aussi militaire de la Chine et de la Russie : « Si vous n'avez pas de chaînes de production pour fabriquer des armes et des systèmes de défense, vous n'avez pas non plus de sécurité nationale. Comme l'a déclaré le président Trump : « Si vous n'avez pas d'acier, vous n'avez pas de pays » (1).

Mais, se demande Miran, pourquoi le dollar ne se déprécie-t-il pas en présence de déficits commerciaux importants, permettant ainsi de rééquilibrer la balance commerciale ? Normalement, les devises devraient s'adapter à long terme à la balance commerciale: si un pays enregistre un déficit commercial prolongé, sa devise se déprécie, ce qui entraîne une augmentation des exportations et une diminution des importations, afin de rééquilibrer la balance commerciale. Un autre aspect important est la notion d'équilibre financier. Selon cette conception, les devises s'ajustent jusqu'à inciter les investisseurs à détenir des actifs libellés dans différentes devises.

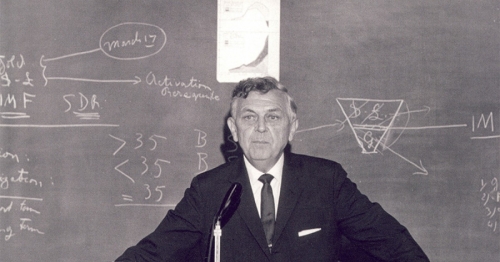

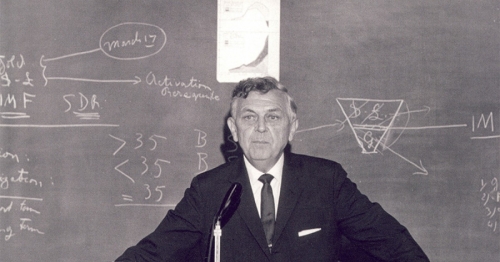

Ces mécanismes ne fonctionnent toutefois pas si la monnaie nationale est une monnaie de réserve, comme c'est le cas du dollar. Étant donné que les États-Unis fournissent des actifs de réserve au monde entier, la demande de dollars et de titres d'État américains (UST) ne dépend ni de la balance commerciale ni de l'optimisation des gains financiers. Ces actifs sont détenus à l'échelle mondiale davantage pour des raisons politiques que pour optimiser les gains. Comme l'a déclaré l'économiste belge Robert Triffin (photo), les actifs de réserve sont une fonction du commerce et de l'épargne mondiale, et non de la balance commerciale ou des rendements des titres du pays qui détient la monnaie mondiale.

Les États-Unis supportent donc ce déficit non pas parce qu'ils importent trop, mais parce qu'ils doivent exporter des UST afin de fournir des actifs de réserve et de faciliter la croissance mondiale. Plus le PIB américain diminue par rapport au PIB mondial, plus le déficit est difficile à soutenir. Toujours selon Triffin, il arrive un moment où le déséquilibre économique devient si important qu'il menace le statut de monnaie de réserve internationale. Cependant, malgré la réduction de leur part dans le PIB mondial de 40 % dans les années 1960 à 26 % aujourd'hui, les États-Unis sont encore loin de ce danger, car il n'existe aucune alternative au dollar, ni le yuan renminbi chinois, qui ne répond pas aux critères requis d'une monnaie internationale, tels que la convertibilité totale, ni l'euro, étant donné que l'économie de la zone euro s'est davantage contractée que celle des États-Unis au cours des dernières décennies.

Face au relatif recul de l'économie américaine, la structure actuelle des droits de douane américains – 3 % en moyenne, contre 5 % pour l'UE et 10 % pour la Chine – semble adaptée aux caractéristiques d'une époque très différente de la nôtre, où les États-Unis devaient assumer la charge de relancer l'économie européenne et japonaise après la guerre et de créer des alliances contre l'URSS.

Miran identifie alors les conséquences d'être une nation détentrice d'actifs de réserve.

La possibilité d'emprunter à bon marché. En réalité, les États-Unis n'empruntent pas nécessairement moins cher que les autres pays, mais ils peuvent emprunter davantage sans que les taux d'intérêt augmentent.

Une monnaie plus forte. La demande de réserves fait monter le dollar bien plus haut qu'il ne le devrait selon la balance commerciale, ce qui le surévalue. Cela se produit surtout en période de crise, car les investissements en dollars sont les plus « sûrs ». C'est pourquoi l'emploi dans le secteur manufacturier baisse considérablement aux États-Unis pendant une récession, sans qu'il soit possible de le récupérer pendant la phase de reprise.

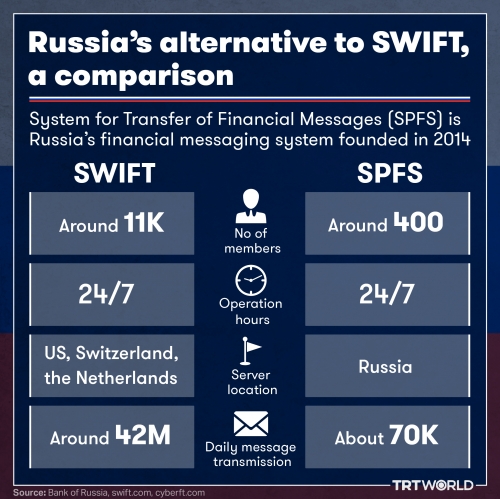

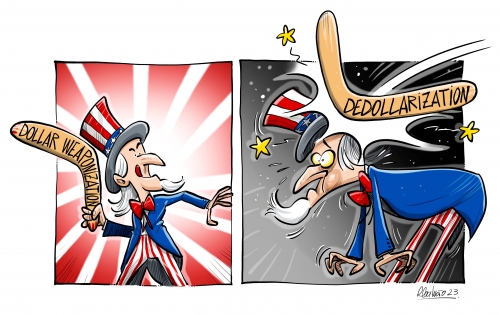

Extraterritorialité financière. Le fait de disposer d'une monnaie de réserve permet aux États-Unis d'exercer leur volonté en matière de politique étrangère et de sécurité en utilisant leur puissance financière plutôt que leur puissance physique. En effet, les sanctions que les États-Unis imposent dans le monde entier grâce à leur statut de détenteur de la monnaie de réserve constituent une forme moderne de blocus naval.

Ainsi, le statut de monnaie de réserve n'offre qu'un faible avantage en termes de coût des emprunts et un inconvénient majeur, à savoir la surévaluation du dollar qui érode la compétitivité des produits américains, compensé en partie toutefois par l'avantage géopolitique que représente la possibilité d'imposer des sanctions. Mais en échange de leur statut de monnaie mondiale, les États-Unis fournissent aux démocraties libérales, outre un vaste marché pour leurs exportations manufacturières, un autre service, celui d'un parapluie défensif. Les déficits commerciaux et la défense sont donc liés par la monnaie. Cette situation devient plus lourde pour les États-Unis, car à mesure que leur poids relatif dans l'économie mondiale diminue, le déficit courant augmente et la capacité de produire des équipements militaires diminue. Pour toutes ces raisons, selon Miran, il existe aux États-Unis un consensus croissant en faveur d'un changement des relations qui les lient au reste du monde.

Si les États-Unis veulent changer le statu quo, ils doivent trouver des solutions. En général, les solutions unilatérales sont plus susceptibles d'avoir des effets indésirables, tels que la volatilité des marchés. Les solutions multilatérales sont, en revanche, très difficiles, voire impossibles à mettre en œuvre, même si elles contribuent à réduire la volatilité en impliquant les pays étrangers dans les décisions. Le dollar est une monnaie de réserve non seulement parce qu'il offre stabilité, liquidité, ampleur du marché et primauté du droit, mais aussi parce que les États-Unis peuvent projeter leur puissance physique dans le monde entier, façonnant et défendant l'ordre mondial. Le lien entre le statut de monnaie de réserve et la sécurité nationale est une histoire de longue date.

Selon Miran, les droits de douane et les politiques monétaires permettent d'améliorer la compétitivité de l'industrie manufacturière en réaffectant la production et les emplois aux États-Unis. Les droits de douane ne visent pas à réinternaliser les secteurs dans lesquels d'autres pays – par exemple le Bangladesh dans le textile – ont un avantage comparatif, mais à préserver l'avantage concurrentiel des États-Unis dans les productions à forte valeur ajoutée. En outre, étant donné que les politiques commerciales et de sécurité sont étroitement liées, les droits de douane auront tendance à défendre les installations industrielles nécessaires à la sécurité nationale, dont la portée doit être comprise au sens large, incluant par exemple des produits tels que les semi-conducteurs et les médicaments.

L'objectif n'est pas d'éliminer le statut de monnaie de réserve du dollar, que Trump a menacé de droits de douane élevés pour les pays qui l'abandonneraient, mais de partager avec ses alliés le poids de la fourniture d'actifs de réserve et du parapluie de défense.

Les droits de douane

Miran pose d'abord la question de la mesure dans laquelle les droits de douane sont compensés par l'appréciation de la monnaie. Si le taux de change et les droits de douane se compensent presque entièrement, les droits de douane n'entraînent aucune augmentation de l'inflation, mais il n'y a pas de rééquilibrage commercial. À l'inverse, si le taux de change ne compense pas les droits de douane, les importations du pays soumis aux droits deviennent plus chères et, par conséquent, il y aura un certain rééquilibrage des flux commerciaux, mais aussi des prix plus élevés. Le choix se pose donc entre une faible inflation et un rééquilibrage commercial. Le seul aspect qui ne change pas dans les deux cas est que les droits de douane génèrent d'importantes recettes fiscales.

L'histoire récente, comme celle des droits de douane imposés à la Chine par la première administration Trump, montre, selon Miran, qu'il n'y a pas d'augmentation notable de l'inflation, puisque le yuan renminbi s'est alors déprécié de 13,7 % par rapport au dollar, compensant ainsi une grande partie de l'augmentation des droits de douane à 17,9 %. Si la compensation monétaire n'est pas mise en œuvre, les prix augmenteront à la suite des droits de douane et les consommateurs en supporteront le poids. Toutefois, avec le temps, les prix élevés inciteront à une reconfiguration des chaînes d'approvisionnement, les producteurs américains amélioreront leur compétitivité en vendant davantage sur le marché intérieur et les importateurs seront incités à trouver des alternatives aux produits importés soumis à des droits de douane.

La situation du marché financier est différente de celle du marché des marchandises. Si la compensation monétaire réduit la volatilité des prix à la consommation, elle peut entraîner une plus grande volatilité sur les marchés financiers, du moins à court terme. Toutefois, Miran souligne : « Ce qui importe, c'est de savoir si les droits de douane ont un effet durable, car, comme tout investisseur le sait, les réactions initiales du marché s'annulent souvent et s'inversent avec le temps» (2).

La variable financière la plus puissante pour expliquer les variations monétaires sur les marchés financiers est l'écart entre les taux d'intérêt. Pendant la période de guerre commerciale, l'avantage des rendements des obligations d'État américaines a diminué, passant d'environ 2 % en janvier 2018 à environ 1,5 % au moment de l'armistice dans la guerre commerciale en septembre 2019, malgré la hausse des taux par la Réserve fédérale américaine en 2018. La baisse des rendements peut rendre plus difficile l'appréciation du dollar et, par conséquent, ne pas compenser la hausse des droits de douane. Toutefois, Miran estime que la compensation monétaire se produira lors de la prochaine série de droits de douane.

Miran se concentre désormais sur les modalités de mise en œuvre des droits de douane. Une augmentation forte et soudaine des droits de douane peut accroître la volatilité des marchés. Mais dès le premier mandat de Trump, l'introduction des droits de douane s'est faite progressivement : « Les droits de douane étant un outil de négociation, le président s'est montré versatile dans leur mise en œuvre – l'incertitude quant à leur application, leur date et leur ampleur renforce le pouvoir de négociation en créant la peur et le doute» (3). Une telle approche progressive aidera les entreprises à redéfinir leurs chaînes d'approvisionnement, facilitant ainsi le transfert de la production hors de Chine.

Un autre aspect important de la mise en œuvre des droits de douane au cours du second mandat de Trump serait la segmentation des différents pays en plusieurs groupes soumis à des droits de douane différents en fonction de leurs relations avec les États-Unis, notamment en matière de défense. En effet, « les pays qui veulent rester sous le parapluie de sécurité doivent également rester sous le parapluie du commerce équitable. Un tel instrument peut être utilisé pour faire pression sur d'autres nations afin qu'elles se joignent à nos droits de douane contre la Chine, créant ainsi une approche multilatérale des droits de douane » (4). De cette manière, en créant un mur douanier mondial autour de la Chine, la pression sur cette dernière pour qu'elle réforme son système économique s'accentuera.

Il y a également la question du rapport entre les droits de douane et la fiscalité. Selon Miran, la réduction des impôts, par exemple sur le travail, est un moyen de générer des investissements et des emplois aux États-Unis, surtout si elle est financée par des droits de douane sur les importations étrangères. Les conséquences économiques d'une augmentation des droits de douane pourraient être moins problématiques qu'une augmentation des impôts sur le revenu et le capital. Le fait que les droits de douane augmentent d'abord le bien-être avant de le diminuer implique l'existence d'un taux de droits de douane « optimal », au niveau duquel un pays a obtenu tous les avantages possibles et où un droit plus élevé réduit le bien-être. Selon Miran, le droit optimal pour les États-Unis est de 20 %. Une autre question est celle des éventuelles représailles des pays auxquels les États-Unis imposent des droits de douane, qui peuvent conduire à une escalade bien au-delà des droits optimaux. Cependant, les États-Unis, qui sont de loin la plus grande source de demande mondiale et disposent d'un marché des capitaux solide, peuvent résister à une escalade plus que la Chine.

Un autre moyen de dissuader les représailles douanières est la menace de rendre moins contraignantes les obligations de défense mutuelle, en ne garantissant plus le parapluie nucléaire américain. Par exemple, si l'Europe impose des contre-droits de douane sur les importations en provenance des États-Unis, mais augmente en même temps ses dépenses militaires, cela permet aux États-Unis d'alléger le fardeau de la sécurité mondiale et « de se concentrer davantage sur la Chine, qui est de loin la plus grande menace pour l'économie et la sécurité nationale américaine que ne l'est la Russie, tout en générant des recettes » (5).

Quoi qu'il en soit, les droits de douane sont un moyen d'augmenter les impôts des étrangers afin de maintenir ceux des Américains à un niveau bas et d'éviter que la prolongation de la réduction des impôts sur le revenu ne se traduise par une nouvelle dette publique.

Les devises

Outre les droits de douane, la surévaluation du dollar peut être contrée par une réévaluation des devises des partenaires commerciaux. Les politiques monétaires posent toutefois le problème de rendre les actifs en dollars moins attractifs aux yeux des investisseurs étrangers. Une dévaluation du dollar pourrait provoquer une fuite massive des capitaux hors du marché des obligations d'État américaines, ce qui entraînerait une hausse des rendements à long terme. Cela aurait des répercussions négatives sur plusieurs secteurs de l'économie, à commencer par la construction.

Ce risque augmenterait si l'inflation restait élevée et si la banque centrale américaine (Fed) décidait de relever ses taux d'intérêt. C'est pourquoi il sera important pour l'administration Trump de coordonner sa politique monétaire avec une politique réglementaire et énergétique déflationniste. En outre, une part importante des ventes des entreprises du S&P 500 est réalisée à l'étranger, et ces ventes ont plus de valeur lorsque le dollar se déprécie.

Historiquement, les accords monétaires multilatéraux ont été le principal moyen de guider les changements intentionnels du taux de change du dollar. L'un d'entre eux était l'accord du Plaza en 1985, lorsque les États-Unis, en accord avec la France, le Royaume-Uni, l'Allemagne de l'Ouest et le Japon, ont coordonné l'affaiblissement du dollar. Aujourd'hui, les devises les plus importantes, outre le dollar, sont l'euro et le yuan chinois, mais il y a peu de raisons de s'attendre à ce que l'Europe et la Chine acceptent de renforcer leurs devises. Selon Miran, il est possible que l'Europe et la Chine deviennent plus malléables après une série de droits de douane punitifs et acceptent une forme d'accord monétaire en échange d'une réduction des droits de douane. Miran propose d'appeler un tel accord « accord Mar-a-Lago », du nom de la résidence de Trump en Floride.

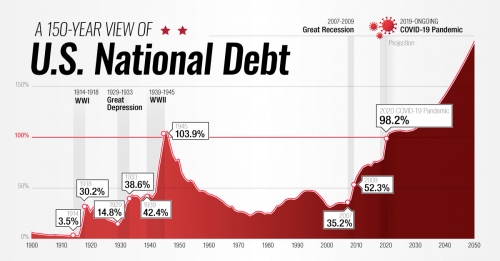

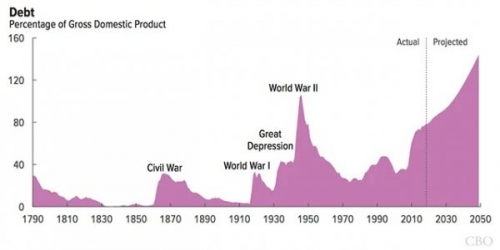

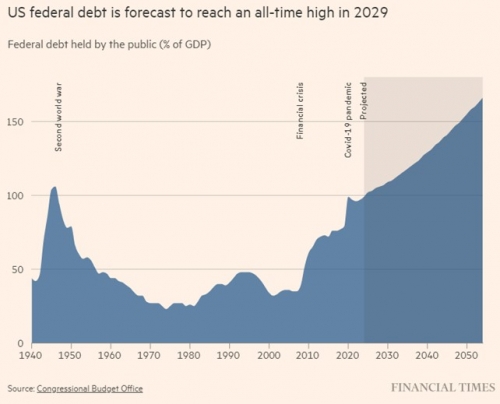

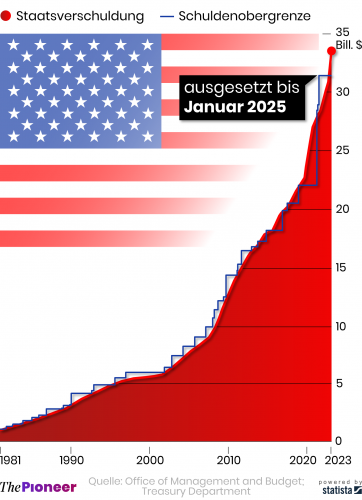

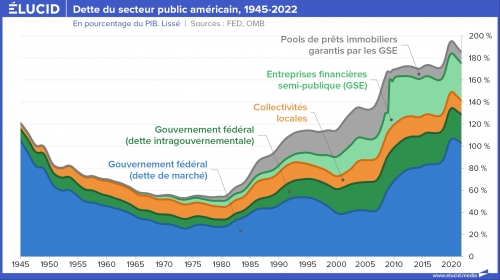

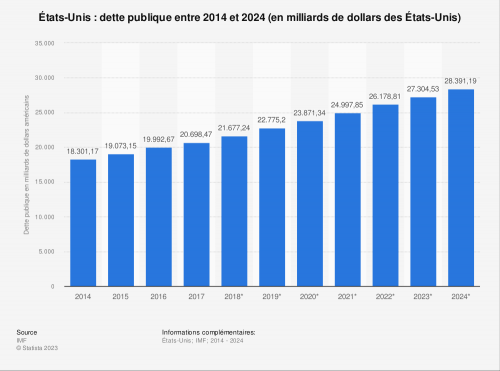

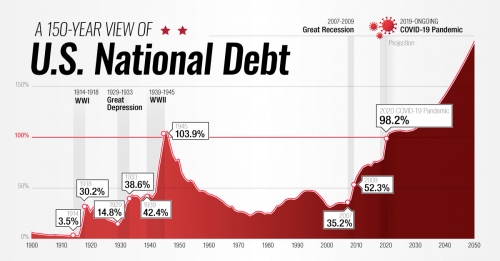

Les différences entre aujourd'hui et 1985 sont toutefois nombreuses. À commencer par l'ampleur de la dette publique américaine, qui était alors de 40 % du PIB et atteint aujourd'hui 120 %, ce qui pose des problèmes plus importants de gestion de la hausse des rendements des obligations d'État. La solution serait de justifier la réduction des taux par la nécessité de financer la fourniture par les États-Unis d'un parapluie de sécurité. De cette manière, les pays partenaires seront incités à échanger leurs UST à court terme contre des UST à cent ans. La durée plus longue contribuera à réduire les rendements et la volatilité du marché financier. Ainsi, un seul accord permet d'atteindre plusieurs objectifs : réduire la valeur du dollar, et donc le déficit commercial, et partager avec les étrangers le coût de la zone de sécurité.

Tout cela fonctionne si les pays partenaires concernés disposent d'actifs en dollars à vendre pour réduire la valeur du dollar. Contrairement à 1985, les réserves d'UST ne sont pas aujourd'hui situées en Europe, mais au Moyen-Orient et en Asie de l'Est, notamment en Chine, au Japon et en Arabie saoudite. Ces pays seraient moins disposés à satisfaire les demandes des États-Unis que les Européens en 1985. Il serait donc préférable que les instruments monétaires soient utilisés après les droits de douane, qui constituent un levier supplémentaire dans les négociations.

Beaucoup à Wall Street pensent qu'il ne peut y avoir d'approche unilatérale de la dévaluation du dollar, car cela nécessiterait une baisse des taux d'intérêt par la Fed, ce qui ne semble pas pouvoir se produire aussi facilement. En réalité, ce n'est pas vrai, car il existe une série d'instruments qui peuvent être utilisés. L'un d'entre eux est l'International Emergency Economic Power Act (IEEPA) de 1977. Si la cause de la surévaluation du dollar est la demande d'actifs de réserve, l'IEEPA peut être utilisée pour la réduire, par exemple au moyen d'une user fee (taxe d'utilisation), en retenant une partie du paiement des intérêts sur ces titres.

Cela pourrait toutefois entraîner une fuite du dollar, des pics des taux d'intérêt et des restrictions au pouvoir d'extraterritorialité. Pour éviter ces problèmes, on peut commencer par une taxe d'utilisation modeste, puis trouver au fil du temps le « juste » niveau et différencier selon les pays, comme cela a déjà été fait avec les droits de douane, en augmentant la taxe d'utilisation pour les adversaires géopolitiques tels que la Chine, par exemple, et enfin s'assurer la coopération volontaire de la Fed. À cet égard, il est essentiel que le « double » mandat de la Fed soit un triple mandat : plein emploi, prix stables et taux d'intérêt modérés à long terme. Ce dernier engagement permet d'intervenir si les taux d'intérêt atteignent un pic en raison de la politique monétaire.

Une autre approche unilatérale consiste à renforcer les devises étrangères en vendant des dollars et en achetant des devises étrangères. Dans ce cas, le risque réside dans l'inflation qui peut être générée par l'émission massive de dollars par la Fed pour acheter des devises étrangères. Dans ce cas, la Fed peut opérer une stérilisation de l'intervention qui soutiendra le dollar et contrera certains effets des ventes. Pour ces raisons, les économistes se sont montrés sceptiques quant à l'utilisation de ce moyen pour intervenir sur la devise. Tout dépendra donc du contexte dans lequel cette politique sera adoptée : dans un contexte de faible inflation, une stérilisation modérée est envisageable.

Considérations sur le marché et la volatilité

Selon Miran, le président Trump pourra, au cours de son second mandat, se concentrer sur ses objectifs centraux : la réindustrialisation, la revitalisation de l'industrie manufacturière et l'amélioration de la compétitivité internationale. Trump a acquis une expérience discrète en matière de droits de douane au cours de son premier mandat, tandis qu'une intervention sur la politique du dollar serait une nouveauté.

C'est pourquoi, en matière de politique monétaire, il convient d'être plus prudent qu'en matière de politique douanière et d'attendre que l'inflation et le déficit soient faibles afin d'éviter des hausses des taux d'intérêt qui pourraient s'accompagner d'un changement de politique sur le dollar, et surtout d'attendre un changement à la tête de la Fed qui garantisse sa coopération volontaire. Étant donné qu'une faible inflation est nécessaire pour permettre à la Fed de baisser ses taux, il faudra recourir à des politiques structurelles, par le biais de libéralisations de l'offre, de déréglementations et de réductions des prix de l'énergie.

Les approches monétaires unilatérales présentent des risques accrus de volatilité. Sans l'aide de la Fed pour plafonner les rendements et sans la volonté des détenteurs étrangers de bons du Trésor américain de renégocier la durée de la dette, une administration dispose de peu d'options pour stabiliser les rendements.

Pour ces raisons, une approche multilatérale visant à renforcer les monnaies sous-évaluées peut contribuer à contenir la volatilité indésirable. Un accord dans lequel les partenaires commerciaux des États-Unis convertissent leurs réserves en UST à très longue échéance allégerait la pression de refinancement sur le Trésor, améliorerait la viabilité de la dette et renforcerait l'idée que la fourniture d'actifs de réserve et le parapluie de défense sont étroitement liés. De cette manière, le dollar et les rendements à long terme pourraient baisser ensemble.

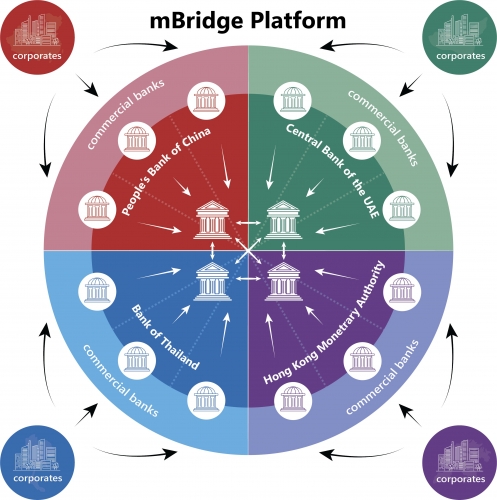

Dans tous les scénarios possibles, il y a des conséquences communes. Premièrement, une distinction claire est établie entre les amis, les ennemis et les neutres. Les amis sont ceux qui se trouvent sous le parapluie sécuritaire et économique, et en partagent les coûts. Ceux qui se trouvent en dehors du parapluie de sécurité se retrouveront également en dehors des accords commerciaux amicaux. Deuxièmement, l'expulsion de pays étrangers de la couverture du parapluie de sécurité américain peut entraîner une augmentation de la perception du danger et, par conséquent, une augmentation des primes de risque pour les actifs de ces pays. Troisièmement, il y aura une augmentation de la volatilité sur les marchés monétaires. Quatrièmement, les efforts pour trouver une alternative au dollar s'intensifieront. À cet égard, Miran est convaincu que les tentatives d'internationalisation du yuan et de création d'une monnaie des BRICS continueront d'échouer, mais qu'il est en revanche possible que l'or et les cryptomonnaies se renforcent.

Les conclusions de Miran

Miran réaffirme que son objectif est de trouver des moyens de remédier au déficit commercial et public tout en évitant les effets secondaires indésirables. L'opinion de Wall Street selon laquelle il n'est pas possible de modifier délibérément la valeur du dollar est fausse. Il existe de nombreux moyens, unilatéraux et multilatéraux, l'important étant de minimiser la volatilité qui en résulte. Quoi qu'il en soit, il est très probable que les droits de douane, qui constituent un important outil de négociation, seront utilisés avant tout autre instrument monétaire. Il est donc probable que le dollar se renforce avant d'inverser sa tendance, si tant est qu'il le fasse. Miran conclut en disant qu'« il existe une voie par laquelle l'administration Trump peut reconfigurer le commerce et les systèmes financiers mondiaux au profit de l'Amérique, mais cette voie est étroite et nécessitera une planification minutieuse, une exécution précise et une attention particulière aux mesures à prendre pour minimiser les conséquences négatives » (6).

Nos conclusions

La lecture du texte de Miran est très intéressante, car elle correspond en grande partie à ce que Trump a fait et dit jusqu'à présent, en expliquant sa logique interne et en la replaçant dans le contexte de la redéfinition des relations entre les États-Unis et le reste du monde, à commencer par leurs alliés. Cela implique, étant donné que les États-Unis sont la première économie mondiale et le premier acheteur mondial, comme Miran l'anticipe déjà dans son titre, une restructuration du système commercial mondial.

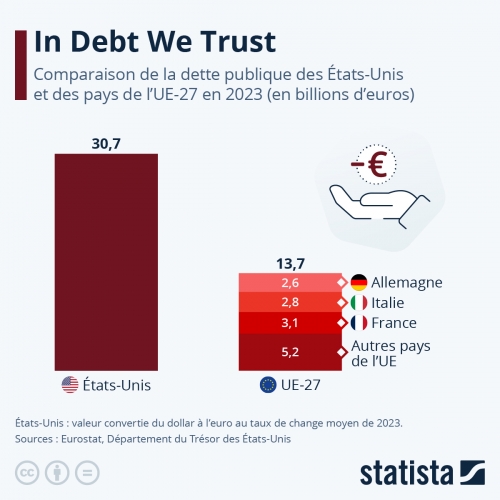

Le plus frappant est que Miran considère le rôle du dollar comme monnaie de réserve internationale et le rôle des États-Unis en tant que puissance militaire garante de l'ordre mondial comme un service que les États-Unis offrent généreusement aux autres pays. Un service qui coûte aux États-Unis la désindustrialisation, un déficit commercial important et une dette fédérale énorme. Les autres pays sont donc des profiteurs, comme l'ont affirmé à plusieurs reprises Trump et son vice-président, J.D. Vance, en référence à l'Europe, qui bénéficierait gratuitement du parapluie de sécurité et du marché américain.

Le fait est cependant que l'interprétation de Miran renverse la réalité effective des choses. La désindustrialisation est avant tout le produit de la logique interne du mode de production capitaliste et, en particulier, de la tendance à la baisse du taux de profit. Les géants américains ont délocalisé une part considérable de leur production à l'étranger, car à l'étranger – au Mexique, en Chine et en Asie de l'Est – les profits étaient plus importants et le coût du travail moins élevé. La surévaluation du dollar a certainement joué un rôle, mais dans une mesure plus limitée que ne le prétend Miran.

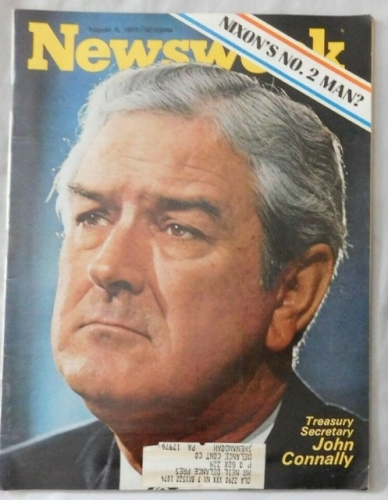

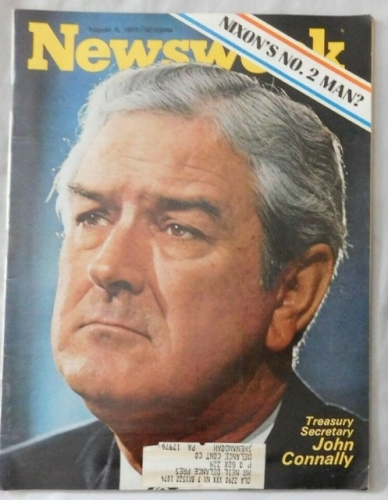

Mais l'aspect le plus important est que le dollar et son rôle de monnaie d'échange commercial et de réserve mondiale ne sont pas un fardeau, mais plutôt le « privilège exorbitant » des États-Unis, comme l'a affirmé l'ancien président français Giscard d'Estaing. C'est ce privilège qui lui a permis de financer sa double dette, commerciale et publique, en imprimant simplement des dollars. Les dépenses militaires colossales servent à imposer de manière coercitive l'hégémonie américaine et le rôle international du dollar. Ce n'est donc pas un hasard si le secrétaire américain au Trésor, John Connally, a déclaré en 1971 que « le dollar est notre monnaie et votre problème », lorsque les États-Unis ont rendu le dollar inconvertible en or, se donnant ainsi la possibilité de s'endetter à leur guise.

Mais l'aspect le plus important est que le dollar et son rôle de monnaie d'échange commercial et de réserve mondiale ne sont pas un fardeau, mais plutôt le « privilège exorbitant » des États-Unis, comme l'a affirmé l'ancien président français Giscard d'Estaing. C'est ce privilège qui lui a permis de financer sa double dette, commerciale et publique, en imprimant simplement des dollars. Les dépenses militaires colossales servent à imposer de manière coercitive l'hégémonie américaine et le rôle international du dollar. Ce n'est donc pas un hasard si le secrétaire américain au Trésor, John Connally, a déclaré en 1971 que « le dollar est notre monnaie et votre problème », lorsque les États-Unis ont rendu le dollar inconvertible en or, se donnant ainsi la possibilité de s'endetter à leur guise.

Mais si le dollar est l'instrument qui permet aux États-Unis de gérer leur double dette, quelle est la raison de l'introduction de droits de douane élevés et de politiques visant à dévaluer le dollar ? La raison, toujours selon le raisonnement de Miran, réside dans le fait que ces politiques s'opposent aux délocalisations et favorisent les relocalisations de l'industrie manufacturière. En effet, toujours selon Miran, sans industrie manufacturière, il n'y a pas de sécurité nationale, surtout si celle-ci est entendue au sens large, comme l'autonomie dans les productions stratégiquement importantes, telles que l'acier, les semi-conducteurs et les médicaments. D'ailleurs, la guerre en Ukraine a mis en évidence les graves insuffisances de l'industrie militaire américaine dans l'approvisionnement de Zelensky en armes et en munitions, aggravées par l'aide que les États-Unis ont simultanément offerte à Israël.

Une industrie de l'armement plus forte est nécessaire car – et c'est là l'autre point important du raisonnement de Miran – les rapports de force économiques et politiques ont changé ces dernières années. En particulier, la Chine s'est développée au point de devenir « de loin la plus grande menace pour l'économie et la sécurité nationale des États-Unis, plus encore que la Russie ». Étant donné que la Chine dispose d'une industrie manufacturière très forte et désormais également à la pointe de la technologie, les États-Unis ne peuvent se permettre d'avoir une industrie manufacturière faible et dépassée.

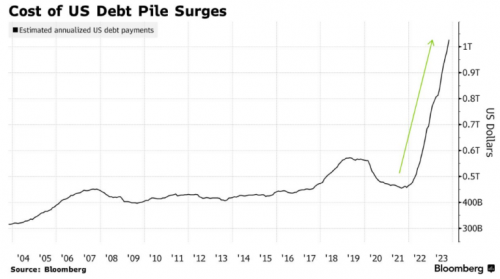

Un autre aspect important est la viabilité de la dette publique américaine et donc le niveau des taux d'intérêt sur les bons du Trésor américain (UST). Comme nous l'avons vu, Miran, toujours dans le but de résoudre le déficit commercial et de relancer l'industrie manufacturière, soutient que le dollar doit être dévalué ou, ce qui revient au même, que les monnaies des principaux partenaires économiques, à commencer par le yuan et l'euro, doivent être réévaluées. Or, le problème est que la dévaluation du dollar rend les investissements en dollars moins attractifs, y compris ceux dans les UST, ce qui fait remonter les rendements. L'optimum pour les États-Unis serait plutôt un dollar dévalué et des taux d'intérêt bas sur la dette publique.

Or, depuis le début de l'année, le dollar s'est déprécié de 13 % par rapport aux principales devises, tandis que les taux d'intérêt sur la dette à 10 ans sont passés de 1,1 % en 2021 à environ 4,3 % en juillet 2025. À cela s'ajoute, sous la présidence Biden, la plus forte augmentation de la dette publique jamais enregistrée, soit 8 500 milliards de dollars supplémentaires. La tendance sous Trump ne semble pas s'inverser, compte tenu de l'ampleur du budget fédéral pour 2026, qui, entre autres raisons, a conduit à la rupture entre Trump et Musk. La hausse des taux et de la dette publique a fait exploser les dépenses nettes d'intérêts : de 658 milliards de dollars en 2023 à 880 milliards en 2024, pour atteindre plus d'un billion prévu en 2025, soit trois fois le niveau de 2020 (7).

Pour ces raisons, Miran souligne à plusieurs reprises la nécessité pour la Fed de respecter un triple mandat, en ajoutant à la pleine emploi et à la stabilité des prix la poursuite de taux d'intérêt modérés à long terme. Ce n'est pas un hasard si, ces derniers mois, Trump a vivement critiqué le président de la Fed, Jerome Powell, pour ne pas avoir baissé les taux d'intérêt. Toujours en lien avec le taux d'intérêt sur la dette fédérale, Miran propose de parvenir à un accord, qu'il appelle l'accord de Mar-a-Lago, avec les partenaires économiques pour une dévaluation concertée du dollar qui prévoit également un passage des UST à court terme à des UST à très long terme, ce qui rendrait le financement de la dette moins coûteux pour les États-Unis.

Revenons donc aux droits de douane qui, selon le raisonnement de Miran, sont avant tout un moyen de négociation pour imposer deux objectifs : dévaluer le dollar et financer la dette publique. Les droits de douane peuvent être instaurés, supprimés ou réduits si les autres pays acceptent les conditions imposées par les États-Unis, telles que l'appréciation de leur monnaie, l'acceptation d'acheter des dettes à très long terme et de réaliser des investissements productifs sur le sol américain. Un autre moyen de négociation important est la menace de retirer le parapluie de sécurité aux pays qui ne respectent pas les conditions imposées par les États-Unis. Miran explique également l'attitude hésitante de Trump en matière de droits de douane par la volonté d'augmenter le pouvoir de négociation, en créant le doute et la peur à travers l'incertitude. En définitive, les droits de douane, les politiques monétaires, le parapluie de sécurité sont autant d'expressions d'une politique de chantage par laquelle les États-Unis tentent de se faire financer par le reste du monde, y compris leurs alliés. Il s'agit d'un comportement parasitaire, basé sur l'accumulation par expropriation et typique de la phase impérialiste du capitalisme.

À ce stade, il est naturel de se demander : les politiques envisagées par Miran seront-elles couronnées de succès ? C'est une question importante, car en cas de succès ou d'échec, le monde auquel nous serons confrontés dans les prochaines décennies pourrait être très différent. Il est toutefois difficile de répondre à cette question aujourd'hui, après seulement six mois d'administration Trump, notamment parce que les variables à prendre en compte sont nombreuses.

Nous pouvons toutefois avancer quelques hypothèses. En ce qui concerne la relocalisation de la production, les choses bougent déjà, puisque les dix premières multinationales pharmaceutiques, face à la perspective de droits de douane élevés, ont annoncé 316 milliards de dollars de nouveaux investissements pour se relocaliser sur le sol américain (8). Un autre exemple à cet égard est celui du Japon qui, en échange d'une réduction des droits de douane à 15 %, a promis 550 milliards de dollars d'investissements aux États-Unis (9). En ce qui concerne le statut du dollar, il est possible que sa part dans les réserves mondiales, actuellement de 57,74 % (10), continue de s'éroder, notamment en raison de l'utilisation abusive qui en a été faite pour infliger des sanctions et de la tactique hésitante de Trump en matière de droits de douane, qui l'ont affaibli. D'autre part, les pays du BRICS ont eux-mêmes reconnu qu'une monnaie commune n'était pas viable, mais ils ont en même temps déclaré vouloir utiliser de plus en plus leurs monnaies nationales comme moyen de transaction commerciale internationale. Cela se produit d'ailleurs déjà depuis le début de la guerre en Ukraine dans les échanges de matières premières énergétiques entre la Russie, d'une part, et la Chine et l'Inde, d'autre part.

Quoi qu'il en soit, comme le soutient Miran, les États-Unis ont peu de marge de manœuvre pour mener des politiques monétaires alternatives si la Fed ne baisse pas ses taux et surtout si, au niveau mondial, les conditions imposées par les États-Unis ne sont pas acceptées. C'est précisément là que réside le principal problème pour les États-Unis. Une grande partie du monde, celle que l'on appelle le « Sud global », ne semble plus disposée à se soumettre à l'Occident et en particulier aux États-Unis. Cela vaut surtout pour la Chine et la Russie, mais aussi pour le Brésil et de nombreux autres pays. La Chine et le Brésil, en particulier, ont réagi avec fermeté lorsque Trump a menacé d'imposer des droits de douane très élevés. L'expansion même des BRICS témoigne de la volonté d'un nombre croissant d'États de trouver des lieux de confrontation et de coopération alternatifs à ceux que les États-Unis et l'Occident collectif ont offerts dans le passé.

La situation est différente pour l'Occident collectif, dont font partie l'Europe occidentale et le Japon. Les pays qui en font partie semblent les plus perméables aux politiques de chantage de Trump et les plus disposés à lui venir en aide, notamment parce qu'ils tirent de nombreux avantages du système économique mondial organisé autour des États-Unis. En témoignent la soumission observée lors du dernier sommet de l'OTAN, où l'Europe a accepté d'augmenter ses dépenses militaires à 5 % du PIB, et la réticence de l'UE à envisager des contre-mesures douanières à l'encontre de Trump, justifiée par le mantra « il faut éviter une guerre commerciale avec les États-Unis ». Une guerre commerciale ou, mieux, une confrontation interimpérialiste, comme on aurait dit autrefois, qui est en réalité déjà en cours. À cet égard, il semble que l'unité de l'Occident soit quelque chose à laquelle Trump accorde une valeur bien inférieure à celle que lui attribue Meloni.

Par Domenico Moro pour ComeDonChisciotte.org

25.07.2025

Domenico Moro s'intéresse à la mondialisation et à l'économie politique internationale. Il est l'auteur de Globalizzazione e decadenza industriale (Mondialisation et déclin industriel) et Nuovo compendio del Capitale (Nouveau compendium du Capital) ; Eurosovranità o democrazia? Perché uscire dall'euro è necessario (Eurosouveraineté ou démocratie ? Pourquoi il est nécessaire de sortir de l'euro), Meltemi, Milan 2020.

NOTES

(1) Stephen Miran, A User's Guide to Restructuring the Global Trading System, Hudson Bay Capital, 24 novembre 2024, p. 5.

(2) Ibidem, p. 19.

(3) Ibid., p. 22.

(4) Ibid., p. 23.

(5) Ibid., p. 26.

(6) Ibid., p. 38

(7) Peter G. Peterson Foundation, What are Interest costs on the national debt? 14 juillet 2025. Committee for a responsible Federal Budget, Interest costs could explode from high rates and more debt, 20 mai 2025.

(8) Monica D'Ascenzo, « Effet des droits de douane sur l'industrie pharmaceutique : 316 milliards investis aux États-Unis », Il Sole24ore, 23 juillet 2025.

(9) Stefano Strani, « Droits de douane, accord États-Unis-Japon : des tarifs à 15 % et Tokyo investira 550 milliards aux États-Unis », Il Sole24ore, 24 juillet 2025.

(10) Données du FMI, Composition monétaire des réserves officielles de change (Cofer), 2025 T1.

Sans surprise, la première Compagnie des Indes, la East India Company, est d’origine anglaise.

Sans surprise, la première Compagnie des Indes, la East India Company, est d’origine anglaise.

Selon l’Agence internationale de l’énergie, le monde devra dépenser 540 milliards de dollars par an rien que pour maintenir la production pétrolière actuelle jusqu’en 2050, en raison de l’accélération du déclin des champs existants.

Selon l’Agence internationale de l’énergie, le monde devra dépenser 540 milliards de dollars par an rien que pour maintenir la production pétrolière actuelle jusqu’en 2050, en raison de l’accélération du déclin des champs existants.

del.icio.us

del.icio.us

Digg

Digg

Mais l'aspect le plus important est que le dollar et son rôle de monnaie d'échange commercial et de réserve mondiale ne sont pas un fardeau, mais plutôt le « privilège exorbitant » des États-Unis, comme l'a affirmé l'ancien président français Giscard d'Estaing. C'est ce privilège qui lui a permis de financer sa double dette, commerciale et publique, en imprimant simplement des dollars. Les dépenses militaires colossales servent à imposer de manière coercitive l'hégémonie américaine et le rôle international du dollar. Ce n'est donc pas un hasard si le secrétaire américain au Trésor, John Connally, a déclaré en 1971 que « le dollar est notre monnaie et votre problème », lorsque les États-Unis ont rendu le dollar inconvertible en or, se donnant ainsi la possibilité de s'endetter à leur guise.

Mais l'aspect le plus important est que le dollar et son rôle de monnaie d'échange commercial et de réserve mondiale ne sont pas un fardeau, mais plutôt le « privilège exorbitant » des États-Unis, comme l'a affirmé l'ancien président français Giscard d'Estaing. C'est ce privilège qui lui a permis de financer sa double dette, commerciale et publique, en imprimant simplement des dollars. Les dépenses militaires colossales servent à imposer de manière coercitive l'hégémonie américaine et le rôle international du dollar. Ce n'est donc pas un hasard si le secrétaire américain au Trésor, John Connally, a déclaré en 1971 que « le dollar est notre monnaie et votre problème », lorsque les États-Unis ont rendu le dollar inconvertible en or, se donnant ainsi la possibilité de s'endetter à leur guise.