Ex: http://fortune.fdesouche.com/

Le FMI ne tarit pas de critiques envers l’Europe. Laxiste, dépensière, il est temps de la « réformer. » Entendez par là baisser les prestations sociales, privatiser les services publics, démanteler le droit du travail. Les États-Unis qui pilotent le FMI et le milieu des affaires qui est aux commandes de l’économie pressent l’Europe de se dépouiller au plus vite de ses protections sociales. Que signifie l’arrivée du FMI sur la scène européenne ? Quel sont ses résultats passés ? Quel rôle jouent les États-Unis dans ce processus ? Éléments de réponse.

Si les peuples ne se défendent pas de façon concertée, il est probable que l’irruption du FMI sur la scène européenne ne signe le début d’un processus de tiers-mondisation du continent.

De fait, les populations sont toujours ressorties appauvries de ces cures d’austérité, et cela a parfois été jusqu’à les priver de ressources vitales. Ainsi au Ghana au début des années 2000, la privatisation de la compagnie nationale de distribution de l’eau, suite à un ajustement structurel, a contraint de nombreux villageois à devoir choisir entre boire de l’eau potable et manger. L’entreprise nouvellement en charge de la distribution avait doublé les prix, voire triplé ou quadruplé selon les villes.

A la même époque, la privatisation de l’eau en Bolivie créait des manifestations monstres, forçant le gouvernement à reculer.

Aujourd’hui c’est au Honduras que l’on poursuit le genre de programme, après que les États-Unis et l’élite locale aient renversé illégalement le président Zelaya, trop à gauche selon eux.

Ces quelques exemples se retrouvent dans de nombreux autres pays, et pour toutes sortes de denrées et de secteurs d’activité. Il faut étudier les conséquences de ces politiques sur les populations si l’on veut évaluer correctement l’action du FMI. Systématiquement, l’élite locale s’est enrichie tandis que le peuple s’est appauvri. Cette politique est criminelle lorsqu’elle prive des citoyens de soins, d’eau potable, de nourriture, ou d’éducation.

Le FMI ou la Banque Mondiale ne posent jamais comme condition à leurs prêts : améliorer la redistribution des richesses pour soulager la pauvreté. Il s’agit toujours d’incriminer l’État pour taxer la population au profit d’entreprises derrière lesquelles se trouvent de riches notables locaux ou occidentaux. Le transfert de richesse s’opère des pauvres vers les riches.

La vente des actifs d’un pays (souvent à prix bradé, voir par exemple le cas de l’Argentine sous Carlos Menem) et les coupes budgétaires améliore temporairement l’état des finances publiques. Au lieu d’encourager le pays à se libérer d’une dette souvent asphyxiante (de 20 à 35% du budget de l’État pour dette remboursée plusieurs fois par le jeu des intérêts), les institutions de Bretton Woods conviennent immédiatement d’un nouveau prêt (voir par exemple le cas de l’Ouganda traité ici)… Et l’argent prêté par le FMI doit être utilisé suivant les conditions fixées par l’organisme international « américain« : constructions de centrales électriques, de routes, de barrages etc… Tout l’argent retourne ainsi aux pays prêteurs du Nord, dans la poche des entreprises qui réalisent ces constructions. Ces projets gonflent les chiffres de l’investissement, du PIB, de la croissance, et profitent à l’élite riche. On parle de succès, les journaux de droite utilisent ces résultats comme argument en faveur de la politique néolibérale du FMI. Mais la population majoritairement pauvre s’est appauvrie comme le montrent tous les indicateurs de pauvreté et de mesure de l’inégalité, qui explosent depuis trente ans. Mieux, le pays concerné se retrouve à nouveau lié par une dette qu’il faudra rembourser et dont il faudra payer les intérêts : les pays donateurs gagnent une seconde fois, et le pays pauvre perd toute indépendance. C’est ce système que l’on nomme parfois « néocolonialisme. »

Comme exemple de cette politique néocoloniale on peut citer par exemple le cas d’Haïti. La dictature des Duvalier coopérait avec les programmes américains, faute de quoi elle aurait été renversée comme l’a été Aristide ou comme ailleurs Allende, Roldos, Torrijos… Ainsi dès 1984, le FMI a obligé Port-au-Prince à supprimer toutes ses barrières douanières et à démanteler les rares et derniers services publics de l’île. Les produits agricoles américains, dont le riz, ont envahi le pays et ont jeté une grande partie de la paysannerie dans la pauvreté.

Ceux-ci sont venus se réfugier dans les villes, où les entreprises américaines ont installé des ateliers textiles à bas coup, les « Sweap Shops. » Les haïtiens y travaillent douze heures par jour pour un salaire dérisoire, même au regard du coup de la vie local (28 cent de l’heure chez Disney par exemple). A cet effet, Clinton a créé au début des années 90 une zone franche permettant aux entreprises américaines de rapatrier leur production sans payer de frais de douane. Techniquement c’est comme si cette zone franche faisait partie du territoire américain, droit du travail et salaires mis à part. Haïti qui produisant 90% de sa nourriture il y a trente ans en importe aujourd’hui 55%. En outre l’argent du FMI, utilisé en fonction des intérêts américains aux conditions dictées par le FMI, devra être remboursé par une population exsangue.

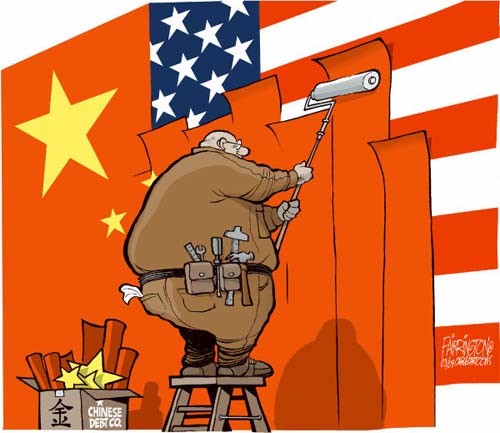

Selon John Perkins, qui a exercé pendant 15 ans le métier de « tueur économique » pour le compte du gouvernement américain et de multinationales, le FMI propose volontairement des prêts impossibles à rembourser de manière à tenir les pays sous le contrôle des États-Unis. C’est une stratégie adoptée et perfectionnée depuis plus de 50 ans pour dominer le monde par l’arme économique. Toujours selon lui, les États-Unis travaillent ainsi consciemment à élargir et maintenir un Empire, à l’image des autres empires déclarés de l’Histoire, comme jadis la France, l’Angleterre, Rome ou la Grèce… Mais ce dernier instille cette nouveauté qu’il parvient à ses fins en ne se saisissant de l’arme militaire qu’en dernier recours, la guerre économique et la corruption des élites nationales apportant d’assez bons résultats.

Selon Noam Chomsky, cette stratégie est née en réponse à la démocratie et aux mouvements sociaux d’après-guerre, qui sont parvenus à faire pression sur les politiques gouvernementales. La populations des États-Unis n’accepterait pas la manière dont se comporte son gouvernement si la question lui était posée ouvertement. Cela a forcé l’élite à opérer de façon détournée, soit par l’entremise d’entreprises privées (voir John Perkins), soit par des opérations militaires clandestines comme l’assassinat de syndicalistes en Amérique du Sud, ou le financement de groupes armés (Exemple des « Contras » au Nicaragua).

Dès les années 20, Edward Bernays théorisa dans son ouvrage Propaganda les techniques de manipulation de l’opinion. Les « relations publiques, » la « communication » et la presse ont servi de relais à une désinformation de masse. Ces nouveaux attributs du pouvoir se sont développées et affinés durant tout le XXème siècle, permettant à l’élite politico-économique de perpétuer sa domination sur le monde occidental et sur le monde entier ; la chute de l’Empire stalinien ayant ouvert l’ère unipolaire que nous connaissont aujourd’hui et au sein de laquelle aucune force n’est encore en mesure de faire contre-poids. Ce que l’on nomme généralement « mondialisation, » à ce titre, n’est pas autre chose que l’expansion de l’Empire américain, le FMI étant une arme parmi d’autres.

A l’heure où le FMI et les États-Unis s’intéressent de près aux affaires internes de l’Europe, il est essentiel de savoir à qui l’on a à faire. Le jeudi 10 juin, le Figaro nous rappelait dans ses pages saumon (p18 et 19) que les ministres des finances des pays européens ont accepté l’obligation de soumettre leur budgets nationaux à un examen préalable devant les instances européennes. L’examen devrait avoir lieu au printemps, ce qui laisserait le temps de faire d’éventuelles corrections. C’est une nouvelle délégation de pouvoir vers les institutions non démocratiques de l’Union. Le FMI, lui, trouve ces mesures trop timorées et il presse l’Europe de créer une autorité commune qui soit chargée de déterminer le niveau de déficit budgétaire admissible pays par pays. Il réclame également que chaque pays membre adopte des règles internes contraignantes qui forcent à limiter le déficit. Ainsi, la stimulation keynésienne de l’économie par l’investissement public est en train de devenir de facto une politique interdite en Europe. La formule « There Is No Alternative » semble avoir de beaux jours devant elle.

Le Figaro nous apprenait encore le 10 juin que la Maison blanche fait pression pour que l’Espagne adopte son plan de rigueur. Les États-Unis, affublés d’un déficit abyssal, à la tête d’une économie à bout de souffle ont urgemment besoin d’énergie pour perpétuer leur non négociable « way of life, » que seul le dollar-référence protège de l’effondrement. L’Europe sera-t-elle l’ultime richesse à venir alimenter la machine américaine ?

del.icio.us

del.icio.us

Digg

Digg.jpg)

.jpg) Zwischenzeitlich rumort es auch in der EU-Kommission. Sie hatte die Regierung in Dublin erst vor wenigen Tagen aufgefordert, ihren derzeitigen Sparkurs noch einmal »drastisch« zu verschärfen, weil nur so das Staatsdefizit von derzeit 14,3 Prozent des BIP bis zum Jahr 2014 unter den EU-Grenzwert von drei Prozent gedrückt werden könne.

Zwischenzeitlich rumort es auch in der EU-Kommission. Sie hatte die Regierung in Dublin erst vor wenigen Tagen aufgefordert, ihren derzeitigen Sparkurs noch einmal »drastisch« zu verschärfen, weil nur so das Staatsdefizit von derzeit 14,3 Prozent des BIP bis zum Jahr 2014 unter den EU-Grenzwert von drei Prozent gedrückt werden könne.

_1.jpg)

.jpg)

.jpg) Griechenland ist mittlerweile wieder in genau derselben Situation wie kurz vor der berühmten Griechenland-Rettung, es kann nur noch kurzfristig und zu über zehn Prozent Zinsen auf dem Weltfinanzmarkt Kredite erhalten. Der einzige Unterschied zu damals ist: Die EZB kauft die riskanten und uneinbringbaren griechischen Staatsschulden auf, und Griechenland hat nun noch 110 Milliarden Euro Schulden mehr, die ihm als Hilfsprogramm zugesichert und teilweise ausbezahlt wurden.

Griechenland ist mittlerweile wieder in genau derselben Situation wie kurz vor der berühmten Griechenland-Rettung, es kann nur noch kurzfristig und zu über zehn Prozent Zinsen auf dem Weltfinanzmarkt Kredite erhalten. Der einzige Unterschied zu damals ist: Die EZB kauft die riskanten und uneinbringbaren griechischen Staatsschulden auf, und Griechenland hat nun noch 110 Milliarden Euro Schulden mehr, die ihm als Hilfsprogramm zugesichert und teilweise ausbezahlt wurden. L’homme ne vit pas seulement de pain. Mais il en vit! La vieille sentence qui veut que l’économie soit notre destin devient d’autant plus valide lorsqu’une chancelière, tout en dilettantisme, se révèle personnellement comme une fatalité. L’économie s’avère souvent alambiquée, pour le commun des mortels, elle est constituée d’arcanes mystérieuses. Même les grands fiscalistes et capitaines d’industrie ne peuvent la gérer que très partiellement. Pourtant aucune personne dotée de rationalité n’ira jusqu’à dire que l’économie est aussi peu influençable que la météo ou le tirage des numéros du loto.

L’homme ne vit pas seulement de pain. Mais il en vit! La vieille sentence qui veut que l’économie soit notre destin devient d’autant plus valide lorsqu’une chancelière, tout en dilettantisme, se révèle personnellement comme une fatalité. L’économie s’avère souvent alambiquée, pour le commun des mortels, elle est constituée d’arcanes mystérieuses. Même les grands fiscalistes et capitaines d’industrie ne peuvent la gérer que très partiellement. Pourtant aucune personne dotée de rationalité n’ira jusqu’à dire que l’économie est aussi peu influençable que la météo ou le tirage des numéros du loto.

Das bedeutet, dass die US-Regierung die Investoren – vor allem ausländische Zentralbanken wie die japanische und chinesische – davon überzeugen muss, in nie dagewesener Höhe neue US-Staatspapiere zu kaufen, und das zu einem Zeitpunkt, an dem diese Länder bereits an der Stabilität des Dollars zu zweifeln beginnen. Nur wegen der Griechenland-Krise und der inszenierten Panik über die Zukunft des Euro konnte eine volle Dollar-Krise bisher abgewendet werden. Derzeit kann niemand sagen, wie lange dies noch möglich sein wird. Klar ist hingegen: Ohne eine wie auch immer geartete neue Kriegssituation lässt sich die Stabilität des Dollar nicht aufrecht erhalten.

Das bedeutet, dass die US-Regierung die Investoren – vor allem ausländische Zentralbanken wie die japanische und chinesische – davon überzeugen muss, in nie dagewesener Höhe neue US-Staatspapiere zu kaufen, und das zu einem Zeitpunkt, an dem diese Länder bereits an der Stabilität des Dollars zu zweifeln beginnen. Nur wegen der Griechenland-Krise und der inszenierten Panik über die Zukunft des Euro konnte eine volle Dollar-Krise bisher abgewendet werden. Derzeit kann niemand sagen, wie lange dies noch möglich sein wird. Klar ist hingegen: Ohne eine wie auch immer geartete neue Kriegssituation lässt sich die Stabilität des Dollar nicht aufrecht erhalten.

Die heraufziehende Wirtschaftskrise, die auch eine Systemkrise werden wird, bringt Bewegung in die politische Szenerie. Leute im eigenen Bekanntenkreis, denen bis vor kurzem keine noch so gewichtig vorgetragene Warnung das Wässerchen ihrer Gewißheit vom ewigen Wohlstand und sicheren Fortbestand unserer Gesellschaftsform, vom „unumkehrbaren“ Prozeß der EU-Einigung trüben konnte, fangen auf einmal an, nachdenklich zu werden.

Die heraufziehende Wirtschaftskrise, die auch eine Systemkrise werden wird, bringt Bewegung in die politische Szenerie. Leute im eigenen Bekanntenkreis, denen bis vor kurzem keine noch so gewichtig vorgetragene Warnung das Wässerchen ihrer Gewißheit vom ewigen Wohlstand und sicheren Fortbestand unserer Gesellschaftsform, vom „unumkehrbaren“ Prozeß der EU-Einigung trüben konnte, fangen auf einmal an, nachdenklich zu werden.

Tôt ou tard – mais nous n’en sommes pas encore là – il faudra l’admettre, afin de chercher à poser le problème autrement pour parvenir à le résoudre. Car, pour la seconde fois après l’épisode de la chute libre initiée par la faillite de Lehman Brothers, les gouvernements et les autorités financières tentent de régler un problème d’insolvabilité par le déversement de liquidités, renflouant les dettes en créant de nouvelles dettes.

Tôt ou tard – mais nous n’en sommes pas encore là – il faudra l’admettre, afin de chercher à poser le problème autrement pour parvenir à le résoudre. Car, pour la seconde fois après l’épisode de la chute libre initiée par la faillite de Lehman Brothers, les gouvernements et les autorités financières tentent de régler un problème d’insolvabilité par le déversement de liquidités, renflouant les dettes en créant de nouvelles dettes. De euro heeft de nationale markten vernietigd, daar is iedereen het over eens. Maar dat is niet erg, want we hebben de Europese Unie als goederenmarkt. En doordat de goederen- en de geldmarkt niet overeen komen, kan er dus met regionale markten gespeculeerd worden. Voor de macro-economische fanaten onder ons: het Mundell-Fleming model van de Onheilige Drievuldigheid wordt weggegooid, want enkel het IS-LM model is interessant, dat werkt alleen als je geen rekening moet houden met de duivelse balance of payments.

De euro heeft de nationale markten vernietigd, daar is iedereen het over eens. Maar dat is niet erg, want we hebben de Europese Unie als goederenmarkt. En doordat de goederen- en de geldmarkt niet overeen komen, kan er dus met regionale markten gespeculeerd worden. Voor de macro-economische fanaten onder ons: het Mundell-Fleming model van de Onheilige Drievuldigheid wordt weggegooid, want enkel het IS-LM model is interessant, dat werkt alleen als je geen rekening moet houden met de duivelse balance of payments.