XV° Table Ronde de Terre et Peuple : Demain la Révolution ?

Intervention de Roberto Fiorini

Villepreux, le 24 octobre 2010

Le Capitalisme c'est la Guerre !

Mes chers camarades, bonjour.

Mon intervention portera sur des aspects sociaux et économiques de notre société, pour vous montrer combien la situation est tendue. Si on regarde au delà des apparences, on verra que la situation est éminemment révolutionnaire.

Nous devons prendre garde, en nous focalisant sur l'immigration, de ne pas oublier le terrain économique, en nous coupant, du coup, de certaines réalités, Car l’immigration que nous vivons, nous a été imposée par les marchands ; il ne faut pas l’oublier. Tout ce que nous subissons découle de ce point de départ…

Nous portons au quotidien un regard très critique, sur la désinformation qui règne au sujet de l’immigration. Il nous faut porter le même regard critique sur les aspects sociaux et économiques que nous présente le pouvoir !

L’information qu’on nous donne, est orientée, instrumentalisée. Et c’est pour cela, qu’en tant qu’identitaires, nous devons absolument sortir du clivage factice, qui structure le monde actuel : nous ne sommes ni de Droite, ni de Gauche. Car Droite et Gauche instaurent durablement la division de notre communauté.

Nous avons hérité d’un monde qui est artificiellement divisé en deux camps opposés. La fracture nous a été imposée par la dictature économique. La primauté du tout économique, a imposé la lutte des classes à la communauté du travail, et a ainsi durablement divisés travailleurs, et entrepreneurs. Nous sommes identitaires par ce que le droit du Sang est pour nous essentiel, et par ce qu’il est essentiel nous devons être solidaires !

Certains, à l'extrême-droite, sont tombés dans les filets du piège médiatique, et regardent l’actualité avec l’œil des Libéraux. Nous savons rester lucides, et nous ne tombons pas dans le piège qui nous est tendu. Nous n’avons pas vocation à servir la soupe aux élites décadentes, contrairement à ce qu’on remarque partout en Europe ! Car dans certains pays Européens, des mouvements d’extrême droite, font de bons scores électoraux. Bien sûr, et c’est indéniable, ils sont portés par le mécontentement populaire, lié à la déferlante migratoire ; mais, dans leurs programmes économiques, ils restent fidèles au modèle Libéral. Dans ce contexte, posons nous cette question, demandons-nous si ces mouvements, ne servent pas uniquement à canaliser le mécontentement populaire, sans jamais remettre en cause l’essentiel, à savoir ce qui créé cette immigration ?

Notre mission historique, nous devons nous en souvenir, c’est de Libérer l’Europe, mais aussi de couper les autres liens qui nous enchainent et qui ont été tissés par le Libéralisme.

Je vais donc essayer de vous montrer qu’en empruntant le terrain social, nous pourrions ouvrir une autre voie, et conquérir d’autres âmes.

Le combat que nous devons impérativement engager n’est pas simple ; il est des plus difficiles même, car nous avons à combattre une pensée unique qui s’est transformée en religion officielle non négociable : cette religion mondialisée interdit l’échange des idées ; le débat n’y est pas permis ! On dirait même que nous sommes arrivés à la fin de l’histoire. On dirait que c’est le meilleur modèle possible qui s’est imposé. Plus rien n’est négociable, face à ce diktat économique. Ceux qui tentent de s’y opposer sont considérés comme des hérétiques, et sont jugés comme tels par les tribunaux de la nouvelle Inquisition.

Mais le modèle qui s’est imposé, est un modèle qui ne peut vivre qu’en opposition à quelque chose : pour que ce Dieu là existe, on doit lui opposer un Satan ! Problème pour la Démocratie, on ne discute pas avec Satan, alors la Démocratie tourne à la Dictature ! Et nous le savons bien, nous qui sommes muselés en permanence par les lois Liberticides !

Ce jeu mondialisé, ce Monopoly planétaire exige l’uniformité : et le meilleur moyen pour que la loi soit unique, c’est de la faire s’imposer, de façon identique et supranationale, à tous.

Certains y travaillent depuis longtemps. Le FMI, l’OMC, la Banque Mondiale, et plus récemment l’Union Européenne servent à cela : empêcher que d’autres règles « économiques » divergentes, viennent semer la discorde dans le commerce mondialisé.

Il n’est donc pas étonnant que le capitalisme ait déclaré la guerre aux modèles collectivistes, et avant eux aux modèles dirigistes. Il ne doit pas y avoir de modèle différencié, pour ne pas inciter les éventuels compétiteurs, à choisir un modèle économique plutôt qu’un autre : une seule paroisse doit indiquer le chemin à suivre.

Adam Smith inventait en son temps, le concept de la main invisible du marché qui régule tout. Une idée Géniale qui permit d’imposer ainsi la religion du laisser faire économique. Dérégulation, suppression des barrières aux échanges, suppression des lois inutiles, seul le marché commande… Comme le rappelaient Thatcher et Reagan : « pour le néo libéralisme, le problème, c’est l’état » ! Sous entendu SURTOUT, pas de lois pour entraver le Libre échangisme Mondialisé !

Depuis les accords du GATT ont été remplacés par ceux de l’OMC, et le néo libéralisme s’est imposé partout, en asservissant les peuples, et en tuant à petit feu la planète et ses diversités!

L’OMC et les technocrates corrompus de Bruxelles, ont imposé à nos pays, les règles déloyales de la compétition économiques. Faut-il rappeler que 80 % de nos lois nous sont imposées par l’Union européenne ! Et si nous avons souvent le sentiment que ces lois sont idiotes et contraires à nos intérêts, et bien c’est normal, elles ne servent pas nos intérêts. Elles servent ceux du marché unique européen, qui est sommé d’entrer dans le jeu de la mondialisation…

Victime de cette mondialisation, le peuple Européen, confiant dans ses élites dirigeantes, se soumet aux lois du marché libre échangiste.

L’idée générale de la mondialisation des échanges, c’était de permettre à d’autres zones géographiques de se développer : et bien bonne nouvelle, c’est chose faite : l’Asie se développe, l’Amérique du Sud aussi : seule l’Afrique en est incapable à cause de la corruption qui ronge ce continent. Si les Africains coupaient les bonnes têtes, et viraient les exploiteurs, alors ce continent n’aurait plus à exporter sa jeunesse affamée sur notre continent !

Voilà donc l’objectif de l’OMC : ouvrez vos frontières, faites sauter toutes les protections aux échanges, et mettez vos travailleurs en compétition avec d’autres travailleurs. Pour être très précis, nous sommes mis en compétions avec au bas mot, 3 milliards de personnes, dont les couts salariaux sont de 10 à 30 fois moins élevés que les nôtres ! Voilà ce que nous impose l’OMC, une concurrence déloyale, à laquelle il faut se plier religieusement !

Ce crédo économique nous a imposé des lois qui pèsent lourdement sur nos économies. Après l’industrie, Bolkenstein nous a rappelé que les métiers des services étaient aussi visés ! Depuis 1980, l’industrie française a perdu 40 % de ses effectifs ! Et sur ces 40 % d’emplois perdus, six emplois sur dix ont été détruits par la mondialisation.

L’acceptation de ces règles, a permis aux entreprises qui le souhaitaient, de délocaliser leur outil de production, dans ces pays. Des pays où l’on ne se syndique pas, des pays ou les contraintes réglementaires, imposées par les luttes sociales, et ensuite garanties par l’état, n’existent pas et permettent de faire travailler beaucoup de monde pour pas cher.

On pourra prendre en exemple la Chine, ce paradis rêvé du Capitalisme Productif, qui a imposé la dictature économique à son peuple ! Car la dictature économique, qu’elle soit imposée par l’état prolétarien, ou par la finance mondiale, reste la dictature économique : tous deux enfants d’une même maladie !

Mais le comble de ce système économique, c’est que ces pays accumulent les devises que nous leur fournissons. Et avec ces devises accumulées, ils nous prêtent ensuite de l’argent, ou même pire encore, ils rachètent nos entreprises… On marche sur la tête !!!

On marche sur la tête, et nous avons oublié de le rappeler aux travailleurs européens !

Ce que nous voulons nous c’est un système, appelons-le économie organique, ou l’économie est soumise aux intérêts de la communauté toute entière, et pas uniquement pour quelques privilégiés. Nous voulons un système qui préserve les identités et qui soit solidaire. Un système, ou le politique doit diriger l’économie et pas le contraire.

Vous vous demandez parfois pourquoi on n’arrive pas à résorber le chômage ? C’est une question que des générations de politiciens se sont posées, et que les ouvriers se posent encore ? La réponse est apparue évidente avec la crise de la finance de 2007 : les milliards servent à spéculer plutôt que de servir à créer des emplois ! Grâce à la finance internationale, l’argent spéculatif rapporte plus que l’argent productif ! Maddof et ses amis proposaient une rentabilité allant jusqu’ à 15 %. La cupidité des hommes a fait le reste ! Ceux qui ont les capitaux, ne créent plus d’emplois et préfèrent spéculer. Voilà une des causes du chômage chez nous !

Mais il y a aussi des patrons qui résistent et qui continuent à créer de l’emploi ici, et qui refusent de délocaliser les outils de production. Et ceux là, comme leurs ouvriers, ont besoin de se protéger face à cette loi de la jungle, qui leur est imposée d’en haut.

Mais pour ceux là, la mission est bien plus difficile : car pour résister ils doivent se battre contre des couts de main d’œuvre qui sont bien moins élevés ailleurs ; Si le smic Chinois est à 115 €, celui du Maghreb est proche de 150 €, cela fait un cout de la main d’œuvre 10 fois moins élevé.

Le raisonnement simpliste proposé par les Libéraux, fait dire aux médias, que les Européens sont devenus trop gourmands, et que ce qui leur arrive, c’est bien fait pour eux ! Et bien c’est faux : les Européens ont mené des luttes sociales pour résister à l’oppression du Capitalisme Productif ; et cela leur a permis de se protéger durablement.

Il est important de ne pas mettre tous les patrons dans le même sac… J’insiste ici sur cette différence entre le capitalisme productif, celui qui crée des emplois et le capitalisme spéculatif, qui ne crée rien, à part des parasites. Et ils sont nombreux de nos jours les parasites qui vivent de ce système ! Autant d’ennemis potentiels !

L’économie est une autre forme de compétition, une autre forme de combat, une guerre qui ne dit pas son nom ! Alors refuser de se protéger, c’est admettre d’aller à la guerre sans cartouches ! L’Europe, aux mains des maffieux qui sont aussi à Bruxelles, meurt en silence, et laisse ses emplois et ses entreprises disparaitre ! Nous ne combattons pas à armes égales, et ces lois là, elles nous ont été imposées par les traitres de tous bords qui nous gouvernent depuis trop longtemps !

On nous dit le Protectionnisme, c’est la guerre ! Mais l’économie, c’est aussi la guerre… !!! Une guerre qui prend une autre forme ! Maurice Allais, décédé ce 10 Octobre, avait été nominé prix Nobel d’économie. Il fut le seul français à obtenir un Nobel d’économie, contrairement à tous les spécialistes, qui défilent sur les plateaux de TV, pour nous réciter la messe. Lui qui avait connu la crise de 1929, déclarait en Décembre 2009 dans les colonnes de Marianne : il nous faut réaliser un protectionnisme, raisonné et intelligent, à l’échelle Européenne, pour préserver notre modèle social !

Là aussi il y a un consensus religieux : plus personne n’ose dire qu’il faudrait rétablir des règles de loyauté dans le commerce mondial : on se soumet et on se tait. Pourtant les patrons des dernières industries européennes devraient saisir la chance d’un protectionnisme raisonné, s’ils ne veulent pas voir disparaitre les outils qui ont fait leurs fortunes !

On nous dit, que rien ne peut être fait contre le Libéralisme, qui est divinisé, et que son Satan, c’est le protectionnisme. Mais dans le traité du GATT, précurseur de l’OMC, il existait un article qui légitimait les mesures de défense de l’économie :

• L'article XIX de l'Accord général permet à un membre du GATT de prendre une mesure “de sauvegarde” pour protéger une branche de production nationale spécifique contre une augmentation imprévue des importations qui lui porte, ou menace de lui porter, un préjudice grave.

Une des questions centrales qui se pose ici, est celle-ci : pourquoi l’homme blanc, avec ses industries et ses ouvriers devrait il se sacrifier sur l’autel du commerce mondial afin que naisse un marché mondial uniformisé ?

Pourquoi le monde qui vient devrait se faire, avec des minima sociales réduites et un maximum de profit ? Pourquoi doit-on abattre le modèle social Européen, pour le remplacer par un Diktat marchand et financier qui s’harmonise par le bas ?

Se poser la question c’est déjà y répondre : ils veulent créer un marché mondial, avec des zones économiques régionales harmonisées. Après l’Europe du marché commun, ils ont finalement imaginé un autre espace, un marché plus grand encore, reliant l’Europe et l’Amérique : ils veulent créer un grand marché commun transatlantique !

Rassurez-vous, tout cela a déjà été adopté, démocratiquement, en mai 2008 par le parlement européen ! D’ici à 2015 doit se mettre en place ce grand marché transatlantique, unifiant les zones économiques des USA et l’Europe… Vous avez aimé l’Euro, vous aimerez certainement la suite ! Car pour y parvenir, on doit harmoniser les deux zones : vous comprenez pourquoi Obama a mis en place un régime de santé public ? Vous comprenez pourquoi l’Europe rogne son modèle social ? Il faut que les deux zones d’échanges convergent le plus possible, que ce soit fiscalement, socialement ou économiquement !

Leur manège est désormais apparent pour tous : ils ne cachent même plus leurs projets de gouvernement Mondial ! Ils ne sont forts que de nos faiblesses, et tant qu’on les laissera faire, ils avanceront !

Il est donc venu le temps de nous protéger, et de refermer la parenthèse libérale qui a été ouverte ! Si nous, ne nous protégeons pas, si nous continuons à nous laisser faire, si nous continuons à supporter cette concurrence déloyale, demain nous serons complètement plumés, et nos enfants seront des esclaves métissés.

Pourtant, esclaves nous le sommes déjà, même si nous avons encore conscience de ce qui nous enchaine ; mais demain la désinformation sera telle, qu’il sera encore plus difficile de faire marche arrière.

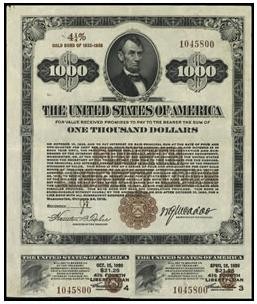

Le même Maurice Allais déclarait aussi, que l’émission de monnaie, réalisée par le système des Banques centrales, équivalait à de la fausse monnaie ! Car qui contrôle la monnaie contrôle la Nation, c’est bien connu !

Alors oui nous sommes encore tenus en laisse par autre chose, de tout aussi invisible mais de tout aussi puissant : car après les lois du commerce mondialisé libre échangiste, et la capitulation monétaire, nous sommes victimes d’un autre piège, et pas des moindres, celui de l’usure !

En 2007 éclatait une crise de la finance ; elle mettait en évidence la toute puissance des banquiers, et de ceux qui jouent avec les mêmes outils qu’eux en spéculant. On pensait que le Capitalisme financier allait s’écrouler, et bien détrompons nous, il en ressort renforcé et encore plus exigeant envers les peuples et les états. L’absence de volonté des hommes politiques en place, n’a aucunement permis de réformer quoi que ce soit.

L’histoire nous rappelle que la crise de 1929, était déjà une crise de la dérégulation financière, et pour y répondre, partout dans le monde, on avait assisté au retour de l’état : en Europe essentiellement, mais aussi aux USA ou Roosevelt mettait une camisole de force aux banques, et obligeait les entreprises à embaucher, sous prétexte de solidarité nationale, avec la NRA. La NRA permettait aux industries de créer un « code de concurrence loyale » qui visait à mettre fin à la « concurrence destructrice ».

Les temps ont changé, les hommes ont oublié, mais l’histoire nous ressert les mêmes plats : la finance corrompt toujours les gouvernants, pour exiger les lois dont elle a besoin.

En 2007, il fallait sauver les banques, sinon, cela aurait été le chaos absolu ! Alors placés face à un tel choix, les Etats se sont endettés pour sauver les banques,

Et maintenant que l’orage est passé, après avoir demandé aux états et aux peuples de s’endetter, pour sauver les banques, le système financier exige désormais que les états se désendettent !

Car les états doivent acheter de l’argent sur les marchés privés. On dit donc aux états, « désendettez-vous au plus vite », sinon, les taux d’intérêts vont augmenter, et cela va vous couter plus cher ! Exactement ce qui est arrivé à la Grèce !

Ce que nous aurions aimé entendre, de la part des femmes et des hommes politiques qui dirigent la France et l’Europe c’est plutôt : pourquoi avons-nous besoin de payer des intérêts pour nous financer ? Pourquoi avons-nous besoin d’emprunter sur les marchés ?

Et bien tout simplement par ce que depuis le 3 janvier 1973, Mr Georges Pompidou, cet ancien salarié de la banque Rothschild, a imposé à la France une nouvelle loi. Une loi qui : "interdit au Trésor public, d’être présentateur de ses propres effets, à l’escompte de la Banque de France": depuis cette date, la France est obligée d’aller chercher de l’argent sur les marchés privés, et paye pour cela de lourds intérêts !

Depuis 1975, plus aucun budget de l’état français n’a été à l’équilibre, et ces déficits annuels se cumulent dans la Dette pour atteindre près de 1800 mds €.

En 2009, les intérêts de cette dette étaient de 43 mds € ! 43 MDS qui partent dans des poches inconnues. Juste par ce que certains ont changé la loi. Mais tous ceux qui se succèdent au pouvoir, participent à ce travail de désinformation et de conditionnement des esprits. Car si on peut faire admettre au bon peuple qu’il est endetté, en lui mentant sur le pourquoi il est endetté, alors le bon peuple acceptera volontiers de céder sur tout, pour payer ses dettes !

L’appétit de ces gens est sans limite, donc tant que leur supercherie n’est pas démasquée, ils avancent, et cela semble même légitime ! Nous avons à faire à des virtuoses, à des magiciens !

Alors parlons-en de la dette, et surtout de ses intérêts, et des conséquences qu’elle impose aux peuples de France, d’Europe, et du monde entier !

La crise de la dette des états, c’est comme cela qu’on l’a appelée, nous a donné un bel aperçu de ce qui se mettait en place. Pour que les taux cessent d’augmenter, il fallait que les états européens se désendettent : alors ils ont tous, mis en place des plans de rigueur ; on les a vu débarquer au mois de mai 2010, sous l’approbation bienveillante du FMI, et de son président Dominique Strauss Kahn :

L’objectif annoncé était de calmer les marchés et d’engager la réduction des déficits. Ces mesures concernent quasiment tous les pays d’Europe, à des degrés divers.

Voici les mesures principales !

- Gel des salaires des fonctionnaires

- Non remplacement des fonctionnaires ou suppression de postes ? David Cameron, champion toutes catégories, a annoncé cette semaine, pour plaire à son compatriote Strauss Kahn, que 500 000 postes de fonctionnaires seraient supprimés en Angleterre !

- Gel des pensions

- Départs à la retraite retardés

- Hausse de la tva

- Réduction des dépenses militaires au Portugal, mais surtout en Grèce, qui a pour ennemi principal ; la Turquie, candidate à l’entrée dans l’UE

- Imagination fiscale pour déguiser des hausses d’impôts, en rognant sur les niches fiscales ou sociales

- En Espagne, suppression d’une prime d’aide à la naissance de 2500 € : à quoi ca peut bien servir ces primes vu qu’il y a pleins de petits Marocains juste en face !

Pourquoi personne ne nous a dit, « remettons en cause ce système d’usure qui nous rend prisonnier de nos débiteurs ? »

Tout simplement par ce qu’ils sont aux ordres !

A cause des contraintes du libéralisme, et de l’endettement, les caisses des pays sont vides ! Alors ceux qui sont censés nous gouverner, comme ils sont pris entre le marteau et l’enclume, n’ont plus de marges de manœuvre, pour diriger leurs pays ! On entre donc dans une logique de réduction de tout à outrance !

Tout ce que ces gouvernements peuvent faire, c’est organiser des transferts de charges. Entendez par là, qu’ils prennent dans la poche de l’un, pour donner à l’autre ! Et ca finit par se voir !

La rengaine est toujours la même, ces salauds de pauvres gagnent trop ! On va donc leur en prendre un peu pour rester compétitifs ! Avec cette logique de pillage, ils veulent réduire les salaires, les services publics, le patrimoine national, ou bien encore la solidarité nationale.

Mais commençons par parler des salaires.

La chute du pouvoir d’achat des salariés s’est amorcée en 1981. En 1981, la gauche, bien conseillée à l’époque par Mr Attali, a démocratiquement trompé le peuple : elle aura permis que les salaires ne soient plus revalorisés en fonction de l’inflation ! Le résultat est nettement visible en 2010 : la répartition de la richesse produite par les entreprises (la valeur ajoutée), s’est faite au détriment des salariés, qui ont perdus près de 10 % dans cette répartition face à la rémunération du capital !

Augmenter les salaires ? Ce n’est plus possible, ce n’est qu’un rêve d’ouvrier. Tout ce qui est sérieusement envisageable pour nos gouvernants, c’est de les réduire.

Réduire les salaires ? Les politiciens ne font quand même pas cela, ca se verrait ? Ils ne font rien et ca se voit ! Avec la crise, les chantages à l’emploi sont nombreux : que ce soit chez British Airways, ou chez Fiat à Turin, ou chez Général Motors, à Strasbourg, ou même chez RVI à Vénissieux ou encore chez Bosch ou chez Siemens, on n’hésite plus : si vous voulez garder votre job, vous devez accepter d’abandonner des RTT, voir d’abandonner une partie de vos primes ou de vos congés ou de travailler encore plus sans hausse de salaire ! Voilà ce qu’a aussi permis la crise de 2007.

Enfin quand je disais que les politiciens ne font rien, c’était une boutade ! Saviez vous que l’état subventionne les bas salaires ? Eh oui, car droite et gauche accordent aux employeurs de colossales exonérations de cotisations sociales, sur les bas salaires : ces exonérations coutent 30 Milliards € par an à la sécu !

Nos politiciens peuvent changer les choses : Ils les changent, mais pas dans le sens que certains peuvent croire ! Au fait en passant, 30 milliards d’exonérations de cotisations sociales, c’est 30 milliards de recettes en moins dans les caisses de la sécu !

Mais on reviendra plus loin sur le pillage de la solidarité nationale, arrêtons nous un bref instant sur le pillage du patrimoine public. Avant 1981, le patrimoine public était inaliénable ; la loi interdisait de vendre les biens de la nation…Et bien devinez quoi ? Cela ne l’est plus désormais, une autre loi le permet désormais : tout est à vendre, si on a de l’argent. Et tout se vend : les autoroutes, l’eau, le gaz, et demain l’électricité…

Sur ce sujet des privatisations et ou des nationalisations, posez vous cette question : pourquoi détestent ils tant Vladimir Poutine ou Hugo Chavez ? Ne serait ce pas par ce qu’ils ont nationalisé les compagnies de gaz et de pétrole pour les rendre à leurs peuples respectifs ? Ne serait ce pas par ce qu’ils refusent de jouer le jeu des multinationales privées, afin que les recettes du gaz et du pétrole russe, servent au bien être du peuple russe ou vénézuélien, au lieu d’aller dans les poches d’éventuels actionnaires ?

N’écoutons pas le chant des Sirènes, comme nous l’enseigne Ulysse dans ses voyages ! Résistons à leurs manipulations, qui servent à nous emprisonner intellectuellement. La seule logique qui commande pour nous, c’est celle de l’intérêt collectif, et certainement pas celle de l’intérêt particulier. Pour nous l’individu n’est rien, s’il ne sert pas l’intérêt de la communauté ! Ceux qui ne l’ont pas compris perdent leur temps ici !

Parlons à présent des services publics.

On nous bassine sur le fait qu’il y a trop de fonctionnaires : alors le gouvernement, pour faire plaisir à Bruxelles et aux marchés, a mis en place la RGPP ; comprenez la réduction générale des politiques publiques.

On a donc économisé 700 millions € en supprimant 100 000 postes de fonctionnaires. Très bien, bravo dirons certains, et pourquoi pas d’ailleurs, si on peut faire mieux, et que cela coute moins, faisons le ! La logique la plus élémentaire le commande.

Mais le souci c’est que dans le même temps, le gouvernement a mis en place le célèbre bouclier Fiscal : 700 Millions € ont été distribués au profit de 16 000 bénéficiaires… Entendez bien 700 millions distribués à 16 000 nantis, tandis que dans le même temps on supprimait 100 000 postes de fonctionnaires, pour un cout équivalent de … 700 Millions €.

Voilà la conception de la justice de nos Versaillais version XXI° siècle !

Pourtant, réduire le nombre de fonctionnaires, c’est aussi admettre qu’on aura moins de pompiers, et moins de policiers, avec moins de moyens pour remplir leurs missions. Mais c’est aussi moins de militaires, et on ne s’étonnera même plus qu’avec ces dingues qui nous gouvernent, on ait déjà confié les accès du ministère de la défense, à une société privée.

Mais moins de fonctionnaires c’est aussi moins de places dans les crèches, moins de classes dans les villages, et une santé publique qui va se dégrader…

Evoquons maintenant l’épineux sujet de la solidarité nationale, ou autrement dit, la sécu. Cette sécu qu’on accuse de tous les maux et qui affiche un déficit de 30 milliards € Insoutenable nous martèlent Droite et gauche confondues !

Il faut avant tout rappeler que la France dépense près de 26 % de son PIB en dépense sociales contre seulement 21 % L’Allemagne. 5 % d’écart avec l’Allemagne, cela fait 90 MDS €

Des différences qui sont conséquentes, mais qui marquent aussi des choix de société. La France a voulu une République Sociale, et s’est battue pour la maintenir. Quand la crise fut venue, tous étaient bien contents de trouver certains amortisseurs sociaux !

Ces écarts peuvent aussi se justifier par un système de santé parmi les meilleurs au monde, qui nous est envié, et qu’il convient de préserver. Ou viennent se faire soigner les Anglais les plus fortunés, eux qui trucident leurs services publics ? En France bien sûr !

Mais le reste de la différence peut aussi s’expliquer par le poids de l’immigration sur le budget de la France ! Les tentatives récentes de chiffrage des couts de l’immigration, vont de 46 Mds € par an pour Contribuables associés, à 90 MDS € pour le FN !

Quand un système est en péril, il convient de réfléchir à ce qui permet de le préserver. Et pour le préserver, on peut déjà commencer par envisager de le réserver à ceux qui y contribuent !

Autre rappel important concernant la solidarité sociale, c’est qu’elle est financée dans sa grande majorité, par les salaires de ceux qui travaillent. Alors forcément quand il y a moins de cotisants, en période de crise, ou par ce que les richesses vont à la spéculation, au lieu de créer des emplois, forcément le système est en déficit.

Pour bien saisir l’importance de la solidarité sociale, il faut rappeler que le budget de la sécu, tous régimes confondus c’est 400 mds € par an, vous entendez bien, c’est plus que les 350 milliards du budget de l’état.

La sécu c’est en fait un énorme gâteau, que ne peuvent pas croquer les acteurs du privé, et qui excite bien des convoitises… Alors si le système était déficitaire, imaginez le nombre d’heureux que cela pourrait faire.

Et bien comme on l’a vu précédemment, l’état offre déjà 30 milliards d’exonérations de cotisation sociales aux employeurs, afin d’être plus compétitifs sur le marché mondial de la main d’œuvre. Ca doit faire un petit manque dans le budget de la sécu ces 30 milliards non ? 30 MDS de déficit, 30 mds d’exonérations, on dirait que ca pourrait presque s’équilibrer 30 et 30 ? Non ?

Mais le déficit de la sécu est encore accentué par les retards de paiement de l’état, qui oublie de verser à la sécu ce qu’il lui doit : cela représente encore 6 Milliards € par an ! Mensonge, direz-vous ? Non, c’est le rapport de la cour des comptes qui le rappelle tous les ans.

Et puis il y a encore la cerise sur le gâteau : les Retards de cotisations des entreprises auprès de l’ URSAFF qui représentent elles 18 Milliards € par an

30 + 6 + 18 = cela fait 54 MDS € par an de manque à gagner pour la sécu ! Pour un déficit de 30, qui justifie tant de déremboursements ! Si le système n’est pas équilibré, c’est par ce que c’est voulu, et comme ça on peut justifier qu’on tente de le réformer !

Oui, nous avons face à nous des gens qui organisent la mort de la solidarité nationale, pour ensuite légitimer sa privatisation. On peut comprendre qu’ils soient nombreux à hurler avec les loups et que cela attises bien des convoitises…

Parlons un peu des retraites, désormais, ah les retraites, elles qui justifient de faire venir tant d’immigrés !

Même si nous sommes opposés à la grève systématique, il faut bien reconnaitre que les comportements très autoritaires du pouvoir ne laissent pas beaucoup d’autres moyens d’actions !

Il faut bien avoir à l’esprit que jamais, la question de la réforme des retraites n’a été dans le programme du candidat Sarkozy, jamais ! Si vous vous rendez sur son site de campagne, Sarko 2007, pour le sujet retraite, on y trouve 2 sujets et uniquement ceux-ci : La première : «Augmenter de 25% le minimum vieillesse », la seconde mesure, visait à « Améliorer les retraites des femmes ayant cessé leur activité professionnelle pour éduquer leurs enfants ».

On n’y trouve rien de plus, alors quand vous entendez Mr Fillon, dire que le parlement et le sénat sont légitimes pour réaliser les projets de la campagne électorale, nous avons à faire à un mensonge d’état.

Autre point sur la forme toujours, les partenaires sociaux, les syndicats, qui gèrent paritairement la sécu, n’ont pas été consultés ! C’est ce qu’ils rappellent à tue tête, et c’est aussi ce que rappelle la rédactrice en chef du magazine économique challenge. Il n’y a pas eu de négociations. Négocier ? Mr Fillon a jugé ça inutile, car la réforme du gouvernement est inspirée du congrès de la CFDT, ce syndicat dit réformiste, (entendez par là qui collabore avec le système libéral) ET qui a voté l’allongement de la durée de cotisation pour les retraités à 43 ans. Et le gouvernement s’est appuyé sur ce syndicat pour construire sa réforme.

Car après le bipartisme droite/gauche, la sociale démocratie souhaite mettre en place un bi syndicalisme, avec la CFDT qui dit oui a tout (les collabos) et la CGT qui serait le grand méchant qui dit non à tout ! Eux étaient près à transiger : la monnaie d’échange aurait été que le gouvernement aurait ouvert les TPE, les Très Petites Entreprises, au monde syndical, ce qui leur est encore interdit, par la loi.

Sauf que la base des militants s’est rangée à l’avis d’une autre centrale syndicale, en réclamant le retrait du projet ! Et maintenant ils sont dépassés : la base exige le retrait, et la population même désinformée en permanence n’en veut pas ! 70 % des français sont contre ce passage en force! La rupture entre le peuple et les élites apparait une seconde fois : ils sont tous pour la réforme des retraites et le peuple n’en veut pas ; tout comme le traité constitutionnel européen. 95 % des médias et des élites censées nous représenter étaient pour ; mais le peuple à dit NON ! On connait la suite, la dictature Démocratique est passée en force !

Que voulait mettre en place la CFDT ? Et bien ce qu’on déjà proposé certains sénateurs centristes au sénat cette semaine, et qui est aussi soutenu par Mr Colomb, le maire socialiste de Lyon : on évoque le modèle de retraites Suédois, dit notionnel, par points.

C’est un modèle de solidarité inter générationnelle, qui tient le coup quand la communauté est réellement homogène, donc inexportable chez nous ! D’abord par ce que chez nous la communauté est tout sauf homogène et solidaire, mais surtout par ce que nos élites Versaillaises ne sont pas raisonnables et sont trop gourmandes pour partager avec les Communards !

On admet dans ce modèle, que les revenus peuvent baisser pour maintenir le système à l’équilibre. Depuis 20 ans, le taux de remplacement est passé de 80 % à 62 % du revenu de base : Soit une baisse de 18 % des revenus en 20 ans ! Ces chiffres sont cités par des spécialistes des retraites de l’OCDE !

En réalité, comme pour le reste, ils veulent flinguer le système actuel : la retraite par points à la suédoise est une première étape, qui commence à être évoquée, comme solution pour arrêter les grèves. Mais depuis le début, c’est là qu’ils veulent en arriver ! La CFDT cassera le front syndical, puisqu’il faudra bien sortir des grèves. Ensuite, dans quelques années, ils introduiront un système par capitalisation, qui ferait la part belle à la bourse, et finira de légitimer définitivement la finance. Mais qui pourra se payer une retraite par capitalisation ?

Au fait, en France la retraite, c’est combien ?

La moyenne est de 1400 € par mois, en y incluant celles des cadres et des autres revenus les plus élevés. Mais l’autre réalité c’est que 4 millions de français ne toucheront que 770 € par mois, et que 5 autres millions de français ne toucheront que 1000 € par mois

Si on compare ces sommes avec le seuil de pauvreté, qui est de 950 €, on voit alors que 9 millions de retraités sont en dessous ou proches de ce seuil de pauvreté ! Mais bon, les vieux, ce sont des boulets, alors à quoi bon s’encombrer ?

Ce n’est un secret pour personne il y a longtemps que nos petits vieux n’arrivent plus à boucler les fins de mois ! Quand un loyer bouffe les deux tiers de leurs revenus, que leur reste-il pour manger ? Rien ! Enfin si, de quoi acheter des boites pour chat, par ce qu’ils ne peuvent pas se payer de viande !

Mais depuis 2007, et la crise de la finance, on sait ce qu’il est advenu des fonds de pensions sur les marchés : le rendement boursier de ces fonds de pension a baissé jusqu’à - 25 % et même jusqu’à – 35 % en Irlande

On ne nous dit pas qu’Eron, une entreprise qui avait choisi ce système par capitalisation, avait pillé les retraites de ses salariés lors de sa faillite, dans les années 2000 !

On ne nous dit pas qu’actuellement en Amérique les personnes de 70 ou 80 ans emballent les courses des clients à la sortie des supermarchés, pour pouvoir survivre, tellement leur système de retraite est performant !

On ne nous dit SURTOUT pas qu’après la crise de 2007, 5 400 mds $ de fonds de pensions ont disparus sur les marchés boursiers. 5 400 mds c’est colossal !

Le chancelier Bismark, qui créa l’Allemagne industrielle, grâce à une politique protectionniste, fut aussi l’inventeur du système des retraites par capitalisation en Allemagne. Il comprit vite que ce système avait vocation à se faire piller par les marchés boursiers, et revint alors à une retraite par répartition. Ce même système vit encore aujourd’hui en France!

De toute façon, cette réforme est ressentie comme totalement injuste par le peuple, qui voit bien que ce sont les plus humbles qui vont payer la facture des retraites !

La réforme coutera 26 MDS €, mais 85 % en sera supportée par les salariés qui payeront 22 Mds €, 15 % de la réforme seulement sera supportée par les plus riche pour 4 Mds € seulement

Et la finance dans tout ca ? Elle qui est à l’origine de tous les maux, elle va participer à hauteur de combien ? 0 % Rien !

Alors que les produits financiers pèsent 4 000 Milliards €, ils ne seront pas mis à contribution ! Rien ne sera supporté par la finance spéculative.

Touche pas au Grisbi : voilà comment ils conçoivent la Justice, les Versaillais qui nous dirigent !

Par contre pour amuser la galerie on communique sur la réforme éventuelle du bouclier fiscal ou de la TVA Sociale,… mais tout cela ne porte que sur des sommes infimes au regard des enjeux, et de toute façon, c’est pour distraire le peuple !

Patrick Artus, président de la banque Natixis, et membre du conseil économique et social, donc quelqu’un qu’on ne peut pas taxer d’être un homme de gauche, donne des chiffres édifiants : taxer la finance comme le travail rapporterait 100 milliards € par An !

Ecoutons enfin Madame Parisot, la patronne du MEDEF, elle nous donne une autre clé de lecture de cette arnaque : « La réforme des retraites augmentera les charges de l'assurance chômage » ; car malgré cette réforme, nos « séniors » continueront d’être licenciés avant le terme de leur retraite. Si la réforme des retraites est votée en l'état, l'assurance chômage risque de devoir prendre en charge, un nombre de seniors sans emploi, du fait du report de l'âge légal de la retraite de 60 à 62 ans,

Et la boucle sera ainsi bouclée ; l’Unedic déficitaire ou mise à mal pourra être privatisée à son tour ! Voilà le dessous des coulisses, voilà ce qu’ils essayent de nous vendre !

Pour nous faire admettre tout cela, nous sommes donc soumis à un bombardement permanent de mauvaises nouvelles ! C’est désormais un Dresde médiatique qui s’opère sous nos yeux. On conditionne ainsi le bon peuple pour le soumettre. Il est utile de rappeler que les médias appartiennent tous aux grands capitaines d’industries en France, et sont donc des alliés de fait du système.

Arrêtons de croire dans la Démocratie et dans sa pluralité : les techniques de désinformation, nous les voyons à l’œuvre au quotidien sur le sujet de l’immigration ; par contre, dès qu’il s’agit d’un autre sujet, les médias diraient la vérité ! Cessons d’être crédules : désinformation un jour, désinformation toujours.

La réalité est donc travestie, habillée comme ils l’entendent et dénaturée, pour terminer en mensonges … et arriver au conditionnement escompté.

Entrepreneurs et salariés sont opposés en permanence, dans cette lutte des classes organisée, pour préserver leurs intérêts respectifs… Et selon le principe de pénurie lentement initié par l’endettement, ce qui est pris à l’un, doit être donné à l’autre !

Certains ont plus de poids que d’autres pour mettre en place des stratégies qui vont influer sur le gouvernement. Le MEDEF, la CGPME et tous les autres groupements patronaux ne sont finalement que des syndicats de patrons, et si les syndicats de patrons nous semblent légitimes, alors ceux de salariés doivent l’être aussi.

Les patrons fédérés demandent et obtiennent de quoi survivre auprès du gouvernement, ca s’appelle du Lobbying, et ca se fait à coups de millions de bakchichs ! Madame Chirac n’est elle pas au conseil d’administration du groupe Louis Vuitton, comme madame Woerth ? Elles y touchent de confortables jetons de présence !

Voici les plus récents transferts de charges organisés par le pouvoir en faveur des entreprises, et en défaveur des salariés :

• La Taxe Professionnelle : Woerth, Fillon et leurs amis, ont permis de faire économiser 26 Milliards € par an à certaines entreprises, et vont en reporter une bonne partie sur la taxe foncière, et la taxe d’habitation. Si ces 2 taxes augmentent, vous saurez pourquoi : par ce que ce gouvernement effectue des transferts de charge d’une catégorie de population, vers une autre.

• On nous parle aussi de la TVA sociale : quel beau nom, ca doit être une belle arnaque ca encore ! Et bien gagnés, on va encore enlever des charges aux entreprises, mais au lieu de les faire payer à ceux qui produisent moins cher à l’extérieur de nos frontières, (ce qui était le projet initial) on va augmenter la tva intérieure sur la consommation, pénalisant ainsi injustement les plus bas revenus, et condamnant encore plus l’emploi chez nous

• Je ne vais pas m’éterniser non plus, sur les 3 Milliards € de cadeaux faits aux restaurateurs ! La puissance publique se doit de s’imposer si elle donne !

Par contre dès que ces salauds de pauvres se fédèrent pour réclamer quelque chose, on dit qu’ils foutent le bordel !

Permettez-moi, encore une fois, de ne pas être d’accord avec le consensus qui prévaut parfois dans nos milieux ! Certains ne voient les syndicats, qu’avec la loupe que leur fournisse, les Libéraux !

Il est vrai que face à la mondialisation, on peut dire qu’ils ont échoués dans la défense des salariés ! Mais par ailleurs, les syndicats ouvriers sont pleins de gens qui défendent leurs intérêts d’ouvriers d’abord ! C’est pour la défense au quotidien, des intérêts des salariés que des hommes et des femmes se groupent dans ces syndicats. Les syndicats ouvriers, qu’on le veuille ou non, sont le dernier rempart contre le pouvoir libéral. Un point c’est tout. Les combats qui s’y mènent se font contre les injustices que subissent les plus modestes des nôtres, et c’est déjà beaucoup.

Et pour une partie des syndiqués, le marxisme ce n’est qu’une utopie dans laquelle ils ne croient plus. D’ailleurs donner des responsabilités à des gens qui n’en veulent pas, et qui pour la plupart en seraient bien incapables, n’est-ce pas encore une fois la marque d’une utopie ?

A part ceux qui font front dans les entreprises, plus personne ne se sacrifie, concrètement, pour défendre les plus humbles. Pourtant, l’entreprise est un lieu de combat quotidien, car les salariés y sont en permanence à la merci de leur employeur.

C’est une école de la vie dans laquelle nous pouvons gagner en crédibilité et mettre en évidence un grand nombre de contradictions, qui ne sont plus vues par nos congénères ! Le mouvement ouvrier, en France, ne porte plus de courant national et social, comme ce fut le cas dans le passé. Notre camp a complètement délaissé ce combat ; nous avons abandonné ce terrain aux internationalistes, et l’Europe en meurt !

D’ailleurs, il n’est pas étonnant que le pouvoir tente de détruire ce bastion de résistance : on a vu arriver en France, en 2008, une réforme du monde syndical, qui voudrait voir éclore un bisyndicalisme, faisant illusion d’opposition. On y verrait se confronter le gentil qui signe tout, la CFDT, et un méchant qui dit non à tout, la CGT… Mais au fait, ou sont passés les millions de l’UIMM ?

Ce qu’on apprend dans le syndicalisme, c’est déjà à comprendre le réel d’une entreprise. Si l’on n’est pas trop borné, on essaye au quotidien, de préserver les intérêts de la communauté de travail, en se tenant à l’écart de certaines postures idéologiques…

A nous de redescendre au contact des réalités, car elles seules comptent ! Les grandes idées doivent se plier au réel, car le réel évolue bien plus rapidement que les grandes idées !

C’est en étant là, au cœur de toutes les contradictions, au milieu des intérêts opposés, que se construira la justice sociale !

Il doit exister un chemin au milieu des intérêts apparemment divergents. Un chemin pour aboutir non pas à la dictature du prolétariat, et pas plus à la dictature marchande et financière que nous vivons actuellement.

Il doit exister une voix au milieu, qui permettrait un juste partage de la valeur ajoutée, et non pas uniquement des profits, entre salariés et entrepreneurs.

Par ce que sinon, on sera éternellement dans l’opposition, dans un système revanchard, ou l’un voudra remplacer l’autre, lui reprendre ce qui a été concédé ! La survie de l’Europe nous impose de trouver ce chemin ! Et ce chemin ne peut être que révolutionnaire, car entre nous, je ne me range pas dans le camp des conservateurs, et je ne vois pas, mais alors vraiment pas ce qu’on voudrait conserver dans un système aussi pourrit !

Résumons ce qui doit changer : le budget de l’état, on l’a vu, pourrait être équilibré si l’on enlevait les intérêts de la dette, qui tous les ans vont dans des poches inconnues. Il pourrait être positif, si l’on réservait la protection sociale aux européens.

Et nos entreprises pourraient être florissantes, si on ne leur imposait pas les règles de la mondialisation des échanges, qui justifient toutes ces transferts de charges… Il suffirait de protéger nos entreprises et de remettre, au niveau Européen, les lois qui ont été supprimées… Car on le sait, 65 % de notre commerce se fait entre pays européens, il suffirait alors de négocier intelligemment le reste ! Mais cela ne serait utile qu’avec une monnaie qui s’adapte aux fluctuations des autres grandes devises !

Combattre la finance, qui fait du vent avec du vent, et détourne les ressources de la création d’emplois : seul le travail doit être créateur de richesses ! Les spéculateurs doivent devenir des ennemis de nos communautés, et tous ceux qui s’y associent, doivent être considérés comme tels ! Nous débarrasser définitivement, constitutionnellement oserais je dire, ancrer dans le marbre, définitivement, notre refus de l’usure pour toutes les générations, afin que toutes connaissent ce danger, ce poison invisible qui revient nous asservir discrètement quand on l’oublie !

LE politique doit être souverain, et diriger l’économie, qui ne doit être qu’un outil au service des enjeux exigés par les évolutions du monde réel. Se méfier de tout dogmatisme, qui enferme !

L’enjeu prioritaire reste et doit rester la sauvegarde de l’héritage le plus précieux de l’Homme Blanc : le droit du Sang et de l’identité avant l’économie. Toujours ! Ne cédons plus aux divisions économiques que l’on nous propose à nouveau !

Car enfin, à quoi sert l’identité si on n’est pas solidaires entre Européens. L’Europe nous appelle, disait un vieux chant de camarades italiens, et elle nous attend unis !

Partout on entend à nouveau surgir les germes de la division économique et de l’individualisme. Comme aux USA, avec ses « tea parties », certains libéraux se font les chantres de la sécession, de la séparation, pour quitter ceux qui sont marqués comme des boulets économiques. Mais ne sont-ils pas nos frères de sang avant tout ? Une fois de plus la solidarité identitaire sera reléguée au second plan : l’Europe nous appelle et elle nous appelle unis !

Je pense vous avoir montré, qu’un contexte révolutionnaire existe aussi sur le terrain social, et qu’il suffit de propager quelques messages soigneusement choisis, pour lever une armée de combattants déterminés !

Je voudrais citer Antoine de Saint-Exupéry qui disait : « N'espère rien de l'homme s'il travaille pour sa propre vie et non pour son éternité. », La première des Révolutions, très concrète, que je nous engage à réaliser, c’est celle de l’engagement et du travail. Céline disait, qu’il faut une once de génie, et ensuite du travail, du travail et encore du travail.

Saint-Exupéry disait aussi, que « Dans la vie il n'y a pas de solutions ; il y a des forces en marche : il faut les créer et les solutions suivent. «

C’est au fond de chacun d’entre nous que germerons les idées qui mènent aux actes utiles! Il nous faut reprendre le combat avec un message renouvelé ! Si nous savons nous dépasser, et agir intelligemment, solidairement, passer notre message auprès de notre Jeunesse, sans sombrer dans les pièges qui nous seront tendus, alors oui, Demain nous Appartient !

Je vous remercie de m’avoir écouté !

Roberto Fiorini

pour me joindre : ernici@gmail.com Cette adresse email est protégée contre les robots des spammeurs, vous devez activer Javascript pour la voir.

del.icio.us

del.icio.us

Digg

Digg Die Kreditrating-Agentur Dagong Global Credit, Chinas konservative Antwort auf das Monopol der von Amerika kontrollierten Agenturen Moody’s und Standard & Poor’s, hat vor wenigen Tagen die Qualität der Staatsverschuldung der Vereinigten Staaten von Amerika heruntergestuft; sie betrachtet die jüngste »Quantitative Lockerung« als absichtliche Abwertung des Dollar.

Die Kreditrating-Agentur Dagong Global Credit, Chinas konservative Antwort auf das Monopol der von Amerika kontrollierten Agenturen Moody’s und Standard & Poor’s, hat vor wenigen Tagen die Qualität der Staatsverschuldung der Vereinigten Staaten von Amerika heruntergestuft; sie betrachtet die jüngste »Quantitative Lockerung« als absichtliche Abwertung des Dollar.

A condição de assalariado, que é hoje o destino de quase todos os trabalhadores, nos anos cinqüenta apenas concernia a 60% da população ativa. Foi durante os três decênios seguintes à Segunda Guerra Mundial quando começou a generalizar-se. Naquela época descansava sobre dois pilares. Primeiro, um salário direto e crescente, fruto de uma economia estimulada pelo produtivismo fordista e o consumismo importado dos Estados Unidos. Depois, um salário indireto assegurado pelo Estado keynesiano, dispensador de seguridade social, a qual incitava os indivíduos a comportarem-se no mercado como trabalhadores e consumidores "livres", quer dizer desligados das solidariedades tradicionais. Êxodo rural, crescimento urbano, deslocamento das comunidades: este foi o preço que se teve que pagar pela americanização do modo de vida que caracterizou os Trinta Gloriosos, como denominou a estes anos Jean Fourastié.

A condição de assalariado, que é hoje o destino de quase todos os trabalhadores, nos anos cinqüenta apenas concernia a 60% da população ativa. Foi durante os três decênios seguintes à Segunda Guerra Mundial quando começou a generalizar-se. Naquela época descansava sobre dois pilares. Primeiro, um salário direto e crescente, fruto de uma economia estimulada pelo produtivismo fordista e o consumismo importado dos Estados Unidos. Depois, um salário indireto assegurado pelo Estado keynesiano, dispensador de seguridade social, a qual incitava os indivíduos a comportarem-se no mercado como trabalhadores e consumidores "livres", quer dizer desligados das solidariedades tradicionais. Êxodo rural, crescimento urbano, deslocamento das comunidades: este foi o preço que se teve que pagar pela americanização do modo de vida que caracterizou os Trinta Gloriosos, como denominou a estes anos Jean Fourastié..jpg)

En 2009, 47 000 personnes – record européen – ont demandé (très souvent abusivement) l’asile politique en France. La situation est la suivante : un Africain ou un Turc ou un Tchétchène arrivant, le dimanche, en France, avec sa famille (avec un visa de tourisme), peut déposer une demande du statut de réfugié politique en touchant le territoire français ; dès le lundi, il pourra solliciter un hébergement de la part de la préfecture la plus proche ; et s’il ne l’obtient pas immédiatement, il pourra engager un référé administratif le mardi ; au final, il sera logé dès le jeudi. Derrière ces règles qui coûtent 500 millions d’euros par an aux contribuables français, il y a beaucoup de bénéficiaires : les associations qui touchent les subventions pour l’aide qu’elles apportent aux demandeurs d’asile, les avocats qui trouvent des causes à défendre et les hôtels qui reçoivent des clients solvables…puisque c’est l’État qui paie.

En 2009, 47 000 personnes – record européen – ont demandé (très souvent abusivement) l’asile politique en France. La situation est la suivante : un Africain ou un Turc ou un Tchétchène arrivant, le dimanche, en France, avec sa famille (avec un visa de tourisme), peut déposer une demande du statut de réfugié politique en touchant le territoire français ; dès le lundi, il pourra solliciter un hébergement de la part de la préfecture la plus proche ; et s’il ne l’obtient pas immédiatement, il pourra engager un référé administratif le mardi ; au final, il sera logé dès le jeudi. Derrière ces règles qui coûtent 500 millions d’euros par an aux contribuables français, il y a beaucoup de bénéficiaires : les associations qui touchent les subventions pour l’aide qu’elles apportent aux demandeurs d’asile, les avocats qui trouvent des causes à défendre et les hôtels qui reçoivent des clients solvables…puisque c’est l’État qui paie.

Le Premier ministre François Fillon a annoncé un gel en valeur des dépenses de l’État sur trois ans, une baisse de 10 % des dépenses de fonctionnement (entre 800 million et 900 millions d’euros) et 5 milliards d’économies sur les niches fiscales. Le non-remplacement d’un fonctionnaire sur deux est en outre confirmé. L’objectif est de ramener le déficit de 8 % du P.I.B. en 2010, à 6 % en 2011, 4,6 % en 2012, et 3 % en 2013, soit 95 milliards d’économies en trois ans. Or l’immigration extra-européenne coûte à elle seule 36 milliards d’euros par an à la France !

Le Premier ministre François Fillon a annoncé un gel en valeur des dépenses de l’État sur trois ans, une baisse de 10 % des dépenses de fonctionnement (entre 800 million et 900 millions d’euros) et 5 milliards d’économies sur les niches fiscales. Le non-remplacement d’un fonctionnaire sur deux est en outre confirmé. L’objectif est de ramener le déficit de 8 % du P.I.B. en 2010, à 6 % en 2011, 4,6 % en 2012, et 3 % en 2013, soit 95 milliards d’économies en trois ans. Or l’immigration extra-européenne coûte à elle seule 36 milliards d’euros par an à la France !

Ex: http:://www.polemia.com/

Ex: http:://www.polemia.com/

l’instabilité potentielle du système financier et monétaire mondial ;

l’instabilité potentielle du système financier et monétaire mondial ;