Par Eberhard Hamer (N.B. : cet article date de 2005)

La manipulation actuelle des systèmes de la monnaie et des changes constitue le scandale le plus important et aux conséquences les plus marquées de notre époque. Pour la première fois, l’escroquerie monétaire atteint des dimensions mondiales, car elle a lieu sur toute la planète, elle ne peut plus être contrôlée, arrêtée ou empêchée par aucun gouvernement et elle a même lieu de manière formellement légale, conformément à des lois nationales désuètes.

Toutefois, il est certain que l’escroquerie monétaire, comme toute autre escroquerie, ne peut pas enrichir à long terme les malfaiteurs par l’appauvrissement de leurs victimes, puisque l’on ne peut abuser d’aucun système monétaire libéral à long terme.

Selon la théorie financière, la monnaie est un moyen d’échange légalisé, qui conserve de surplus sa valeur. C’est pourquoi elle était jadis un monopole de l’État (droit de battre monnaie). Les pièces d’or, d’argent et de cuivre qui circulaient comme monnaie étaient battues par l’État. Celui-ci garantissait aussi la pureté du métal et le poids des monnaies, de sorte que l’on savait à tout moment, dans le pays comme à l’étranger, quelle était la valeur de chaque pièce. Ainsi, les pièces de monnaie étaient simultanément moyen d’échange et valeur durable.

• Mais pour battre monnaie, l’État doit avoir de l’or et de l’argent. Il était donc important qu’il disposât de mines d’argent, par exemple (Rammelsberg près Goslar), ce qui lui permettait de battre des monnaies supplémentaires en argent. Inversement, les citoyens savaient que l’État ne pouvait battre monnaie que dans la mesure où il disposait des métaux précieux correspondants. L’approvisionnement en métaux précieux était donc la base de la monnaie de métal précieux en circulation (monnaie d’or en circulation).

De la monnaie réelle à la monnaie fiduciaire

Cependant, des princes ont toujours tenté de se procurer davantage de monnaie qu’ils n’avaient de métal précieux, en réduisant la part des métaux précieux dans l’alliage des pièces. Il en est résulté que les marchands et bourgeois ont cédé la mauvaise monnaie, mais gardé la bonne jusqu’au moment où, tous étant au courant, il a fallu refondre la mauvaise monnaie. Des pièces d’or ont circulé jusqu’à la Première Guerre mondiale.

• Une monnaie d’or en circulation a, cependant, l’inconvénient que l’augmentation de l’or n’atteint pas la croissance économique, de sorte qu’un manque d’or déflationniste peut empêcher une forte croissance économique. C’est pourquoi de nombreux États sont passés à une monnaie d’or indirecte : ils disposaient d’un trésor d’or d’un certain montant en or, à partir duquel ont été émis des billets de banque qu’il était plus aisé de transporter, de compter et de détenir en grande quantité. Leur valeur résultait de la faculté de présenter à tout moment les billets à la banque centrale et de les y échanger contre la quantité correspondante d’or ou d’argent (billets convertibles en métal précieux). De cette manière, l’État pouvait émettre davantage de monnaie fiduciaire qu’il ne possédait de métal précieux, peu de détenteurs de monnaie insistant d’habitude sur l’échange de billets en or. Normalement, un volume de moins de 10% d’or suffisait à un volume de billets de 90%.

• Le système fonctionnait dans le monde entier. En effet, des pays dépourvus d’or garantissaient aux détenteurs de leurs billets un cours fixe de change, par rapport aux monnaies convertibles en or. Tant que cette garantie de change existait, les bourgeois étaient certains de pouvoir échanger – à vrai dire, par le biais d’un double échange (étalon de change-or) – leur monnaie fiduciaire contre des pièces de métal précieux et avaient ainsi, tout au moins, une garantie indirecte de la valeur de leur monnaie.

De la monnaie d’État à la monnaie privée

L’étape décisive menant à l’abandon de la monnaie d’État a été la fondation, en 1913, du Système fédéral de réserve des États-Unis. Bien que la constitution américaine ne prévoie que l’or et l’argent comme monnaies légales, un cartel fondé par des banques privées et dirigé par les deux grands groupes financiers, Rothschild et Rockefeller, a créé une banque centrale privée ayant droit d’émettre sa propre monnaie, devenue moyen légal de paiement et garantie, initialement, par le gouvernement des États-Unis. Après la Première Guerre mondiale, cette banque privée a racheté les réserves d’or mondiales. Il en est résulté que de nombreuses autres monnaies n’ont plus pu maintenir leur étalon-or et ont sombré dans la déflation (première crise économique mondiale).

• A la fin de la Deuxième Guerre mondiale, l’instauration d’un nouvel étalon dollar-or a été donc décidée en 1944, à Bretton Woods. Pendant la guerre mondiale, les États-Unis ont exigé des belligérants le paiement d’armements en or. L’or de l’Allemagne a dû être remis comme butin. Ainsi, plus de 30000 tonnes d’or, venant du monde entier, se sont accumulées aux États-Unis, soit davantage que dans tous les autres pays réunis. Cet or a servi de couverture au dollar. Mais comme les banques centrales du monde détenaient une grande partie des dollars à titre de réserves monétaires, les États-Unis ont pu émettre davantage de monnaie que leur quantité d’or. L’étranger avait en effet besoin de dollars pour acheter les matières premières, traitées uniquement en cette monnaie. Outre l’or, le dollar est donc devenu, toujours davantage, une réserve monétaire des autres banques centrales. Le règne du dollar sur le monde avait commencé.

• En 1971, le président des États-Unis, Richard Nixon, a supprimé l’obligation de convertir le dollar en or (étalon dollar-or) et, simultanément, la responsabilité de l’État à propos du cours du dollar. Depuis lors, la devise américaine n’est plus couverte, ni par de l’or, ni par la garantie de l’État, mais demeure la monnaie privée libre du Système fédéral de réserve (la Fed). Le dollar et toutes les autres monnaies du monde ne conservent, par conséquent, plus de valeur, mais sont de simples moyens de paiement imprimés et légalisés.

• Si la loi peut obliger à accepter une monnaie non couverte comme moyen d’échange, il ne peut en faire de même comme moyen de conservation de la valeur. Dans ce cas, la confiance du détenteur de billets, [en le fait] que la valeur de sa monnaie est assurée à long terme, est nécessaire. A son tour, le cours à long terme – la confiance – d’une monnaie flexible, dépend uniquement de la rareté de cette monnaie, ou du volume de la masse monétaire. Le problème est que la masse des biens n’a que quadruplé durant les trente dernières années, alors que la masse monétaire s’est multipliée par quarante.

• Or, une augmentation de la masse monétaire implique toujours de l’inflation. Et l’inflation entraîne une dévalorisation de la monnaie. On a recouru à trois solutions pour résoudre ce problème :

Dès la fondation de la Banque fédérale d’Allemagne, la science financière allemande avait exigé l’établissement d’un «quatrième pouvoir» en faveur de l’institut d’émission, pour permettre à celui-ci de résister aux pressions visant à un excès de masse monétaire et, partant, de se fier au maintien de la valeur monétaire. En fait, la Banque fédérale était tenue, de par la loi, de préserver la valeur du mark (théorie de la monnaie neutre) et était indépendante de l’État dans une forte mesure. Dans ces conditions, le mark, monnaie la plus stable du monde, a été utilisé, toujours davantage, comme monnaie de réserve et monnaie de placement.

La plupart des autres États ont préféré une monnaie axée sur la quantité. Ils ont obligé leurs banques centrales à déterminer leurs masses monétaires d’après certains objectifs, tels la croissance économique ou le plein-emploi. La politique nationale a profité de cette évolution pour exercer son influence sur la banque centrale et sur la monnaie, ce qui a régulièrement entraîné une inflation de la masse monétaire (exemples : France, Italie, Espagne).

En revanche, la plupart des dictatures des pays en voie de développement, et la Fed, ont préféré une «monnaie quantitativement libre», c’est-à-dire une monnaie dont les excès, par la politique ou les propriétaires privés du Système de réserve, ne sont pas limités par la loi. Une «monnaie quantitativement libre» a toujours signifié «monnaie dont on peut abuser librement» et n’a jamais fonctionné à long terme.

Point essentiel, il ne faut pas sous-estimer les tensions auxquelles sont soumis les cours des changes, lorsque évoluent parallèlement des monnaies, tel le mark, dont les banques d’État émettrices préservent la valeur, et des monnaies de banques d’État assujetties, voire de banques privées, qui sont manipulées selon les objectifs de l’émetteur : comme la Banque fédérale d’Allemagne a maintenu la valeur du mark relativement stable et que celle d’autres monnaies importantes a diminué, toujours plus fortement, en raison de l’augmentation de la masse monétaire et de l’inflation, les détenteurs de monnaie se sont efforcés, tout naturellement, d’investir à long terme en monnaies fortes et d’éviter les monnaies faibles.

• Depuis lors, aucune monnaie du monde n’a plus quelque base de valeur que ce soit, la monnaie mondiale s’est détachée de toute valeur réelle, les billets sont imprimés sans arrêt et leur valeur diminue continuellement, en raison de leur augmentation constante. Si les gens croient toujours que le papier-monnaie qu’ils détiennent a une valeur fixe, cela résulte de manipulations habiles des changes, donnant l’illusion d’un rapport de valeurs. De fait, les changes sont manipulés par les groupes qui engendrent aussi l’augmentation de la masse monétaire.

• Pratiquement, le Système fédéral de réserve privé, guidé par la haute finance des États-Unis et appartenant à celle-ci, a atteint l’importance d’un système de monnaie mondiale :

Le dollar, monnaie privée de la Fed, domine déjà le monde, de par sa masse monétaire. Plus de 75% de la monnaie mondiale sont des dollars.

La haute finance des États-Unis a obligé aussi les marchés des matières premières, qu’elle contrôle, à ne vendre leurs produits qu’en dollars. Qui ne vend pas son pétrole contre des dollars sans valeur, est déclaré terroriste (Saddam).

Les banques centrales des autres pays ont été également forcées d’accepter des dollars comme réserves monétaires, dans des proportions croissantes (plus de 90% dans le cas de la Banque centrale européenne). La valeur des autres monnaies – tel l’euro – découle donc, à raison de plus de 90%, de billets en dollars sans valeur, ne reposant que sur la puissance et la volonté de la haute finance américaine.

Les banques centrales étrangères ont été amenées, avec ou sans douceur (Suisse), à céder ou à «prêter» leurs réserves d’or contre des dollars. Ainsi, l’or du monde s’est de nouveau concentré, comme avant la première crise économique mondiale, chez les propriétaires de la Fed, de sorte qu’un système de l’étalon-or ne pourrait être réinstauré que conformément à leur volonté et qu’ils feraient l’affaire du siècle, du simple fait d’une réforme monétaire entraînant une nouvelle fixation du prix de l’or (Greenspan : «peut-être jusqu’à 6000 dollars»).

La haute finance des États-Unis détermine donc, par l’intermédiaire de la Fed, qui lui appartient, la monnaie et les changes du monde entier. Le dollar est la monnaie privée de cette haute finance. Il n’est garanti par personne d’autre, mais est maltraité autant que faire se peut, accru et modelé en instrument de sa domination sur le monde et du vol de toutes les matières premières et valeurs réelles importantes.

• En augmentant sans scrupules la masse des dollars, la haute finance des États-Unis s’est procuré des liquidités illimitées, qui lui permettent d’acheter le monde entier. Par cette émission, l’État américain peut émettre davantage de dollars qu’il n’en reçoit (endettement débridé). Aussi bien la haute finance dominatrice des États-Unis, que le gouvernement qu’elle domine, profitent donc de l’augmentation de la masse monétaire. Par conséquent, le volume des dollars s’est accru toujours plus vite, ces dix dernières années.

• De même, les dettes de l’État ont augmenté considérablement envers l’étranger. Le gouvernement des États-Unis commande donc de plus en plus de biens réels à l’étranger, qu’il paie par des billets sans valeur – la forme moderne du tribut.

• Il faut attribuer à une mise en scène et à un chantage habiles, le fait que cet accroissement sans limite des dollars n’a pas entraîné depuis longtemps la chute de cette monnaie et le refus des clients de l’accepter : la haute finance et le gouvernement des États-Unis forcent économiquement et politiquement, depuis des années, les principales banques centrales du monde (Banque centrale européenne, Banque du Japon, Banque de Chine, etc.) à garder des dollars sans valeur, accumulés lors d’exportations ou d’achats de valeurs réelles, et à les détenir comme réserves de devises constituant soi-disant de la valeur. Cela signifie, pratiquement, que les banques centrales de Chine, du Japon et d’Europe accumulent en quantités toujours plus fortes, comme réserves monétaires prétendument de valeur, les dollars sans valeur leur parvenant à la suite des livraisons de biens de leurs ressortissants. La monnaie des États satellites est donc déjà garantie par des dollars, dont la valeur diminue toujours davantage ; elle a aussi perdu pratiquement sa valeur. Ainsi, toutes ces monnaies naviguent sur le même bateau de la dévaluation, les promoteurs de l’augmentation de la masse monétaire, à New York et Washington, ainsi que leurs aides, augmentant la masse monétaire dans les banques centrales des États satellites.

• Toutefois, le débiteur que sont les États-Unis décide, lui-même, dans quelle mesure il plumera finalement ses financiers, par une dévaluation officielle du dollar et se débarrassera de son endettement à leurs frais. L’étranger, qui détient 80% des dollars, subira surtout les effets de la dévaluation de cette monnaie. Le débiteur a toute latitude pour déterminer dans quelles proportions il dévaluera ses dettes et dépouillera ainsi ses créanciers.

• Cependant, la manipulation des cours fait croire au public que les monnaies, manipulées et accrues sans limite, ont toujours un cours solide.

• Si les détenteurs de monnaies savaient qu’ils n’ont au fond que du papier en mains, mais que tout dépend des manipulations, des abus, de la puissance et des objectifs de la haute finance des États-Unis, la vitesse de circulation de la monnaie augmenterait davantage, en raison du refus d’accepter la monnaie ; une fuite dans les valeurs réelles aurait lieu, il s’ensuivrait une inflation s’accélérant dramatiquement, voire galopant, la dévalorisation accomplie depuis longtemps des investissements en valeur nominale (papiers monétaires, obligations, fonds de placement, etc.) entraînerait un deuxième krach, la dévalorisation entraînerait la ruine du secteur financier, qui devrait faire face à des procès en dommages-intérêts, si bien qu’une réforme monétaire deviendrait inévitable.

Malgré une dévalorisation dramatique, l’illusion de la valeur de la monnaie est encore maintenue, artificiellement, par l’obligation de considérer les billets comme moyens de paiement légaux. Les profiteurs de ce système sont non seulement la haute finance des États-Unis qui, par sa Fed, place dans le monde des masses de dollars toujours plus considérables, mais aussi des banques centrales menant le même jeu, telles la Banque centrale européenne (BCE) et la Banque du Japon. Les directions de ces instituts savent fort bien à quel point le dollar a perdu toute valeur, mais confortent toujours l’illusion du dollar moyen de paiement légal, se sont tues pour des raisons politiques et ont couvert leur propre monnaie par des réserves monétaires libellées en dollars sans valeur. Si une réforme monétaire avait lieu, la BCE notamment serait dépourvue de valeurs. La présence de l’or se limite, vraisemblablement, à une simple créance et ne consiste donc plus en or réel. La plupart du temps, il est prêté, prétendument en nature, à la Fed, qui le prête à son tour, si bien qu’il n’est plus saisissable en cas d’effondrement. Le système repose sur le fait qu’un abus n’est, ni discuté, ni ne fait l’objet d’une publication.

• Fait n°1 : Les masses monétaires mondiales ont été tellement accrues et ont une base si fragile (dollars, euros, yens, etc.), que les monnaies correspondantes n’exercent plus de véritable fonction de conservation de la valeur, si importante aux yeux du citoyen.

• Fait n°2 : Seules la manipulation et la tromperie, à propos d’une valeur de la monnaie qui n’existe plus, préservent artificiellement la fonction d’échange des monnaies.

• Fait n°3 : Le dollar, monnaie privée de la haute finance américaine, a rompu depuis longtemps tous ses liens avec une valeur réelle (l’or) ou avec une masse monétaire déterminée. Il a donc, non seulement, perdu sa fonction de conservation de la valeur, mais ne trompe plus le monde, à propos d’une valeur d’échange prétendue de la monnaie privée, dévalorisée par une augmentation sans limite, que par des manipulations de cours sur l’ensemble de la planète. Seules cette tromperie, et la puissance de la haute finance des États-Unis, alimentent encore une «confiance» artificielle dans le dollar. En revanche, si les participants au marché savaient qu’ils n’ont en main, avec la valeur nominale du billet, que la promesse sans valeur de particuliers dans lesquels ont ne peut depuis longtemps plus avoir confiance, qui abusent constamment de leur pouvoir de manipuler la valeur de la monnaie, cette confiance se serait effondrée depuis longtemps.

• Il en va des actions comme de la monnaie. La plupart de ces titres n’ont plus de substance et ne recèlent que de l’espoir. Celui qui a cru avoir beaucoup gagné lors de la hausse fulgurante des actions a appris, par le krach, que l’action ne comporte, outre la valeur du papier, que de l’espoir, mais que celui-ci peut disparaître facilement. Le gain ou la perte, dans le jeu de la Bourse, sont de simples espérances et non des valeurs réelles. Tel est aussi le cas de la monnaie. La seule valeur réelle est celle du papier. Le reste est une confiance dans des puissances financières mondiales corrompues, mais fortes.

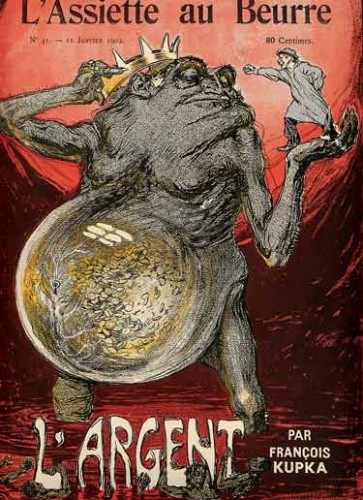

La mainmise sur les valeurs réelles au moyen d’une monnaie-fiction

Si les participants au marché savaient que notre système monétaire repose finalement sur la monnaie privée qu’est le dollar, et que cette monnaie dépend uniquement des souhaits de manipulation et d’abus de l’oligarchie financière, ils perdraient confiance dans la monnaie, ne considéreraient plus celle-ci comme moyen de conservation de la valeur, mais tenteraient d’échapper à la dévalorisation constante de la monnaie en se réfugiant dans les valeurs réelles.

• Or telle est l’action de ceux qui, cachés derrière la Fed, procèdent à la plus forte augmentation de la masse monétaire de tous les temps. Depuis des décennies, ils achètent, avec une monnaie perdant de plus en plus de sa valeur, toutes les valeurs réelles qu’ils trouvent : stocks de matières premières, complexes industriels, immeubles et presque chaque société financière étrangère à peu près intacte, par une reprise amicale ou hostile, à presque n’importe quel prix. Non seulement la haute finance des États-Unis accumule les valeurs réelles mondiales, mais aussi l’État importe depuis des années, contre de la monnaie de papier au fond sans valeur, davantage de valeurs réelles du monde qu’il n’en peut payer et s’endette ainsi, sans limite, envers l’étranger – tant que les créanciers étrangers croient encore à la valeur du dollar ou peuvent être obligés, par chantage politique, de prendre comme réserves monétaires ces dollars pourris.

Monopoles formés grâce aux valeurs réelles

De cette manière, la haute finance qui se cache derrière la Fed a acquis, contre ses dollars pourris, grâce à une politique ciblée de valeurs réelles, des secteurs entiers du marché et a constitué ainsi des monopoles ou oligopoles, dans les domaines suivants : diamants, or, cuivre, zinc, uranium, télécommunications, presse et télévision, denrées alimentaires (Nestlé, Coca-Cola), de grandes parties de l’industrie de l’armement et de l’espace, etc.

• Actuellement, une tentative de monopole tente de contrôler le secteur de la génétique. Les animaux et plantes qui ont subi des manipulations génétiques sont stériles. Si l’on peut donc manipuler les gènes de toute une région, les paysans ne peuvent plus utiliser les céréales qu’ils ont récoltées et doivent acheter les semences d’une entreprise au prix qu’elle fixe.

Une autre monopolisation a lieu actuellement sur le marché du sucre : le marché du sucre de l’UE est régi de manière à préserver aux paysans leur production de sucre de betteraves, qui est d’une nécessité vitale pour nombre d’entre eux. Or, le sucre de betteraves est plus cher que le sucre de canne du cartel américain, qui croît sous les tropiques. Nestlé et Coca-Cola, qui appartiennent à la haute finance des États-Unis, exigent maintenant, de concert avec les scientifiques et politiciens qui en dépendent, une «libéralisation du marché du sucre» et la revendiquent dans les instances internationales (GATT, Mercosur). Dès que cette libéralisation sera imposée, le sucre de betteraves cher ne pourra plus se maintenir face au sucre de canne bon marché, la production européenne de sucre s’effondrera définitivement et le marché du sucre – tout d’abord bon marché, puis cher – sera inondé par le cartel du sucre de canne, contrôlé par la haute finance des États-Unis.

• Le cas Primacom démontre par quelles méthodes la haute finance des États-Unis accapare des branches entières : cet exploitant de réseaux par câble a une situation très lucrative, mais est, depuis longtemps, dans le collimateur de la haute finance des États-Unis (monopolisation des télécommunications). Celle-ci s’est infiltrée, depuis longtemps, dans le management de Primacom, puis lui a accordé un prêt, à un taux d’intérêt dépassant 30%. Par conséquent, cette entreprise florissante a connu des difficultés et est devenue, aux yeux de la banque américaine, propre à une OPA très bon marché. Le jeu traverse actuellement sa dernière phase.

• L’émissaire de la haute finance américaine, Ron Sommer, a tenté de se livrer à un jeu analogue avec Deutsche Telekom. La haute finance des États-Unis accumule les sociétés du secteur des télécommunications, pour créer un monopole mondial. Pour ce faire, l’émissaire Sommer lui a acheté une petite entreprise du secteur des télécommunications, à un prix (30 milliards de dollars) supérieur de trente fois à sa valeur, afin que cette haute finance puisse racheter Telekom avec son propre patrimoine. La deuxième étape consistait à rendre les actions Telekom si bon marché, que l’investisseur américain puisse les acheter à bas prix. Sur ce point, Ron Sommer a échoué. Toutefois, cet échec ne fera que retarder, sans les empêcher, les plans de reprise de la haute finance américaine. La privatisation et le rachat d’entreprises des télécommunications continuent, conformément aux plans dressés.

• Un jeu analogue se déroule sur le marché mondial de l’énergie. En Allemagne, EON et RWE y participent visiblement, la haute finance des États-Unis ayant déjà envoyé ses hommes de confiance dans les banques et managements décisifs pour les candidats à la reprise. En 20 ans, elle veut aussi monopoliser l’eau du monde, selon les indications de son représentant Brzezinski.

La réforme monétaire et les valeurs réelles

Une interprétation correcte des plans de la haute finance mondiale aboutit à la conclusion que la masse monétaire doit être accrue et dévalorisée, jusqu’à ce que toutes les valeurs réelles importantes du monde soient achetées et monopolisées. La haute finance sait bien que son accroissement de la masse monétaire ne saurait passer inaperçu et que, à un moment donné, la confiance en un dollar inflationniste disparaîtra. L’éclatement d’une crise de confiance fera de l’inflation encore contrôlée, une inflation galopante, qui aboutira forcément à une réforme monétaire.

• Or, il s’agit d’un avantage dont bénéficiera aussi bien la haute finance que les États-Unis :

Préalablement, la haute finance a acheté assez de valeurs réelles avec des dollars pourris, et ces valeurs réelles ne seront pas touchées par la réforme. La haute finance aura ainsi converti à temps de l’argent pourri en patrimoine de valeur. Comme elle a constitué des monopoles mondiaux dans de nombreux domaines, elle peut imposer des prélèvements à tout moment au monde, grâce à des prix de monopole. Les dominateurs du monde auront donc, comme revenu, non plus des impôts, mais des revenus de monopoles. Personne ne pourra empêcher la haute finance de relever de 10, 20 ou 30% les prix de l’or, des diamants, du cuivre, du zinc, de l’eau, des semences ou de l’énergie et d’imposer ainsi des prélèvements spéciaux à l’ensemble de la population mondiale. Il n’y a encore jamais eu de telle puissance financière dans le monde, ayant constitué un tel péril pour l’ensemble de la population.

Rusée, la haute finance des États-Unis a principalement déversé ses dollars pourris à l’étranger. Plus des trois quarts des dollars ne sont plus aux États-Unis, mais se trouvent dans les États créanciers de ce pays. En effet, les États-Unis se sont de plus en plus endettés envers l’étranger, ces dernières années. L’étranger a livré des produits et reçu, en échange, des dollars sans valeur. Toutes les banques centrales étrangères sont remplies de dollars pourris. Si ceux-ci sont subitement dévalués, plus des trois quarts du dommage toucheront les banques centrales, les banques, les États et les opérateurs hors des États-Unis. Les banques centrales européennes pourront alors regretter d’avoir échangé leur or contre des dollars pourris et d’avoir constitué de la monnaie formelle comme base (réserves monétaires) de leur propre monnaie, tels le yen et l’euro. Si le cours de la monnaie-clé, le dollar, s’effondre, celui des monnaies satellites subira le même sort, sa seule base étant un montant en dollars pourris. En d’autres termes : la réforme monétaire qui se prépare, déclenchera forcément une réforme de toutes les monnaies mondiales, dont le dollar pourri constitue encore la principale réserve monétaire.

Le fait que tout accroissement continuel d’une monnaie privée – le dollar – par le Système fédéral de réserve appartenant à la haute finance des États-Unis, doive forcément entraîner un pourrissement du dollar, une inflation de plus en plus forte et, finalement, une réforme monétaire, est une certitude fondamentale de la science financière, et même Greenspan et ses collaborateurs devraient en être conscients.

De la réforme monétaire à la monnaie mondiale

Imprudemment, Greenspan a indiqué dans un discours «qu’une correction fondamentale du dollar aurait lieu d’ici 2007 et que l’on pourrait fondre, à cette fin, le dollar et l’euro en euro-dollar, une nouvelle monnaie mondiale.» Cette vue est conforme aux besoins de la haute finance américaine, car l’abus du dollar ne peut se poursuivre que jusqu’en 2007, au pire. En effet, la confiance du monde dans cette monnaie privée, accrue sans trêve, perdant de plus en plus de sa valeur et maintenue artificiellement, devrait alors avoir disparu. Le dollar subira donc une transformation ces prochains temps. Si une fusion avec l’euro avait lieu, la haute finance des États-Unis atteindrait des objectifs importants :

Une nouvelle monnaie permettrait de dévaloriser les anciennes dettes monétaires et, partant, de spolier les créanciers détenant encore de cette monnaie. Si le nouvel euro-dollar vaut 20 anciens dollars ou 15 euros, les anciennes monnaies sont dévaluées en conséquence, les créanciers détenteurs d’ancienne monnaie spoliés, le jeu a profité aux émetteurs de monnaie privée.

L’État fédéral américain, surtout, se débarrasserait ainsi de ses dettes : l’endettement envers l’étranger, qui atteint actuellement 5200 milliards de dollars, ne se chiffrerait alors qu’à 2600 milliards d’euro-dollars, soit une dévaluation de 50%.

Les détenteurs d’anciens dollars seraient les principales victimes, les montants qu’ils détiennent étant dévalués de 50, voire de 90%. Les banques centrales de Chine, du Japon et d’Europe, qui détiennent d’importantes réserves monétaires en dollars, en pâtiraient particulièrement.

Toutefois, le but principal de la haute finance américaine est d’établir ainsi une monnaie mondiale, qu’elle contrôlerait. Sous un régime d’euro-dollars, le Système fédéral de réserve, appartenant à la haute finance des États-Unis, aurait forcément une majorité. Cette haute finance contrôlerait alors la majorité du système. A cette fin, la haute finance des États-Unis a choisi la BRI (Banque des règlements internationaux), une organisation privée dont elle a déjà acquis secrètement la majorité des parts. Si la BRI devenait la banque centrale émettant les euro-dollars, les mêmes propriétaires privés seraient, par hasard, les principaux propriétaires de la nouvelle banque centrale, qui étaient auparavant les propriétaires de la Fed. Ils pourraient jouer le jeu consistant à émettre de la monnaie à leur gré, à un niveau supérieur, qu’ils ont joué jusqu’à maintenant avec le Système fédéral de réserve – et bénéficier de surcroît de la diminution de leur endettement due à la réforme monétaire. L’augmentation de la masse monétaire mondiale qui a eu lieu jusqu’à maintenant, cette grande escroquerie monétaire, serait effacée par la réforme monétaire. Les vieux malfaiteurs bénéficieraient d’un nouveau système, d’une nouvelle monnaie, qui leur permettrait d’utiliser aux mêmes fins la monnaie mondiale euro-dollar, durant les 20 à 30 prochaines années.

Ce faisant, la haute finance des États-Unis aurait donc monopolisé, par escroquerie, les valeurs réelles mondiales – parmi lesquelles figurent des biens aussi essentiels que les semences, les denrées alimentaires, l’eau, l’énergie et les métaux, mais aurait aussi bâti, de nouveau, un monopole monétaire à sa disposition, qu’elle pourrait utiliser à son gré – une machine d’accroissement monétaire, tel l’âne aux ducats de la légende.

• Même la publication de ce système d’escroquerie ne provoquera pas de cris dans le monde. On parlera de «théorie du complot», d’«antiaméricanisme», voire d’«antisémitisme» (Rothschild), ou s’efforcera d’empêcher de telles publications, une partie essentielle des médias imprimés et électroniques mondiaux appartenant à la haute finance des États-Unis.

• Il est important que ceux qui pourraient subir des pertes, comprennent ce jeu. Celui qui possède un patrimoine financier, devrait donc écouter, ou plutôt lire.

• Les perdants du grand jeu de l’oligarchie financière sont les participants au marché mondial, qui accordent trop de confiance à la monnaie, qui croient toujours que celle-ci n’a pas une simple fonction d’échange, mais qu’elle sert encore de préservateur de la valeur. Les hommes n’ont visiblement pas tiré de leçon de la dévalorisation constante de la monnaie de ces 40 dernières années. Celle-ci s’accélérera ces prochaines années, avant la catastrophe finale, car elle sert uniquement aux manipulateurs. Celui qui attache donc de l’importance au maintien de la valeur à long terme de son patrimoine, ne peut pas continuer à avoir des placements en valeurs monétaires, en polices d’assurances, en obligations ou en espèces, il doit investir en valeurs réelles, comme la haute finance lui en donne l’exemple.

Objectif stratégique de l’escroquerie monétaire mondiale

Pour autant que l’on puisse en juger de l’extérieur, la haute finance des États-Unis a eu pour seul objectif initialement de contrôler la monnaie du pays et, partant, de manipuler le marché des États-Unis à son gré. La Fed privée servait à réaliser cet objectif. Lorsque le président Kennedy a proposé une loi visant à étatiser ce système financier privé, il est décédé subitement. Toute personne en contact avec les possibilités de monnaie privée, a perdu son patrimoine ou sa vie.

• Depuis lors, les objectifs stratégiques de la haute finance américaine ont dépassé le cadre national. Elle a pour but un système monétaire privé mondial, qu’elle a assuré par son dollar privé, imposé comme principale monnaie de réserve dans le monde entier, et qu’elle ne doit plus formaliser que par une monnaie mondiale, l’euro-dollar.

• Si nous voulons empêcher un deuxième abus du système monétaire mondial en faveur d’une haute finance privée et l’abus des masses monétaires, chaque monnaie doit être protégée contre tout abus public ou privé, contre toute manipulation déflationniste ou inflationniste.

• Ce but ne peut certainement pas être atteint, si l’on abandonne les changes à la haute finance privée. Celle-ci profitera toujours des possibilités d’abus, en spoliant et exploitant le monde par un accroissement de la masse monétaire.

• Cependant, l’expérience a montré aussi que la plupart des gouvernements abusent également de leur monnaie, s’ils peuvent influer sur la banque centrale et sa politique de la masse monétaire.

• Il convient donc d’empêcher les abus que les pouvoirs publics et la haute finance privée exercent sur les monnaies.

• Il est certain qu’une monnaie basée sur l’or ne peut pas être manipulée aussi facilement qu’une simple monnaie formelle. Toutefois, les problèmes d’une monnaie basée sur l’or découlent de la disponibilité de l’or, la haute finance ayant accaparé la plus grande partie des réserves d’or. Ainsi, elle redeviendrait gagnante et accapareuse de toute sorte de monnaie basée sur l’or.

• La seule solution est donc celle d’une monnaie formelle. Cependant, cette monnaie ne doit pas être librement, arbitrairement déterminable, mais doit être axée sur un objectif de monnaie neutre. La masse monétaire ne doit donc pas croître davantage que celle des biens. Le secteur monétaire ne doit plus exercer d’effets inflationnistes ou déflationnistes sur les monnaies et l’économie mondiale.

• Cet objectif ne peut être atteint que par des banques centrales strictement neutres et si indépendantes qu’elles constituent un «quatrième pouvoir», ne sont pas dans les mains de particuliers et ne peuvent pas être influencées par leurs gouvernements. Avant sa castration par la Banque centrale européenne, la Banque fédérale d’Allemagne était très proche de cette indépendance.

• La prochaine réforme monétaire offre une chance unique de dénoncer les coupables, leurs manipulations monétaires et leurs abus, ainsi que de susciter l’approbation générale d’un système de banques centrales sur lequel ni la haute finance, ni les gouvernements n’exerceraient d’influence. Il s’agit d’une chance exceptionnelle.

• La haute finance surtout, qui, par son organe la BRI, s’est déjà préparée à s’emparer du prochain système de banques centrales et de monnaies, pourrait empêcher la création d’un système indépendant. Il convient donc d’informer, d’expliquer à la population, à l’économie et aux politiciens, les dangers qu’une économie monopoliste fait courir, non seulement à la monnaie actuelle, mais aussi à un nouveau système monétaire.

Johann Gottlieb FICHTE, dans son "Geschlossener Handelsstaat " ("L'Etat commercial fermé"), propose à son peuple, le peuple allemand, un modèle d'économie socialiste et nationale voire communiste et nationale. Ce modèle est inspiré des idées de Jean-Jacques ROUSSEAU, qui avait déjà influencé FICHTE pour la rédaction du "Grundlage des Naturrechts nach Prinzipien des Wissenschaftlehre " de 1796. Dans ces deux ouvrages, FICHTE pose le "commun" (c'est-à-dire la "Nation") comme l'idéal, comme une société gérée par les principes de la "raison pure" et basée sur l'égalité en droit de tous les citoyens. Et comme le fondement

Johann Gottlieb FICHTE, dans son "Geschlossener Handelsstaat " ("L'Etat commercial fermé"), propose à son peuple, le peuple allemand, un modèle d'économie socialiste et nationale voire communiste et nationale. Ce modèle est inspiré des idées de Jean-Jacques ROUSSEAU, qui avait déjà influencé FICHTE pour la rédaction du "Grundlage des Naturrechts nach Prinzipien des Wissenschaftlehre " de 1796. Dans ces deux ouvrages, FICHTE pose le "commun" (c'est-à-dire la "Nation") comme l'idéal, comme une société gérée par les principes de la "raison pure" et basée sur l'égalité en droit de tous les citoyens. Et comme le fondement Selon LIST, au cours de l'histoire, les structures économiques se sont développées par paliers. Ainsi, l'Etat agraire pur se mue en Etat productiviste agricole et, finalement, quand les économies politiques atteignent un stade "supérieur", les Etats agricoles deviennent productivistes et

Selon LIST, au cours de l'histoire, les structures économiques se sont développées par paliers. Ainsi, l'Etat agraire pur se mue en Etat productiviste agricole et, finalement, quand les économies politiques atteignent un stade "supérieur", les Etats agricoles deviennent productivistes et Dans le Tiers-Monde lui-même, ces complémentarités ont été entrevues pour la première fois par le socialiste panafricain Kwame NKRUMAH dans son livre Neo-Colonialism. The Last Stage of Imperialism. L'essence du néo-colonialisme, selon NKRUMAH, consiste en ceci: l'Etat dominé par le néo-colonialisme possède théoriquement tous les attributs d'un Etat souverain, tandis qu'en réalité, son système économique et sa politique sont déterminés par l'extérieur. NKRUMAH constate de ce fait l'émergence d'une nouvelle lutte des classes, dont les "fronts" ne traversent plus les nations industrielles mais opposent les pays riches aux pays pauvres (puisque les travailleurs des pays riches profitent eux aussi du néo-colonialisme).

Dans le Tiers-Monde lui-même, ces complémentarités ont été entrevues pour la première fois par le socialiste panafricain Kwame NKRUMAH dans son livre Neo-Colonialism. The Last Stage of Imperialism. L'essence du néo-colonialisme, selon NKRUMAH, consiste en ceci: l'Etat dominé par le néo-colonialisme possède théoriquement tous les attributs d'un Etat souverain, tandis qu'en réalité, son système économique et sa politique sont déterminés par l'extérieur. NKRUMAH constate de ce fait l'émergence d'une nouvelle lutte des classes, dont les "fronts" ne traversent plus les nations industrielles mais opposent les pays riches aux pays pauvres (puisque les travailleurs des pays riches profitent eux aussi du néo-colonialisme).

del.icio.us

del.icio.us

Digg

Digg

Distributisme in de 21ste eeuw

Distributisme in de 21ste eeuw Et si on écoutait Maurice Allais ?

Et si on écoutait Maurice Allais ? The Web of Debt

The Web of Debt Archives de SYNERGIES EUROPEENNES - 2000

Archives de SYNERGIES EUROPEENNES - 2000