Het pleidooi voor euro-obligaties past in een ruimer pleidooi van vakbonden en sociaaldemocratie voor een New Deal. Euro-obligaties worden dikwijls in één adem genoemd met een financiële transactietaks op speculatief kapitaalverkeer. Zo'n taks zou de staat dan voor enkele procenten laten meegraaien in de winsten van beleggingsfondsen en andere speculanten, terwijl de beursspeculatie op zich ongemoeid wordt gelaten. Algemeen secretaris van het ABVV Rudy De Leeuw haalde de New Deal nog eens van stal in zijn nieuwjaarstoespraak. Alleen: de historische metafoor was slecht gekozen voor een relanceplan. Wat hij er immers niet bij vertelde, was dat de New Deal van Franklin Delano Roosevelt nooit gewerkt heeft. De VS hebben hun recessie niet opgelost door de binnenlandse koopkracht te verhogen, maar door de Tweede Wereldoorlog te voeren (met alle naoorlogse gevolgen van dien). Een beleid dat grote openbare werken of andere bijkomende overheidsbestedingen financiert door te lenen op de binnen- of buitenlandse kapitaalmarkt verhoogt uiteindelijk enkel de staatsschuld en bijgevolg de belastingdruk. Als het al niet door de vergrote geldvraag de rentes omhoog duwt en zo de private investeringen verdringt. De Leeuw had beter, indien hij ten minste de moed en het verstand had gehad, het taboe doorbroken dat nog altijd (onterecht) rust op het eerste Duitse Wirtschaftswunder, namelijk dat van het nationaalsocialistische Duitsland (2). Jean-Pierre Van Rossem is tot dusver de enige geweest die dat op verschillende nationale fora heeft gedaan. Onbegrip en stilzwijgen waren zijn deel. Bank- en beurswezen heten een wereldje voor ingewijden. Niet voor leken en al zeker niet voor avonturiers.

Nu, dat nationaalsocialistische Wirtschaftswunder is enkel mogelijk geweest door een unieke vorm van monetaire financiering. Dus: geen financiering door de stupide uitgifte van staatsobligaties, wel door de schepping van echt, nieuw staatsgeld: de Öffa- en de MeFo-Wechsel. Wisselbrieven wordt gezegd, maar ook wettelijke betaalmiddelen en dus geld. Het is dat beleid ook geweest dat John Maynard Keynes inspireerde tot het schrijven van zijn General Theory in 1936. Keynes speelde dus leentjebuur bij Adolf Hitler en diens minister van Financiën, Hjalmar Schacht. Maar het moet gezegd: de man die al vóór de jaren '30 ijverde voor een dergelijk beleid was de ideoloog van de NSDAP, Gottfried Feder. Hem komt in feite het geestelijke vaderschap toe. Een “detail” in de Duitse geschiedenis blijkbaar, want het wordt tegenwoordig maar al te graag verdonkeremaand. Het moet ook gezegd dat Keynes vooral de revolutionaire angel uit dat beleid haalde. Het verschil tussen het keynesianisme en het nationaalsocialisme ligt immers niet in het uitgangspunt, de bescherming van koopkracht door bijkomende staatsuitgaven, maar in de manier waarop die laatste moeten worden gefinancierd. In een keynesiaans beleid (zoals dat van Roosevelt) wordt hetzij geleend, hetzij belast, wat het monopolie van het bankwezen op de geldschepping onaangeroerd laat. Daardoor leek het keynesianisme vanaf het Interbellum een aanvaardbare optie voor een (ondertussen) geïnstitutionaliseerde, parlementaire linkerzijde. De sociaaldemocratie, dus. Na de Tweede Wereldoorlog bestond er zelfs een nationale consensus over onder alle burgerlijke partijen. Sindsdien heet het dat een beetje schulden maken geen kwaad kan (altijd goed voor de banken, houders van die staatsschuld).

De liberale staat is geen staat als hij geen staatsschuld heeft. En voor een liberale superstaat, zoals de EU of de VS, moet dat dan ook een (navenante) superstaatsschuld zijn. Die vaststelling is niet sarcastisch bedoeld, maar gewoon de bittere realiteit. Er is geen beter middel om een (liberale) staat te stichten dan een gegeven bevolking op te zadelen met een staatsschuld, en voor de houders van die staatsschuld liefst een zo groot mogelijke natuurlijk. Voor wie nog redenen zoekt waarom het in België nog niet tot een Vlaams-Waalse boedelscheiding is gekomen (en de kans klein is dat zulks zal gebeuren). Welnu, de Belgische staatsschuld is er alvast een van. Daarom zijn de voorstanders van het Europese federalisme (versie post-'45, Euro-Atlantisch welteverstaan) natuurlijk erg te vinden voor het idee van euro-obligaties. Hun doel is dan ook de vorming, koste wat het kost, van een liberale Europese superstaat die in een wereld waar de handel (volledig) geliberaliseerd is het hoofd zou moeten bieden aan de groep van zogenaamde nieuwe groeilanden of BRICS (Brazilië, Rusland, India, China, Zuid-Afrika). Het is echter een illusie van hen te denken dat de VS en hun EU-vazal in de 21ste eeuw een (westerse) wereldorde zouden kunnen handhaven die nog altijd voortbouwt op dezelfde verhoudingen en dezelfde eurocentrische arrogantie en navelstaarderij als in de hoogdagen van het imperialisme en het kolonialisme. Maar goed, het neemt niet weg dat ze de Europese eenmaking door euro-obligaties hopen te betonneren. Zadel de Europeanen eerst op met “een beetje” schuld, dan Europese belastingen erbovenop (of wat had u gedacht?) en de superstaat zal willens nillens een feit zijn.

Euro-obligaties zijn de “nieuwe” mantra van de stervende West-Europese sociaaldemocratie, gewurgd als ze wordt door een internationale context die de laatste drie decennia neoliberaal is geworden. Een internationale context waar de sociaaldemocraten als internationalisten overigens zelf ijverig aan hebben meegewerkt (en nóg meewerken). Iemand die zich de grote Europese roerganger Jacques Delors herinnert, de sociaaldemocraat die Europa herschiep tot een eengemaakte (d.w.z. volledig geliberaliseerde) markt? Roerganger van de sociaaldemocratie dan wel van het neoliberalisme, niemand die het nog goed weet. Maar “democraat”, dat zeker. En met hun pleidooi voor euro-obligaties bevinden de sociaaldemocraten zich opnieuw in het kamp van de notoire Europese federalisten. Langs rechts gedekt door Guy Verhofstadt (Open VLD), langs links door Daniel Cohn-Bendit (Les Verts). Verhofstadt, de liberaal die ooit als “Baby Thatcher” in zijn Burgermanifesten pleitte voor het “recht om uit de staat te stappen” en dus exact nul frank/euro belastingen te betalen, iets wat multinationale ondernemingen in België overigens nu al doen, pleit nu voor een Europese superstaat en Europese belastingen. Verhofstadts kompaan, Cohn-Bendit, ooit “Dany le Rouge” voor zijn vrienden mei-’68’ers, mag als hij Jean-Marie Le Pen niet aan het uitschelden is, de Hongaarse eerste minister Viktor Orban de mantel uitvegen. Orban, die aan het hoofd staat van een conservatief-nationalistische regering, wordt nu uitgerekend door Rooie Danny, vergeleken met Fidel Castro en Hugo Chávez. Meer dan veertig jaar geleden werd deze “bandiet” door zijn vijanden al uitgemaakt voor “anarchiste allemand”, “faux révolutionnaire” en “fils de grands bourgeois”. En, kijk, wie had er gelijk?

Hoe is het zover gekomen dat een conservatief-nationalistische politicus de “Chávez van Europa” wordt genoemd? Wel, het Hongaarse parlement heeft onlangs een nieuwe grondwet aangenomen in wat het begin lijkt van een politieke revolutie. Aan de zogenaamde christelijke inspiratie van die grondwet zal de vergelijking met Chávez wellicht niet liggen. Hoewel, het moet gezegd dat in Chávez' politiek toch een soort nieuwe bevrijdingstheologie doorschemert. Nee, dé steen des aanstoots is het feit dat Orban de eerste schuchtere stappen heeft gezet om de centrale bank van zijn land te nationaliseren. Een nationalisering die, zo vrezen de meeste economen, hogepriesters van het mammonisme (de afgoderij van het geld), de deur zou openzetten voor monetaire financiering en dus – nog steeds in hun logica – hyperinflatie. Monetaire financiering zou voor Hongarije echter ook in één klap een einde kunnen maken aan de afhankelijkheid van noodleningen, verstrekt door het EU-Noodfonds en het IMF. Aan de afhankelijkheid van het Leihkapital en zijn eeuwige renteslavernij, dus. Wie zou denken dat zulks per se zou moeten leiden tot hyperinflatie moet zich gewoon maar eens de vraag stellen waarom dat wél het geval was in het Duitsland van de jaren ’20, maar niet in het Duitsland van de jaren ’30. Maar goed, zover gaat de nieuwe Hongaarse grondwet niet eens. Het enige wat in feite verandert, is dat de Hongaarse minister van Financiën voortaan belangrijke vergaderingen bijwoont van de centrale bank van zijn land. Een groot schandaal, dat spreekt. De beruchte reductio ad Hitlerum is Orban vooralsnog bespaard gebleven, maar hoelang zal dat nog duren? Voor wie van historische vergelijkingen houdt dit keer geen Roosevelt of Hitler meer, maar Heinrich Brüning. De laatste rijkskanselier van de Weimarrepubliek, onder wiens regering het Hoover-moratorium (eenjarige stopzetting van de Duitse herstelbetalingen) tot stand kwam en de eerste Öffa-Wechsel werden uitgegeven.

Orbans hervormingen kunnen, zoals alles, eigenlijk slechts beoordeeld worden in het licht van hun finaliteit en die laatste kennen we vooralsnog niet. “Autocratie” en “dictatuur” roept het democratenkoor nu naar Orban, maar als Italië door buitenlandse ratingagentschappen en een stijgende schuldgraad wordt gedwongen (door wie?) een zakenkabinet in het zadel te hijsen, dan zwijgen ze natuurlijk. De Italiaanse regering heeft volmachten bovendien en is dus een dictatuur. En dan nog een zonder verkozen politici en met als enig mandaat: het uitvoeren van een internationale strafexpeditie tegen het eigen land en tegen de eigen natie. Griekenland bevindt zich met zijn regering van nationale eenheid in een vergelijkbare situatie. En de Belgische regeringsonderhandelingen hadden niet veel langer moeten aanslepen of België zat vandaag ook opgezadeld met een zakenkabinet. Om nog te zwijgen over de onverkozen wetgevingsmachinerie die de Europese Commissie is. Volmachtenwetten zijn echter een mes dat aan twee kanten snijdt: enerzijds zal men ze ooit nodig hebben om de dictatuur van het geld – de plutocratie – te kunnen breken, anderzijds kan de dictatuur van het geld ze evengoed gebruiken om een volk uit te persen en de weerstand ervan te breken, zoals nu gebeurt in landen waarvan wordt gezegd dat ze op de rand staan van het “staatsbankroet”. In dat geval dienen de volmachtenwetten om de dictaten van het internationale leenkapitaal door te drukken. Dat zijn dan de zogenaamde “onpopulaire maatregelen” waar de immer eufemistische en politiek-correcte media het over hebben, alsof de politici die ze uitvoeren dappere helden zijn en niet de zetbazen van het internationale leenkapitaal. Waarom hebben de Hongarije-criticasters geen moeite met de regeringen die die “onpopulaire maatregelen” nemen? Cru gesteld: dictatuur en hiërarchie heten bij het democratenkoor enkel “slecht” als ze niet plutocratisch, maar bijvoorbeeld politiek, militair of religieus van aard zijn.

Als Orban het herstel van de nationale soevereiniteit in Hongarije nastreeft, dan moet de enige relevante vraag zijn: met welk doel voor ogen? Eigenbelang of algemeen belang? Waakzaamheid is echter altijd geboden. En hoewel de Hongaarse regering stappen in de goede richting heeft gezet, is het duidelijk dat, als het Orban menens is met de nationale soevereiniteit, een breuk met de EU onvermijdelijk zal zijn. Een beetje soevereiniteit is géén soevereiniteit. Ook voor vakbonden en sociaaldemocraten geldt dat, als het ze menens is met de strijd voor het behoud van de sociale zekerheid, de koopkracht, de loon- en arbeidsvoorwaarden, ze het EU-lidmaatschap zouden moeten opzeggen. Ze zouden een voorbeeld moeten nemen aan een van hun illustere voorgangers, de voormalige BWP-voorzitter Hendrik de Man in 1940 (3). Diens fameuze Plan van de Arbeid was, net zoals Roosevelts New Deal, onuitvoerbaar gebleken in het toenmalige institutionele raamwerk. Zelfs met een regering van nationale eenheid, de regering Van Zeeland I, bleek zulks onmogelijk. Voordien had België overigens, net zoals Italië vandaag, al de bankiersregering Theunis II gehad. Zonder soelaas. Iets zegt mij echter ook dat de sociaaldemocratie in West-Europa al te lang en te veel verkankerd is door filosofisch liberalisme, anglofilie en vrijmetselarij, waardoor ze heel dicht aanschurkt tegen het politieke liberalisme. Niettemin worden Elio Di Rupo en – godbetert – François Hollande als nieuwe Jan Klaassens van de sociaaldemocratie in de steigers gezet. Sommige media willen ons zelfs doen geloven dat die laatste zinnens zou zijn een offensief tegen de almachtige haute finance te ontketenen. Jaja, tegen dat deel van de haute finance waaraan hij geen – u raadt het al? – euro-obligaties zal kunnen slijten waarschijnlijk. “Hollande wil het kapitalisme te lijf gaan met een loodjesgeweer”, zegt Marine Le Pen van het Front National (FN). Men hoeft geen sympathie te hebben voor de centrumrechtse partijen die in de meeste Europese landen aan de macht zijn (nog even toch) om te beseffen dat het altijd nóg slechter kan dan bijvoorbeeld een Sarkozy, een tegenstander van de euro-obligaties overigens. Zo scheelde het geen haar of PS'er Dominique Strauss-Kahn, de voormalige voorzitter van het Internationaal Muntfonds (IMF), was de “linkse” uitdager van “Sarko” geworden. Een beetje lenen bij het IMF kan allicht ook wel geen kwaad voor de “keynesiaanse” sociaaldemocraten, zolang zij daar zelf aan het roer staan. Ook Mario Monti en diens Goldman Sachs-regering in Italië tonen hoe een land van de regen in de drop kan belanden. Tevens levert investeringsbank Goldman Sachs nog de nieuwe eerste minister van Griekenland, de voorzitter van Europese Centrale Bank (ECB) en was het de belangrijkste campagnedonor van de huidige VS-president.

Interessanter dan Hongarije is overigens het programma van het Front National in Frankrijk. Het FN neemt bijvoorbeeld, anders dan vakbonden en sociaaldemocraten, stelling in tegen de wereldwijde vrijhandelsdictatuur. Een vrijhandelsdictatuur waarvan de EU niet meer dan het Europese smaldeel is en die de belangrijkste oorzaak is van de delokaliseringen naar nieuwe groeilanden (lageloonlanden). Op zich is vrijhandel niets nieuws. Toch is het in zijn huidige (multilaterale) vorm tamelijk recent en desastreuzer dan ooit tevoren. De impact ervan is te verklaren door de oprichting in 1995 van de Wereldhandelsorganisatie (WHO). Vrijhandel is een gesel voor veel ontwikkelingslanden, maar ook voor wat nog rest van de Europese landbouw en industrie, in het bijzonder de sectoren die nog een kleinschalig en relatief arbeidsintensief karakter hebben. Verder was de toetreding van China tot de WHO in 2000 een mokerslag voor Europa, dat na Chinees textiel nu ook meer en meer door Chinese elektronica wordt overspoeld. Er woedt dus op wereldvlak een economische oorlog waarvan velen dagelijks wel de gevolgen ondervinden, maar slechts weinigen de oorzaken en de schaal beseffen. Sociale bloedbaden komen niet uit de lucht gevallen, ze komen voort uit bewust genomen strategische beleidskeuzes. Die keuzes worden meestal genomen jaren vooraleer de gevolgen ervan merkbaar worden. En politici dragen daarbij de eindverantwoordelijkheid. Daarnaast zijn er natuurlijk de medeplichtigen, zoals liberale economen, die afdankingen en delokaliseringen in het omfloerste koeterwaals van hun ivoren torens de “comparatieve voordelen” van de vrijhandel plegen te noemen.

Maar wat is het grote voordeel van die vrijhandel? Een wereld waarin slaven moeten produceren voor werklozen die niet kunnen consumeren? Voorstanders beweren nochtans dat goedkope import de levensduurte hier kan drukken. Een redenering die men nog kan verwachten van China-dwepers als een Paul Buysse, een Jean-Marie Dedecker of een Chris Morel, maar toch niet iets waarmee een vakbond die haar leden wil verdedigen akkoord kan gaan? En toch zijn de grote vakbonden schuldig door verzuim. De syndicalisten hebben hun stek gekregen in het “parlement” van de Internationale Arbeidsorganisatie en dat moet maar volstaan om vrijhandel en arbeidersbelangen te verzoenen. Met andere woorden, geen enkele vakbond of partij kan vanuit die positie dus nog geloofwaardig de binnenlandse tewerkstelling verdedigen (en dat in de meest uiteenlopende sectoren). Vrijhandel staat haaks op eerlijke wereldhandel en is de ideologie waarmee het internationale financierskapitaal, multinationale ondernemingen en grootbanken de wereld(markt) verovert. Reken niet op de “sociale” internationalisten of andersglobalisten voor verzet, want zij zijn gewoon mooipraters zijn van wat spuuglelijk is; hun naïeve oppositie is altijd wel af te kopen met een postje hier of daar in een van de vele internationale instellingen/praatclubs (men moet verliefd zijn op de democratie om stekeblind te blijven voor de realiteit ervan). Er is vandaag de dag geen enkel protectionisme mogelijk in Europa en dat is, ironisch genoeg, in de eerste plaats een gevolg van de EU zelf. Zij is immers met handen en voeten gebonden aan de WHO-verdragen en een hele resem andere internationale verplichtingen. Er zal pas een slim protectionisme mogelijk zijn na een heronderhandeling van alle vrijhandelsverdragen en de uiteindelijke vervanging van de vrijhandelszones door nieuwe samenwerkingsverbanden van soevereine staten (zoals Chavez’ Alianza Bolivariana para los Pueblos de Nuestra América – ALBA). Daarmee is meteen ook de karikatuur de wereld uit geholpen als zou nationale politieke onafhankelijkheid internationale samenwerking uitsluiten, dat soevereiniteit synoniem zou staan voor een Zwitserse of, godbetert, Noord-Koreaanse Alleingang.

Gevraagd naar haar eerste presidentiële beleidsmaatregel, antwoordt Marine Le Pen: de oprichting van een Ministerie van Soevereiniteit. Dat zou dan belast worden met de heronderhandeling van ALLE internationale verdragen. Het NAVO-lidmaatschap wordt onmiddellijk opgezegd, waarna onder meer een strategisch (militair en energetisch) bondgenootschap zou worden voorgesteld aan Duitsland en Rusland, de zogenaamde as Parijs-Berlijn-Moskou. Parallel met die as Parijs-Berlijn-Moskou zal de Europese landen voorgesteld worden een “Pan-Europese Unie” van soevereine staten te vormen. Verder wordt het voortbestaan van de Wereldhandelsorganisatie, het Internationaal Muntfonds en de Wereldbank in vraag gesteld (4). Die laatste twee worden (terecht) “verouderd” genoemd, aangezien ze – opgericht in 1944 – nog steeds beheerst worden door de overwinnaars van de Tweede Wereldoorlog. En daar zijn ook de BRIC-landen niet bepaald tevreden mee. Tevens moeten de Europese verdragen (onder meer inzake vrij personenverkeer) herzien worden om het hoofd te bieden aan de asiel- en immigratiecrisis. De economische partnerschapsakkoorden met de landen waar de immigratie vandaan komt, moeten worden heronderhandeld om de instroom te stoppen. Tot slot – en bij wijze van eigen bedenking – zouden ook de Conventies van Genève herzien moeten worden. De conventie die vandaag de status van alle vluchtelingen regelt dateert van 1967 en is niet meer aangepast aan de noden van deze tijd. Het gaat om een uitbreiding van een eerdere conventie uit 1951, die enkel de rechten van Europese vluchtelingen regelde in de nasleep van de Tweede Wereldoorlog. Schaf die conventie(s) af en geen enkel Europees land zal nog internationaal “verplicht” zijn asiel te verlenen aan vluchtelingen van buiten Europa. De keerzijde van zo'n asielstop moet dan echter wel de ethische verplichting zijn dat geen enkel Europees land nog langer diplomatiek en militair betrokken is bij oorlogen die precies vluchtelingenstromen naar Europa veroorzaken. Zolang dat niet het geval is, is het dom en vals om alle aandacht op de vluchtelingen te richten (de “rechtse” demagogen hebben daar hun specialiteit van gemaakt).

Een laatste belangrijk programmapunt van het FN is dat het pleit voor het herstel van de Franse monetaire soevereiniteit. Niet enkel door een terugkeer naar de frank, maar vooral door de afschaffing van de infame wet-Pompidou-Giscard (ook wet-Rothschild genoemd). Een standpunt dat het onder meer deelt met nationaal-revolutionaire organisaties als Egalité et Réconciliation (van Alain Soral) en Troisième Voie (van Serge Ayoub). Die wet uit 1973 legde de (renteloze) monetaire financiering van de Franse staat aan banden en dwingt hem tegen hogere rentes op de kapitaalmarkten te lenen. Gelddeskundige Bernard Lietaer, een van de weinige dissidente stemmen onder het economengebroed, becijferde onlangs dat Frankrijk zonder die bewuste wet – door het wegvallen van de rentelasten op de staatsschuld – een staatsschuld van ongeveer 8% van het BBP had kunnen hebben in plaats van de meer dan 80% vandaag (Frankrijk had in '73 een staatsschuld van “maar” 21% van het BBP). Toch een opzienbarend feit, niet? Voor de massamedia heeft het blijkbaar amper nieuwswaarde. Zelfs de vakbonden, die zogenaamde voortrekkers van de sociale strijd, geven er geen ruchtbaarheid aan. De internationalistische vakbondstop verkiest euro-obligaties. Er rust geen taboe op de heilige huisjes van de internationale plutocratie. Nee, er heerst een ware omerta. Zoals bij elke maffia. Is het domheid of is er meer aan de hand? Eén ding is zeker: de wet-Rothschild, die monetaire financiering verbiedt, is via de artikelen van het Verdrag van Maastricht (1992) veralgemeend naar heel de Europese Unie. Het beleid dat de ECB nu voert slaat dan ook nergens op: ze leent geld tegen lage rentes in de hoop dat de banken daarmee staatsobligaties zouden kopen. En dat is wérkelijk een beleid dat aanstuurt op (hyper)inflatie; het democratenkoor, dat nu nog steeds de zegeningen van de euro bezingt, is vastgeroest in zijn eigen waandenkbeelden.

In de race naar het Elysée lijkt Marine Le Pen alvast quantité négligeable. Media en opiniemakers spitsen alle aandacht toe op het (schijn)gevecht tussen Hollande en Sarkozy. Het FN wordt zonder enige nuance als extreemrechts afgeschilderd, zoals dat al bijna veertig jaar lang wordt gedaan. Al wie zich een beetje zou informeren (en hoe is het nog mogelijk niet of slecht geïnformeerd te zijn in tijden van Internet?) zou moeten inzien dat het FN in heel wat opzichten een links-nationalistisch of nationaal-revolutionair programma heeft. Of toch alleszins een programma dat vanuit die optiek kan worden gesteund. De invloeden van onder meer de ecologist Laurent Ozon, van sociologen als Alain Soral of zelfs Emmanuel Todd maar ook die van niet-liberale economen als (wijlen) Maurice Allais en Jean-Claude Martinez zijn onmiskenbaar. Althans voor wie (ook) de politieke cultuur heeft om het in te zien en de intellectuele eerlijkheid om het te erkennen. Het is een programma dat met recht en rede populistisch kan worden genoemd, maar dan zonder de zweem van dwaze en hatelijke demagogie die de verzuurde islamvreters van (liberaal-zionistisch) “extreemrechts” kenmerkt. Mede daardoor is populisme de laatste jaren (helaas) onterecht synoniem geworden voor demagogie of volksverlakkerij, terwijl er vandaag meer dan ooit nood is aan een revolutionair populisme (waarvan enkele speerpunten hierboven al geformuleerd zijn). En wat populisme betreft, is het programma van het FN niet eens zo nieuw als het lijkt. Het is gewoon een actualisering van de lijn die stichter Jean-Marie Le Pen al meer dan een halve eeuw volgt, en wel toen hij nog in het parlement zetelde voor de de défense des commerçants et des artisans (UDCA) van Pierre Poujade (6). Die partij kwam voort uit een anti-etatistische én antikapitalistische tegenbeweging van kleine zelfstandigen (met tot op vandaag de wet-Royer, die de inplanting van de grootdistributie in kleine gemeenten aan banden legt, als een van haar politieke erfenissen). Aangezien de liberale staat in handen is van de houders van de staatsschuld is er geen kritiek op de staat mogelijk zonder een kritiek op het kapitalisme. De anti-etatistische kant van het poujadisme is doorgaans bekend, de antikapitalistische niet. Poujade zelf was in de jaren '30 overigens lid geweest van de Parti populaire français (PPF) van Jacques Doriot, een voormalige communist. De PPF was de enige fascistische massa-partij die Frankrijk ooit gekend heeft.

Poujadisme is tegenwoordig een synoniem voor populisme, maar het eigenlijke populisme dankt zijn naam dan weer aan de People’s Party die op het einde van de 19de eeuw furore maakte in de VS. Een kleine toelichting van het populisme is hier wel op zijn plaats, want het populisme verenigt in zich enkele anti-oligarchische tendensen die ook vandaag nog bijzonder actueel zijn. Het oorspronkelijke populisme kan worden gerekend tot de antifederalistische onderstroom in de Amerikaanse samenleving en was in menig opzicht verwant met de Democratisch-Republikeinse Partij (voorloper van de huidige Democratische Partij). Net zoals de Populisten waren de oude Democraten de partij van de vrije boeren in een gebied dat zich uitstrekte van het Zuiden tot de Grote Vlakten in het Midwesten. Hun grote rivaal was de toenmalige Federalistische Partij, de partij van de Amerikaanse oligarchie, zeg maar de burgerij van de Oostkust (vandaag nog altijd het centrum van de politieke en de financiële macht in de VS). Democratisch-Republikeinse presidenten als Thomas Jefferson en Andrew Jackson zijn dan ook – niet onbelangrijk in het licht van dit artikel – legendarisch geworden vanwege hun strijd tegen het (centrale) bankwezen in de VS (5). De oprichting van een centrale bank is altijd een van de voornaamste strijdpunten van de Federalisten geweest (ook toen ze allang niet meer onder die naam bestonden). Bemerk hier de gelijkenis met “onze” EU-federalisten, die overigens niet op toeval berust. De Populisten waren tegen de beurs van Wall Street (doorgeefluik voor reusachtige investeringen van Europees, overwegend Britse leenkapitaal), het stelsel van de National Banks (voorlopers van de huidige Federal Reserve) en de vorming van de eerste trusts (economische kartels), maar zij waren ook voor de nationalisering van bijvoorbeeld spoorwegen en telegrafie; tegen de goudstandaard en de werking van het gehele bankwezen en voor “overvloedig” geld (schuldvrij papiergeld of zilver-certificaten). Verder waren ze voor de invoering van de achturendag en een progressief belastingstelsel. Veel van die Populisten en hun ideeën kwamen op hun beurt voort uit de Greenback Party, een partij die na de Amerikaanse burgeroorlog ijverde voor het in omloop houden van het door de oorlogsregering van Abraham Lincoln gedrukte papiergeld. Het programma van de Greenbackers en de Populisten was dus een pleidooi voor een munt die ten dienste stond van de “kleine man” en niet van het bankwezen van de Amerikaanse Oostkust.

Het populisme was (en is) dus de ideologie van een anti-establishmentbeweging die haar wortels niet in het establishment zelf had. Het grote verschil tussen het populisme en de historische arbeidersbewegingen was immers dat die laatste meestal niet werden geleid door arbeiders, maar door marxistisch geïnspireerde burgerlijke – niet zelden Joodse – intellectuelen, wat de internationalistische gezindheid van het socialisme in de hand werkte. Het populisme had dus geen echte “linkse” oorsprong, hoewel het een uitgesproken antikapitalistische beweging was. Het was het politieke verzet van de beroepsgroepen die vreesden geproletariseerd te worden door de opkomende wereld van banken, fabrieken en groothandel. Een verzet gedragen door relatief vrije mensen – burgerij noch proletariaat – die echter in de steek werden gelaten door de sociaaldemocratie, waardoor ze in het Interbellum ook massaal gehoor zouden geven aan de lokroep van het fascisme, het nationaalsocialisme en aanverwanten (zie o.a. Doriot/Poujade).

Wat massamedia en opiniemakers tegenwoordig “rechts-populisme” noemen is evenwel geen populisme, maar liberale demagogie in een volkse verpakking. Een pseudo-populisme, dat hooguit enkele oppervlakkige raakpunten heeft met het historische populisme. Dat laatste was veel meer dan datgene waarvoor het nu doorgaat: een antibelastingsideologie. De Tea Party-beweging in de VS bevestigt haar domme tax revolt-karakter expliciet door haar naamkeuze en zelfs de libertarische presidentskandidaat Ron Paul, bekend om zijn snedige kritieken op de Federal Reserve en het VS-imperialisme, staat nog altijd mijlenver van het oorspronkelijke populisme. De reden waarom er niet zoiets als een “liberaal-populisme” kan bestaan is dat er gewoon geen vergelijk mogelijk is tussen liberalisme en populisme. Handelsliberalisering (vrijhandel) staat bijvoorbeeld haaks op de verdediging van zowel arbeiders als kleine zelfstandigen en zelfs delen van het bedrijfsleven (7). Deze korte analyse van het populisme toont ten slotte ook de valsheid aan van de marxistische klassenstrijdanalyse, gebaseerd op een duale voorstelling van “arbeid” en “kapitaal”. Communisten en kapitalisten zien zichzelf in hun (gedeelde) deterministische, dialectische opvatting van dé Geschiedenis graag als de grote protagonisten van dé Vooruitgang, maar elke keer opnieuw botsen ze op het voluntarisme van dissidenten die niet tot hun (moderne) links/rechts-logica te herleiden zijn. “Er zijn niet twee, maar véél meer klassen”, was dan ook een van de opvattingen waarmee Benito Mussolini, zelf een afvallige van de sociaaldemocratie en volgens Lenin de enige man in Italië die een revolutie kon leiden, tegen het marxisme inging. En met een bont allegaartje revolutionairen en oorlogsveteranen zou hij later, ironisch genoeg, Lenins gelijk bewijzen.

Sinds enkele jaren is er ook heel wat te doen om het “links-populisme” in Latijns-Amerika. De naamkeuze verraadt al dat het een linkse stroming is die afwijkt van het marxisme, vandaar haar “populaire” en niet “doctrinaire” karakter. De benaming is echter ook, al dan niet bewust, misleidend. Ze verdoezelt immers dat het links-populisme ook en vooral een links-nationalisme is. Het kan een combinatie worden genoemd van niet-marxistisch gezindheidssocialisme (cf. Hendrik de Man) en revolutionair bevrijdingsnationalisme. Dat is een nationalisme dat de “natie” ziet als de zaak van het ganse volk en niet als het voorrecht van een burgerij. Zoiets kan in de beperkte denkwereld van de liberale (linkse én rechtse) opiniemakers echter niet bestaan, tenzij het een marxistisch, communistisch of op zijn minst “links” karakter heeft. Zodoende worden de linkse nationalisten in Latijns-Amerika vandaag linkse populisten genoemd, zoals ze vroeger werden verketterd tot communisten, zeker als ze ook nog eens frontaal ingingen tegen de belangen van de VS in Latijns-Amerika. Denk maar aan Jacobo Arbenz in Guatemala, de jonge Fidel Castro in Cuba of Omar Torrijos in Panama. Zij waren (en zijn) slechts enkele voorbeelden van de vele linkse nationalisten in Latijns-Amerika. Wie verder wil teruggaan in de tijd kan ook nog de minder politiek-correcte, semi-fascistische regimes van een Lázaro Cárdenas in Mexico, een Getúlio Vargas in Brazilië (“Estado Novo”) en een Juan Perón in Argentinië aan het rijtje toevoegen. Zij kunnen zeker beschouwd worden als voorlopers van de huidige linkse golf: Hugo Chavez in Venezuela, Rafael Correa in Ecuador, Evo Morales in Bolivië en Ollanta Humala in Peru. In Bolivië en Peru, landen waar de indiaanse bevolking zich het sterkst heeft kunnen handhaven, gaat links-nationalisme gepaard met indiaans nationalisme of indigenisme.

Het links-nationalisme in Latijns-Amerika heeft zijn wortels in de 19de eeuw, meer bepaald toen de VS en het VK elkaar vonden in een gezamenlijke strijd om de Spanjaarden van het continent te verdrijven (zoals ze elkaar later ook zouden vinden tijdens de Eerste én Tweede Wereldoorlog om de Duitsers “uit Europa” te verdrijven). Zodoende spraken de VS, geruggensteund door het VK, met de Monroe-doctrine hun perfide “steun” uit aan de onafhankelijk geworden Spaanse (en Portugese) kolonies in Latijns-Amerika. De toenmalige Britse minister van Buitenlandse Zaken verried echter zijn ware bedoelingen, toen hij later schreef: “Spanish America is free; and if we do not mismanage our affairs sadly, she is English.” Latijns-Amerika is na zijn (schijn)onafhankelijkheid gewoon als een rijpe vrucht in de schoot van het Anglo-Amerikaanse neokolonialisme gevallen en tot op vandaag verwikkeld in een onafhankelijkheidsstrijd. In een ruimer opzicht zou men die onafhankelijkheidsstrijd zelfs een “botsing van beschavingen” kunnen noemen, namelijk een botsing tussen de Angelsaksische en van oorsprong joods-puriteinse beschaving en de Latijnse, katholieke beschaving met een inheems-heidens element.

Het neokolonialisme uit zich niet alleen door de vele militaire interventies van de VS, de vele door de VS gesteunde militaire staatsgrepen of de zogenaamde “war on drugs” (die niets anders is dan een voorwendsel voor de VS om militair aanwezig te zijn). Er is ook een sluipende economische oorlog aan de gang waarbij vrijhandel de strategie is van de Amerikaanse oligarchie om haar economische monopolies in Latijns-Amerika te vestigen. Zo heeft de Mexicaanse landbouw sinds de toetreding van het land tot het NAFTA (North American Free Trade Agreement) geen enkel verweer meer tegen de Amerikaanse agro-industrie en daardoor voert het land dat de bakermat van de maïs is, en bijgevolg de grootste soortenrijkdom herbergt, nu (goedkoper) maïs in uit de VS. Bovendien worden de inheemse soorten bedreigd door genetisch gemanipuleerde varianten uit de VS, want ook de “Frankensteins” die genetisch gemanipuleerde zaden verpatsen willen een graantje meepikken van de verovering van de Mexicaanse landbouw. De ondertekening van het NAFTA door Mexico in 1994 was ook het startsignaal voor een opstand van inheemse boeren in de Mexicaanse provincie Chiapas. Werkloosheid in de landbouw is het gevolg van de vrijhandel en vele boeren schakelen over op de cocateelt of wijken uit naar de VS.

De situatie in Latijns-Amerika, met politieke elites in de rol van neokoloniale zetbazen of compradores, verschilt in wezen niet zoveel van die in het “Oude Europa”, dat na twee wereldoorlogen ten slotte ook in het gareel werd gedwongen van diezelfde westerse, Anglo-Amerikaanse wereldorde. Na de Tweede Wereldoorlog werd het nationaalsocialistische, Duits-Europese autarkie-streven, zowel op vlak van internationale handel als van staatsfinanciën, definitief genekt. De opdeling van Europa in een westelijke en een oostelijke helft was het resultaat. En door de gedwongen politieke en economische integratie van die westelijke helft, zowel Europese landen onderling als met de VS, ontstond een gecombineerd westers “super-imperialisme”. Een imperialisme, dat in periodes van acute crisis weleens vlug opnieuw in onderlinge rivaliteiten kan vervallen. De Irak-oorlog van 2003 is één voorbeeld van onderlinge verdeeldheid, de huidige eurocrisis een ander. En als het historische momentum zich voordoet, zullen ook in Europa (opnieuw) links-nationalistische, nationaal-revolutionaire kaders klaar moeten staan om aansluiting te vinden bij die delen van de burgerlijke elite die zich – om welke redenen dan ook – “nationalistisch” zullen opstellen, want de politieke vazalliteit en de economische plundering hebben lang genoeg geduurd. Het naoorlogse Duitsland mag als Bondsrepubliek, een economische reus maar een politieke dwerg, vandaag de hoofdopzichter van het imperialisme in Europa spelen.

Nationale soevereiniteit is de eerste voorwaarde om een einde te maken aan de dictatuur van het internationale leenkapitaal en zijn krediet- en speculatie-economie. Soevereiniteit (in formeel-juridische zin) is de eerste stap naar een volwaardige soevereiniteit, die natuurlijk pas kan voortkomen uit een grondige sanering van de staatsfinanciën. Zo niet, blijven staten via staatsschuld en eeuwige rentedienst gewoon in de klauwen van het leenkapitaal. Dat is de werkelijkheid van de liberale staat, de moderne democratie. Alle belastings- en besparingsmaatregelen zijn in hetzelfde bedje ziek, omdat ze de wortel van het kwaad niet uitroeien. Dat is inderdaad een populistische, maar geen demagogische belastingskritiek. Demagogie is bijvoorbeeld de roep om Europese “solidariteit” met landen als Griekenland. Of de eis nu uit linkse dan wel uit rechtse hoek komt, hij komt altijd op hetzelfde neer: “solidariteit” in de vorm van een kredietinfuus, dat dubbel en dik terugbetaald zal moeten worden door de Griekse staat en dus het Griekse volk. Wie die logica volgt, is medeplichtig aan de brandschatting van Grieks staatseigendom en de uitpersing van het Griekse volk.

De Griekse bankiersregering heeft enkele maanden geleden, om zich de algehele vernedering van een door de EU georganiseerde uitverkoop te besparen, zelf raadgevers ingehuurd bij Deutsche Bank alsook BNP Paribas, Citigroup, Crédit Suisse, Ernst & Young, HSBC en uiteraard het alomtegenwoordige, maar immer onopvallende Rothschild & Sons. Voor de grootbankiers die jarenlang krediet gezaaid hebben, is de oogsttijd nu aangebroken. Om nog te zwijgen over de rol die de bank Goldman-Sachs jarenlang heeft gespeeld in het vervalsen van de Griekse begrotingen (en de EU die meer dan één oogje toekneep). En terwijl in Griekenland nu alles wat beweegt wordt belast, alles wat los- of vastzit wordt verpatst en al wie werkt moet inleveren, slaapt de rest van Europa rustig verder. Het geweten gesust door het fabeltje van de “solidariteit” en het verstand door de prietpraat van de “specialisten”. Is het overigens niet frappant hoe men over eender welk belangrijk onderwerp van kindsbeen af wordt aangemoedigd tot mondigheid, tot vrijdenkerij en vrije meningsuiting (meestal niet wordt gehinderd door enige kennis van zaken), terwijl het geld nog steeds iets voor ingewijden blijft? Alles wordt gebanaliseerd, geprofaniseerd en gevulgariseerd, maar de wereld van het geld blijft wel gehuld in een waas van mysterie.

De Griekse jeugd wordt intussen meer en meer gedwongen haar vaderland te verlaten, omdat dat laatste als EU-lidstaat de beleidsinstrumenten ontbeert om een eigen herstelbeleid te voeren (zoals een eigen munt). Het is altijd een van de bedoelingen van de eurozone geweest dat een lidstaat getroffen door een crisis, maar gehandicapt in zijn bevoegdheden, zijn problemen gewoon zou uitvoeren naar de rest van de eurozone in plaats van ze op te lossen. Met andere woorden, dat de werklozen zouden emigreren en samen met hen de mogelijke sociale strijd in die lidstaat. Arbeidsmobiliteit heet zoiets in het economenjargon. De Europese arbeidsmarkt als een moderne slavenmarkt. Niettemin is het een ferme misrekening gebleken: niet alleen wordt de sociale strijd in Zuid-Europa steeds grimmiger, jonge werklozen in de zwaarst getroffen “PIIGS”-landen (Portugal, Ierland, Italië, Griekenland, Spanje) kiezen steeds meer voor emigratie naar landen als Australië en Nieuw-Zeeland of, in het geval van de Portugezen, Angola en Brazilië. Kortom, allesbehalve de gehate en zelf achteruit boerende EU. Die gebrekkige arbeidsmobiliteit is overigens niet van vandaag en is maar een van de vele redenen waarom de Europese eenheidsmarkt en -munt nooit behoorlijk hebben gewerkt. Ook de pogingen om het beleid van de onderling sterk verschillende lidstaten koste wat het kost te nivelleren zijn mislukt. De euro zou als gemeenschappelijke munt, niet als eenheidsmunt een meerwaarde voor Europa gehad hebben. Een euro naast vele andere Europese munten: nationale en zelfs regionale of lokale munten, die evenzoveel middelen zijn om een beleid op (mensen)maat te voeren. En een onderlinge koppeling van die verschillende munten, binnen een bepaalde bandbreedte, zoals die ook al bestond voor de komst van de ecu/euro met de Europese muntslang, zou dan het geheel kunnen beschermen tegen muntspeculatie.

Mensenrechtenhuichelaars in het media-wereldje blijven opvallend stil over de Griekse tragedie die zich voor hun ogen afspeelt. De farce van de “Arabische Lente”, daar hadden en hebben ze oog voor. Vooral in ongebonden landen als Libië en Syrië. Minder in Egypte en Tunesië, waar kleptocraten uit de sociaaldemocratische Internationale decennialang – en onder het goedkeurende oog van de VS en Israël – de dienst uitmaakten. Nee, de zelfverklaarde vrije media zouden het niet op hun geweten willen hebben dat de protestbeweging in Griekenland, door hun toedoen, van een “Griekse Lente” tot een “Europese Lente” worden. Dan zouden ze uit hun rol vallen. Een hofhouding pleegt immers geen koningsmoord. Dat hoort niet. En wat met die andere huichelaars, de humanitaire interventionisten van de NAVO, die zich vorig jaar ontpopt hebben tot logistieke medewerkers van de Libische protestbeweging? Ach, wat een overbodige vraag. De ene kant van de Middellandse Zee is de natuurlijk de andere niet. En toch, de echte revoluties voltrekken zich zelden op straat en al zeker niet door ongeorganiseerde, diffuse menigtes. Het straatgeweld van protestbetogingen is de karikatuur van een revolutie. En contra-productief. Er komt geen tweede, spreekwoordelijke bestorming van de Bastille (waarvan de symbolische betekenis voor de Franse Revolutie overigens groter was dan haar reële historische bijdrage). Het geeft een vertekend beeld van de werkelijkheid, want zijn de echte revolutionairen eigenlijk niet de bonzen die op internationale conferenties (en in de schaduw daarvan) beslissingen nemen, die ze vervolgens in verdragen en binnenlandse wetten gieten? En wat vermogen betogingen, stakingen, verkiezingen en volksraadplegingen tegenover genomen beslissingen en voldongen feiten?

De revolutie die de geldadel pijn kan doen is geen pseudo-revolutie van het geweld, maar een revolutie van de wet. Een die de internationale leenkapitaal het monopolie op de geldschepping betwist en uiteindelijk ontneemt. Een revolutie van het geld of, liever, van het geld als wettelijk betaalmiddel. Alleen zo kan er een einde komen aan de uitzichtloze neerwaartse spiraal waarin landen als Griekenland nu verkeren en straks ook de rest van Europa zal verkeren. Jawel, straks. “Krediet” is namelijk iets wat men niet voelt, zolang er genoeg economische groei is. Dan is de economie een goede melkkoe voor de “kredietverstrekkers” die als bloedzuigers op haar lijf kleven. Geldschepping door krediet, dus schuld, is de belangrijkste bron van sociale controle in een kapitalistische maatschappij en net datgene wat steeds onder de radar blijft (en moet blijven). Sociaaldemocraten en marxisten eisen geen hervorming van het geldwezen, maar willen het privé-eigendom aan banden leggen of zelfs afschaffen: hetzij door belastingen, hetzij door nationaliseringen. Daarmee gaat het in feite nog verder dan het kapitalisme, dat de privé-eigendom en het bedrijfsleven in handen van weinigen concentreert. Beide zijn dus anomalieën van dezelfde sociale stoornis. Sociaaldemocraten en marxisten begrijpen niet dat privé-eigendom en eigendomsverwerving juist het tegendeel zijn van kapitalistische renteslavernij, die vrije mensen onteigent en proletariseert. Pas als de staat uit de greep van het leenkapitaal bevrijd is, zal hij ophouden een bron van niet-aflatende “klassenstrijd” te zijn, een krabbenmand waarin verschillende belangengroepen belastingen en besparingen op elkaar proberen af te wentelen. Maar het juk afwerpen? Dat komt zelfs niet in hun stoutste gedachten op. En gebeurt dat niet, dan is de kans groot dat de geschiedenis zich herhaalt en de Europese landen zich, al dan niet onder NAVO-vlag, opnieuw in een (wereld)oorlog storten om uit de recessie te komen en hun tanende macht te redden.

Is in Hongarije zo'n revolutie begonnen? Volgens de Cohn-Bendits en de Verhofstadts heeft het land een probleem met de democratie; hun collega Annemie Neyts-Uyttebroeck suggereerde zelfs dat dat probleem opgelost zou kunnen worden door het overlijden van Orban (8). Voor de rest: veel pathos, geen argumenten. Hoe kunnen ze ook? Argumenten aanvoeren voor een “onafhankelijke” centrale bank – onafhankelijk van regering en volksvertegenwoordiging, niet van het bankwezen zelf? Ach, maak toch geen slapende honden wakker! Verpak een aanval op de “vrije” centrale bank in Hongarije als een aanval op de “vrije” media, moeten de eurocraten gedacht hebben. “Vrije” media zijn volgens liberalen en democraten immers media die grotendeels in handen zijn van dezelfde kliek die ook het bankwezen in handen heeft. Maar de rebelse Hongaren storen zich niet aan de bombast van hun criticasters en ze gaan de straat op om hun eerste minister te steunen. Waar elders in Europa ziet men dezer dagen betogingen vóór een zetelende regering? Nergens. En aldus weerklinkt in de straten van Boedapest de luide roep: “Wij willen geen kolonie zijn”. De Hongaren lijken het begrepen te hebben!

Noten:

1) Van Cauwelaert, R. (2011, 9 februari), Eutopia.

2) Brown, E. (2007, 9 augustus), Thinking Outside the Box: How a Bankrupt Germany solved its Infrastructure Problems.

3) “De oorlog is uitgelopen op de ineenstorting van het parlementaire stelsel en van de kapitalistische geldheerschappij in de zogenaamde democratische landen. Verre van een ramp te zijn, is deze ineenstorting van een vermolmde wereld voor de werkende klassen en voor het socialisme een verlossing (…) De vrede kon niet ontstaan uit een regime dat zich democratisch noemde, maar waar in werkelijkheid de geldmachten en de beroepspolitici regeerden, een regime dat meer en meer onmachtig bleek tot elk gedurfd initiatief, tot elke ernstige hervorming.” (Hendrik de Man, geciteerd in: Manifest van 28 juni 1940)

4) AFP/Le Point (2011, 25 mei), Marine Le Pen : “Il faut supprimer purement et simplement le FMI”.

5) “I believe that banking institutions are more dangerous to our liberties than standing armies. If the American people ever allow private banks to control the issue of their currency, first by inflation, then by deflation, the banks and corporations that will grow up around [the banks] will deprive the people of all property until their children wake-up homeless on the continent their fathers conquered. The issuing power should be taken from the banks and restored to the people, to whom it properly belongs.” (Thomas Jefferson)

6) YouTube (2009, 19 mei), Pierre Poujade contre le juif Mendès-France.

7) Terzake (2011, 11 mei), Vlaams beleid tegenover de industrie is nul, nul, nul.

8) RechtsActueel (2012, 17 januari), Radio 1: Oostenrijkse democratie gered door overlijden Jörg Haider….

del.icio.us

del.icio.us

Digg

Digg

C’était le seul prix Nobel d’économie français. Né le 31 mai 1911, il part aux États-Unis dès sa sortie (major X31) de Polytechnique en 1933 pour étudier in situ la Grande Dépression qui a suivi la Crise de 1929. Ironie de l’histoire, il a ainsi pu réaliser une sorte de “jonction” entre les deux Crises majeures du siècle. Son analyse, percutante et dérangeante, n’a malheureusement pas été entendue faute de relais.

C’était le seul prix Nobel d’économie français. Né le 31 mai 1911, il part aux États-Unis dès sa sortie (major X31) de Polytechnique en 1933 pour étudier in situ la Grande Dépression qui a suivi la Crise de 1929. Ironie de l’histoire, il a ainsi pu réaliser une sorte de “jonction” entre les deux Crises majeures du siècle. Son analyse, percutante et dérangeante, n’a malheureusement pas été entendue faute de relais.

« Cette doctrine [la « chienlit mondialiste laissez-fairiste »] a été littéralement imposée aux gouvernements américains successifs, puis au monde entier, par les multinationales américaines, et à leur suite par les multinationales dans toutes les parties du monde, qui en fait détiennent partout en raison de leur considérable pouvoir financier et par personnes interposées la plus grande partie du pouvoir politique. La mondialisation, on ne saurait trop le souligner,

« Cette doctrine [la « chienlit mondialiste laissez-fairiste »] a été littéralement imposée aux gouvernements américains successifs, puis au monde entier, par les multinationales américaines, et à leur suite par les multinationales dans toutes les parties du monde, qui en fait détiennent partout en raison de leur considérable pouvoir financier et par personnes interposées la plus grande partie du pouvoir politique. La mondialisation, on ne saurait trop le souligner,

Le revenu de citoyenneté a été défendu par des hommes venus de la droite comme de la gauche. Il relève malheureusement d’idées floues et de beaucoup de confusion.

Le revenu de citoyenneté a été défendu par des hommes venus de la droite comme de la gauche. Il relève malheureusement d’idées floues et de beaucoup de confusion.

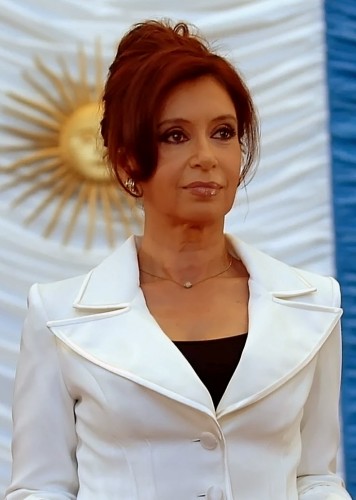

Non sono tardate le reazioni Occidentali, la Spagna attraverso il segretario di Stato al Commercio ha chiesto l’intervento dell’Unione Europea, mentre il presidente della Banca Mondiale, lo statunitense Robert Bruce Zoellick ha condannato il ”protezionismo e il populismo” di Buenos Aires, affermando che ”è stato un errore nazionalizzare YPF”, stessa musica dall’altro ente usurocratico mondiale il FMI, dove il Direttore del Research Departement Thomas Helbing a margine della presentazione del rapporto “Global Economic Prospects” ha dichiarato che “gli interventi del governo argentino peggiorano il clima per gli investimenti stranieri“.

Non sono tardate le reazioni Occidentali, la Spagna attraverso il segretario di Stato al Commercio ha chiesto l’intervento dell’Unione Europea, mentre il presidente della Banca Mondiale, lo statunitense Robert Bruce Zoellick ha condannato il ”protezionismo e il populismo” di Buenos Aires, affermando che ”è stato un errore nazionalizzare YPF”, stessa musica dall’altro ente usurocratico mondiale il FMI, dove il Direttore del Research Departement Thomas Helbing a margine della presentazione del rapporto “Global Economic Prospects” ha dichiarato che “gli interventi del governo argentino peggiorano il clima per gli investimenti stranieri“.