Robert Steuckers :

Globalisation, « superclasse » et mercenaires « éditocrates »

Une version abrégée de ce texte est parue dans "Réfléchir et Agir", n°47, avril 2011

Il y a bien longtemps —quasiment depuis que le monde est monde— qu’une catégorie de rêveurs songe à établir, en pensée d’abord, en actes ensuite, une « utopie planétaire », un monde tout à fait idéal, parfait, générant le bonheur sans discontinuité aucune. Armand Mattelart nous a brillamment esquissé la progression de cette idée dans un ouvrage concis et didactique : de Thomas More à la « Civitas christiana », du système de la paix perpétuelle à l’idéal du « genre humain » d’Anarcharis Cloots, de la religion de l’humanité d’Auguste Comte aux projets socialistes et communistes de la fin du 19ème siècle, du système wilsonien/rooseveltien des Nations Unies à la modernité managériale et aux inforoutes qui ouvrent tout à tous, l’histoire de la pensée et des hommes a été balisée de projets similaires. Nous vivons aujourd’hui l’aboutissement de ces rêves et force est de constater que les utopistes ne nous ont nullement mitonné un monde meilleur, plus gai à vivre, plus soucieux de réaliser les aspirations simples et profondes des hommes, plus juste ou plus « démocratique » ; leurs adversaires intellectuels, les « dystopistes » (de Zamiatine à Orwell et à Burgess) ont été des prophètes bien plus pertinents, des penseurs autrement plus profonds, des séismographes nettement plus subtils.

Le talon d’acier de l’idéologie globaliste se fait sentir surtout depuis l’effondrement du système soviétique, depuis la chute du Mur de Berlin. Nous avons tous été de gros naïfs, avouons-le, pendant les années d’euphorie, à partir de 1984, où Gorbatchev annonçait sa perestroïka et sa glasnost, jusqu’à 1989, lorsque les Hongrois ont démantelé le Rideau de Fer le long de la frontière autrichienne puis lorsque le Mur de Berlin a été ouvert par les Vopos, chargés auparavant de mitrailler tous ceux qui voulaient passer à l’Ouest. Quinze petits mois d’espoir ont encore suivi cette euphorie, avec, pour péripétie marquante, le simulacre de putsch qui a amené Eltsine au pouvoir, qui livrera la Russie à ceux qui entendaient depuis toujours la détruire. Enfin, juste après ce putsch de sotie, il y eut la Guerre contre Saddam, le vainqueur arabe des Perses avec l’appui occidental, devenu croquemitaine en un simple tour de bras médiatique ; cette guerre remettait les pendules à l’heure voulue par Washington : pas de puissance régionale capable d’autonomie en zone d’hydocarbures. La rente pétrolière irakienne était utilisée pour le développement intérieur du pays, pour la constitution d’une armée régionale solide, ensuite elle était répartie entre un éventail diversifié de fournisseurs extérieurs, russes, européens et japonais. Comme en Libye, mutatis mutandis… Ce genre de diversification, qui évite la dépendance à l’endroit d’un fournisseur unique ou trop important, avait été théorisée jadis par le Président des Seychelles. Cette pratique intelligente et commode est un scandale pour la superclasse au pouvoir : toutes les mannes pétrolières doivent confluer vers les seuls bassins de réception qu’elle contrôle. A la même époque, l’affirmation de l’Europe, enfin réunifiée après la chute du Rideau de Fer, n’a donc pas duré fort longtemps : les promesses de l’Acte unique n’ont pas été réalisées ou ne l’ont été que dans leurs aspects les plus désagréables et les plus mesquins, rendant l’idée européenne imbuvable pour beaucoup de nos concitoyens. La montée en puissance de l’Asie, réellement perceptible à l’aube des années 90, a été freinée par la crise de 1997. L’implosion yougoslave a démontré que l’Europe de Bruxelles et de Strasbourg n’avait aucun poids militaire ou diplomatique. Il y a donc exactement vingt ans que l’Europe montre, à la face du monde, qu’elle n’est qu’un gros pantin inerte, malgré sa réunification.

Pourquoi cette faiblesse ? Le ver était dans le fruit, bien avant novembre 1989. Depuis l’avènement de Thatcher en Grande-Bretagne, le néolibéralisme —nouvelle idéologie mondialiste bien plus efficace que le communisme « spectaculaire » de mouture soviétique ou maoïste pour faire advenir les utopies et les rêvasseries « planétaristes »— marque des points au sein même d’une grande puissance nucléaire, dotée d’un droit de veto à l’ONU : n’oublions pas que ce néolibéralisme anglais 1) inaugure, à Londres, le projet général de démantèlement de toutes les structures étatiques, 2) lance la pratique des délocalisations, notamment en permettant à des entreprises japonaises d’installer des usines de montage en Ecosse, où les ouvriers bénéficiaient peu ou prou des mêmes couvertures sociales que les Philippins, et 3) favorise la spéculation au détriment des investissements infrastructurels que pratiquaient les capitalismes plus patrimoniaux, ceux relevant du « modèle rhénan », selon la terminologie utilisée par Michel Albert. Car le mondialisme actuel, baptisé « globalisation », c’est tout cela in nuce. Les structures étatiques, produites par des continuités historiques localisées, portées par des peuples précis, sont balayées au nom du profit immédiat, comme elles auraient été balayés avec le même zèle par une sorte de communisme agissant au nom du progrès ou par des fondamentalistes estimant que les syncrétismes et les réalisations impériales/politiques sont autant d’hérésies, de trahisons de la « parole initiale ». Pour les tenants actuels de la veine utopique, désormais néolibéralisée, le progrès, c’est la dissolution de toutes les barrières politiques, géographiques et physiques et la disparition de tout ce qui recèle un résidu de « patrimonialité ». On ne peut plus qualifier cette démarche d’économie, de « nomos » d’un « oikos », de la gestion d’un lieu, mais c’est tout simplement la négation même de l’économie, c’est de l’anti-économie, puisqu’il n’y a plus de gestion, donc de régulation, qui soit considérée comme licite, et plus de « lieu » que l’on puisse gérer en particulier, sans être automatiquement accusé de « repli identitaire » (donc de paléocommunisme stalinien ou de fascisme).

L’entreprise thatchérienne, dans les années 80, était encore jugée comme une spécificité britannique, une originalité d’insulaires. L’Europe continentale, croyait-on, demeurerait immunisée contre cette rechute dans la « manchestérite », d’où le vigoureux plaidoyer de Michel Albert pour le « capitalisme patrimonial et rhénan ». La construction européenne allait s’effectuer, pensait-on, selon des règles continentales/socialistes, selon les axes préconisés, entre autres, par le fameux Plan Delors : investissement dans des infrastructures, lutte contre le chômage par la mise au travail d’une vaste main-d’œuvre, etc. Rien de cela n’est advenu ou n’advient que par à-coups, dans le désordre de politiques décidées sur fond de contradictions et de ressacs erratiques, dus aux changements réguliers de majorités, empêchant toute continuité décisionnelle. Les gauches, ou les formes diverses d’étatisme constructif, se sont avérées incapables de résister à la marée néolibérale. Tous les efforts de théorisation d’une alternative solide aux formes vermoulues du socialisme keynésien et au néolibéralisme thatchérien, entrepris par des cénacles aussi divers que les régulationnistes, les schumpéteriens, les anti-utilitaristes du MAUSS ou les collaborateurs des Editions La Découverte (ex-Maspero), n’ont rien donné sur le plan politique. La superclasse veillait. Quelle est-elle ?

Le terme a été forgé récemment par David Rothkopf, journaliste américain couvrant les rencontres de Davos et d’autres lieux : cette superclasse est celle qui domine à l’ère idéologique du néolibéralisme. Il n’est pas aisé de la définir : elle comporte évidemment les managers des grandes entreprises mondiales, les directeurs des grandes banques, des cheiks du pétrole ou des décideurs politiques (essentiellement américains tels Kissinger et Brzezinski) voire quelques vedettes du cinéma ou de la littérature (comme le Brésilien Coelho, selon Rothkopf) ou encore, en coulisses, des leaders religieux et des narcotrafiquants, qui alimentent le secteur bancaire en argent sale. Cette superclasse n’est pas stable : on y appartient pendant quelques années ou pendant une ou deux décennies puis on en sort, avec, le plus souvent, un bon « parachute doré ». Il faut ajouter qu’elle est numériquement faible : selon Rothkopf, la superclasse compterait environ six mille personnes sur notre planète, dont un ou deux milliers fréquenteraient assidument les assemblées de Davos ou d’ailleurs. Le nombre très modeste des ressortissants de cette superclasse renverse la perspective classique des théories élitistes, écrit Rothkopf, telles qu’elles ont été énoncées par Vilfredo Pareto. Celui-ci avait bâti sa théorie de la circulation des élites sur un schéma masse/élite de 80%/20%. L’élite, jadis forte de plus ou moins 20% d’une population donnée, était biologiquement enchevêtrée dans la masse. Désormais, numériquement insignifiante mais bien plus puissante que les anciennes aristocraties ou partitocraties, elle est totalement coupée des masses, dont elle détermine le destin. En dépit de tous les discours démocratiques, qui annoncent à cors et à cris l’avènement d’une liberté et d’une équité inégalées, le poids politique/économique des masses, ou des peuples, n’a jamais été aussi réduit. Son projet « globalitaire » ne peut donc pas recevoir le label de « démocratique ».

Le terme a été forgé récemment par David Rothkopf, journaliste américain couvrant les rencontres de Davos et d’autres lieux : cette superclasse est celle qui domine à l’ère idéologique du néolibéralisme. Il n’est pas aisé de la définir : elle comporte évidemment les managers des grandes entreprises mondiales, les directeurs des grandes banques, des cheiks du pétrole ou des décideurs politiques (essentiellement américains tels Kissinger et Brzezinski) voire quelques vedettes du cinéma ou de la littérature (comme le Brésilien Coelho, selon Rothkopf) ou encore, en coulisses, des leaders religieux et des narcotrafiquants, qui alimentent le secteur bancaire en argent sale. Cette superclasse n’est pas stable : on y appartient pendant quelques années ou pendant une ou deux décennies puis on en sort, avec, le plus souvent, un bon « parachute doré ». Il faut ajouter qu’elle est numériquement faible : selon Rothkopf, la superclasse compterait environ six mille personnes sur notre planète, dont un ou deux milliers fréquenteraient assidument les assemblées de Davos ou d’ailleurs. Le nombre très modeste des ressortissants de cette superclasse renverse la perspective classique des théories élitistes, écrit Rothkopf, telles qu’elles ont été énoncées par Vilfredo Pareto. Celui-ci avait bâti sa théorie de la circulation des élites sur un schéma masse/élite de 80%/20%. L’élite, jadis forte de plus ou moins 20% d’une population donnée, était biologiquement enchevêtrée dans la masse. Désormais, numériquement insignifiante mais bien plus puissante que les anciennes aristocraties ou partitocraties, elle est totalement coupée des masses, dont elle détermine le destin. En dépit de tous les discours démocratiques, qui annoncent à cors et à cris l’avènement d’une liberté et d’une équité inégalées, le poids politique/économique des masses, ou des peuples, n’a jamais été aussi réduit. Son projet « globalitaire » ne peut donc pas recevoir le label de « démocratique ».

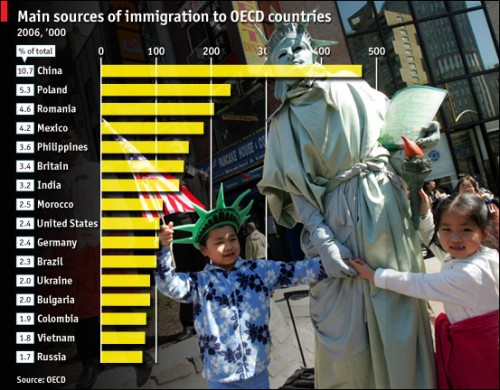

L’érosion de l’Etat, machine encadrée par des élites plus ou moins imbriquées dans le peuple souverain, a fait émerger, sur la scène, de nouvelles formes d’organisation sociale, auparavant marginalisées ou tenues sévèrement à l’écart de toute décision ou de toute initiative : les diasporas, les réseaux terroristes de mouture religieuse/fondamentaliste, les narcotrafiquants et les réseaux polycriminels, tous liés plus ou moins secrètement à la superclasse. En effet, l’Etat colmatait les brèches, où ces formes sociales auraient pu éventuellement s’engouffrer. Le néolibéralisme a ouvert des interstices, devenus autant de niches où s’épanouissent ces formes floues, secrètes, agissant plus ou moins dans l’ombre, plus ou moins en pleine clarté. Diasporas et réseaux fonctionnent au profit de l’hypermobilité économique inaugurée par le néolibéralisme : ils n’ont aucun intérêt à voir réapparaître des structures étatiques et politiques fortes, qui mettraient rapidement un terme à leurs agissements. Ils sont donc les alliés bénis de la « superclasse » pour perpétrer certaines formes de guerre asymétrique au sein des Etats récalcitrants. La superclasse peut faire appel à ces formes sociales nichées dans les interstices ouverts par le déclin de l’Etat. Si celui-ci réagit de manière musclée, il se voit aussitôt diabolisé par l’orchestre médiatique aux ordres.

Les diabolisations perpétrées par les médias officiels constituent, elles aussi, une forme de « guerre sans espace », définie notamment par le politologue allemand, disciple de Carl Schmitt, Rüdiger Voigt. Jadis, les médias étaient des institutions étatiques, à vocation didactique : ils informaient le peuple de la politique suivie par les dirigeants qu’il avait élus ou plébiscités. Les privatisations dans la sphère médiatique, effet pratique du néolibéralisme, ont permis l’intrusion de propagandes étrangères ou de propagandes insidieuses dans le corps populaire et parmi les gestionnaires légitimes de l’Etat, désorientant complètement les esprits, un peu comme le préconisait Sun Tzu à une époque où il n’y avait pas de mass-médias. Dans l’espace linguistique francophone, ce travail insidieux d’amener une propagande étrangère, à la teneur totalement différente des idéologies en place en France, a été l’œuvre des « nouveaux philosophes ». Ceux-ci ont réussi à diaboliser toutes les idéologies considérées à tort ou à raison comme « françaises » : le communisme (à connotations parfois nationales), le gaullisme (comme synthèse réalisée autour de la personnalité d’un général posé comme vainqueur et libérateur du pays), le personnalisme (très présent dans les médias et agissant souvent comme passerelle entre gaullistes et communistes). En procédant à ce travail de dénigrement en le travestissant comme une continuité logique de la révolte de 68, immédiatement après l’élimination puis le décès de De Gaulle, la « nouvelle philosophie » s’est donné un visage « branché », inattaquable parce qu’en l’attaquant on aurait égratigné la belle promesse d’émancipation de 68. Mais subtilement, derrière tout un dispositif intellectuel évoquant la perversité des maîtres penseurs (Hegel, Marx, Nietzsche) et sollicitant abusivement l’œuvre de Soljénitsyne, l’équipe de la « nouvelle philosophie » préparait ce que Bensadoun et Jumel appellent le « compromis historique ».

De quoi s’agit-il ? Les pseudo-révolutionnaires de mai 68 sont arrivés au pouvoir, deux décennies après les événements du quartier latin, après une bonne douzaine d’années de propagande « néophilosophique ». L’idéal de leurs jeunes années était le « socialisme autogestionnaire ». Ce n’est pas cet idéal-là qu’ils mettront en pratique. Pendant les années de leur traversée du désert, les hommes de cette génération feront ce que Bensadoun et Jumel nomment un « compromis historique » qui repose, expliquent-ils, 1) sur un abandon du corpus gauchiste, libertaire et émancipateur, au profit des thèses néolibérales, 2) sur une instrumentalisation de l’idée freudo-sartrienne de la « culpabilité » des peuples européens, responsables de toutes les horreurs commises dans l’histoire (et qui ose dire que les Européens n’ont pas été des criminels tout au long de leur existence en tant que peuple, nie le mal et attaque le bien, se posant comme véritable suppôt du Malin, donc comme un être qu’il faut faire taire et empêcher de nuire) et 3) sur un pari pour toutes les démarches « mondialisatrices », même émanant d’instances capitalistes non légitimées démocratiquement ou d’institutions comme la Commission Européenne, championne de la « néolibéralisation » de l’Europe, dont le pouvoir n’est jamais sanctionné par une élection.

Ce « compromis historique », favorisé par la « nouvelle philosophie » dans l’espace médiatique (cf. supra), démontre que les utopistes soixante-huitards, abreuvés par les utopies antérieures de Fourier à Owen en passant par Marx et les freudo-marxistes à la Reich, ne croient pas réellement aux beaux aspects de cet utopisme classique : ils cherchent simplement un instrument commode pour arriver au pouvoir, l’angélisme étant ici substance « vaselineuse » pour mieux faire passer le schmilblick. Ils ne parient plus sur le peuple mais sur d’autres figures sociales, tels le bon banquier débonnaire et philanthrope (Attali) ou l’entrepreneur dynamique et génial (concept fourre-tout destiné à critiquer les figures de l’Etat, principalement le fonctionnariat). La globalisation, et partant le néolibéralisme, ne peuvent fonctionner que s’il y a pour arrière-plan idéologique cette idée permanente de « culpabilité » : refuser, comme nous le faisons, le stigmate de cette culpabilité est donc l’indice d’une volonté de résistance et aussi d’une fidélité à un sain réalisme politique. Le discours enflé de nos ex-soixante-huitards sur la « démocratie » n’est qu’un leurre, puisque le compromis historique s’empresse de soutenir les décisions de toutes les instances qui n’ont aucune légitimité démocratique : on est loin de l’autogestion initialement chantée et promise. L’attitude récente de Daniel Cohn-Bendit et de Joschka Fischer le prouve une fois de plus, face à l’intervention occidentale en Libye, où les deux compères ont appelés à la guerre, en même temps que l’ancien chantre du thatchérisme en Belgique, le leader de l’ex-gouvernement « arc-en-ciel », Guy Verhofstadt. Gauchisme salace et violent, néolibéralisme passé de droite à gauche ne sont que pantomimes orwelliennes : visages de bon apôtre pacifiste, charriée par les médias, mais gueules tordues de haine, de bellicistes à tous crins, quand les maîtres l’ordonnent.

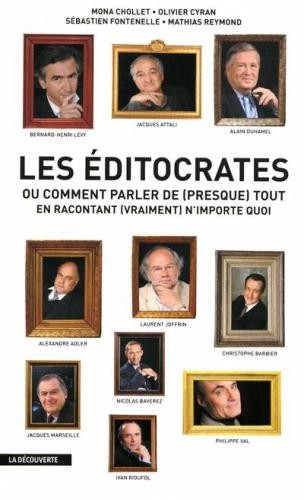

Aujourd’hui, l’équipe première de la « nouvelle philosophie », agent d’influence du néolibéralisme globalisateur en France, s’est étoffée, si bien que l’on peut parler, avec Mona Chollet, Olivier Cyran, Sébastien Fontenelle et Mathias Reymond, d’ « éditocrates », ceux « qui parlent de (presque) tout en racontant (vraiment) n’importe quoi ». En récusant formellement les barrières géographiques et politiques, on rejette toute balise, et, sans balises, on peut effectivement raconter « n’importe quoi ». Parmi ces éditocrates : Alain Duhamel, Bernard-Henri Lévy, Christophe Barbier, Jacques Attali, Alexandre Adler, Laurent Joffrin et quelques autres.

Aujourd’hui, l’équipe première de la « nouvelle philosophie », agent d’influence du néolibéralisme globalisateur en France, s’est étoffée, si bien que l’on peut parler, avec Mona Chollet, Olivier Cyran, Sébastien Fontenelle et Mathias Reymond, d’ « éditocrates », ceux « qui parlent de (presque) tout en racontant (vraiment) n’importe quoi ». En récusant formellement les barrières géographiques et politiques, on rejette toute balise, et, sans balises, on peut effectivement raconter « n’importe quoi ». Parmi ces éditocrates : Alain Duhamel, Bernard-Henri Lévy, Christophe Barbier, Jacques Attali, Alexandre Adler, Laurent Joffrin et quelques autres.

La globalisation et sa superclasse ont donc des mercenaires, insérés dans les fameux « interstices », dans les lézardes que présente désormais en tous lieux l’Etat national pantelant. Ces mercenaires mènent une « guerre asymétrique » particulière, et particulièrement pernicieuse, celle que Voigt appelle la « guerre des mots » et la « guerre des images », qui vise à faire triompher un impérialisme qui n’est plus nécessairement un « impérialisme spatial » mais un « impérialisme des flux » ou un « impérialisme fluide », dans la mesure où la puissance dominante, celle sur laquelle la superclasse compte pour agencer le monde à sa guise, est une thalassocratie et non une tellurocratie, que son modèle implicite est celui de la piraterie (forme non morale que l’on imite en « moralisant » outrancièrement son discours justificateur pour donner le change) et non celui du géomètre romain. Carl Schmitt, dans son « Glossarium », le volume qu’il a laissé à la postérité en demandant qu’on le publie dix ans après sa mort, annonçait et déplorait l’avènement d’un monde « fluide », résultat de la victoire incontestable de la thalassocratie américaine sur l’Europe, du Léviathan sur le Béhémoth, où le pseudo-Béhémoth soviétique, successeur à son corps défendant du Béhémoth allemand, n’a été, finalement, qu’un Béhémoth de guignol, incapable de parfaire sa tâche de « Katechon », de barrage contre les affres de la décadence. La « guerre asymétrique », menée contre les peuples par la superclasse, par « nouveaux philosophes » ou « éditocrates » interposés, sanctionne, selon Bensadoun et Jumel, un « partage des rôles » : aux Etats-Unis, la puissance ; à l’Europe, la faiblesse.

Nous ne pouvons accepter la faiblesse pour nous-mêmes, et pour ceux qui nous suivront. Donc, il est parfaitement logique de combattre ceux qui veulent nous imposer un statut pérenne de faiblesse, une faiblesse entretenue comme les ribauds de la vieille Rome entretenaient les plaies de leurs enfants pour susciter la pitié des chalands. La superclasse veut pérenniser cette faiblesse. Pour y parvenir, elle fait usage d’instruments médiatiques, éditocratiques, intellocratiques, etc., dans une « guerre asymétrique », non déclarée mais menée avec obstination contre notre civilisation, que l’on culpabilise sans arrêt. Il faut donc combattre sans relâche le message véhiculé par ces instruments. Et par d’autres instruments : n’apprend-on pas que l’ambassadeur des Etats-Unis en poste à Paris, Jeremy Rivkin, formule le projet de manipuler les diasporas des banlieues françaises, à toutes fins utiles, si d’aventure un néo-gaullisme, un populisme de droite ou de gauche, entendaient rétablir une politique traditionnelle de défense du « Bien commun » d’aristotélicienne mémoire. Recep Tayyib Erdogan, et son ministre des affaires étrangères Davutoglu, le néo-ottoman, menacent de faire agir les réseaux mafieux turcs en cas de raidissement européen dans le dossier de l’adhésion turque, de la question des droits de l’homme en Turquie, du génocide arménien ou de l’occupation de Chypre.

On le voit : nous sommes en pleine guerre asymétrique. Depuis leurs retranchements dans les niches « intersticielles » de nos Etats en lambeaux, les commandos de tous poils, encouragés par la superclasse, sont présents, actifs ou dormants, pour nous maintenir en état de faiblesse pérenne. L’ennemi, jamais désigné par une classe politicienne et non plus politique, totalement déboussolée, prend de multiples visages, outre celui, évident, du bankster ou de l’entrepreneur renégat et délocalisateur : éditocrates, bandes banlieusardes, narcotrafiquants, mafieux anatoliens, illuminés prêts à croire à tous les boniments d’un discours médiatique totalement fabriqué, sans référence à un réel substantiel. Cet ennemi, nous, nous le connaissons, et, premier acte de résistance, nous refusons de l’écouter. Egalement quand certains de ces éditocrates prônent de fausses « guerres justes », contre la Serbie ou la Libye, en bénissant les guerres sans formes que mène la superclasse contre des récalcitrants de tous ordres, avec ses instruments privilégiés que sont l’US Army et l’OTAN. Le refus d’écouter, s’il se généralise en même temps que témoignages et prêches de réfutation, fera que la gouvernance mondialiste sera et restera introuvable. Et que seule notre tradition réellement politique, que notre tradition de géomètres romains, peut apporter de la véritable gouvernance. Il faut œuvrer pour qu’advienne un monde selon les vœux de ce bon vieux Carl Schmitt. Alors, du haut de son paradis catholique, rhénan et baroque, une grosse larme de joie, salée et lourde, coulera sur sa joue. Il l’aura bien méritée.

Robert STEUCKERS.

(Forest/Flotzenberg, avril 2011).

Bibliographie :

- Roger BENSADOUN & Philippe JUMEL, Le compromis historique – La génération de 1968 au service de la mondialisation, Bruno Leprince éd., paris, 2003.

- Chantal BORDES-BENAYOUN & Dominique SCHNAPPER, Diasporas et nations, Odile Jacob, Paris, 2006.

- Mona CHOLLET, Olivier CYRAN, Sébastien FONTENELLE & Mathias REYMOND, Les éditocrates ou comment parler de (presque) tout en racontant (vraiment) n’importe quoi, La Découverte, Paris, 2009 (édition de poche : coll. « Pocket », n°14.516, oct. 2010).

- Daniel HILDEBRAND, « Imperialismus der Ströme statt Inperialismus der Räume ? überlegungen zum Bedeutungswandel der Raumdimension imperialer Herrschaft », in : Rüdiger VOIGT, Grossraum-denken – Carl Schmitts Kategorie der Grossraumordnung », Franz Steiner Verlag, Stuttgart, 2008, pp. 207-217.

- Maxime LEFEBVRE, Dan ROTENBERG, avec la participation de Pascal GAUCHON, La genèse du nouvel ordre mondial, Ellipses, 1992.

- Armand MATTELART, Histoire de l’utopie planétaire – De la cité prophétique à la société globale, La Découverte/Poche, n°98, Paris, 2009.

- Bernard RAQUIN, Les grandes manipulations des temps modernes, Ed. Trajectoire, Paris, 2005.

- David ROTHKOPF, De superklasse – Het onzichtbare netwerk van een wereldwijde machtselite, Balans, Amsterdam, 2008.

- Rüdiger VOIGT, Krieg ohne Raum – Asymmetrische Konflikte in einer entgrenzten Welt, Franz Steiner Verlag, Stuttgart, 2008.

Revues à consulter :

- Diplomatie – Hors série n°11, avril-mai 2010 (Géopolitique mondiale de la drogue).

- Questions internationales, n°43, mai-juin 2010 (Mondialisation : une gouvernance introuvable).

- Géopolitique, n°110, juillet 2010 (Histoire de la mondialisation).

Es war kurz vor Weihnachten. US-Präsident Obama durfte seinen letzten Auftritt als »starker« US-Präsident absolvieren, bevor mit Jahreswechsel Senat und Repräsentantenhaus in neuer Zusammensetzung zusammentreten, die ihn vollends zur lahmen Ente degradiert.

Es war kurz vor Weihnachten. US-Präsident Obama durfte seinen letzten Auftritt als »starker« US-Präsident absolvieren, bevor mit Jahreswechsel Senat und Repräsentantenhaus in neuer Zusammensetzung zusammentreten, die ihn vollends zur lahmen Ente degradiert.

del.icio.us

del.icio.us

Digg

Digg

Le terme a été forgé récemment par David Rothkopf, journaliste américain couvrant les rencontres de Davos et d’autres lieux : cette superclasse est celle qui domine à l’ère idéologique du néolibéralisme. Il n’est pas aisé de la définir : elle comporte évidemment les managers des grandes entreprises mondiales, les directeurs des grandes banques, des cheiks du pétrole ou des décideurs politiques (essentiellement américains tels Kissinger et Brzezinski) voire quelques vedettes du cinéma ou de la littérature (comme le Brésilien Coelho, selon Rothkopf) ou encore, en coulisses, des leaders religieux et des narcotrafiquants, qui alimentent le secteur bancaire en argent sale. Cette superclasse n’est pas stable : on y appartient pendant quelques années ou pendant une ou deux décennies puis on en sort, avec, le plus souvent, un bon « parachute doré ». Il faut ajouter qu’elle est numériquement faible : selon Rothkopf, la superclasse compterait environ six mille personnes sur notre planète, dont un ou deux milliers fréquenteraient assidument les assemblées de Davos ou d’ailleurs. Le nombre très modeste des ressortissants de cette superclasse renverse la perspective classique des théories élitistes, écrit Rothkopf, telles qu’elles ont été énoncées par Vilfredo Pareto. Celui-ci avait bâti sa théorie de la circulation des élites sur un schéma masse/élite de 80%/20%. L’élite, jadis forte de plus ou moins 20% d’une population donnée, était biologiquement enchevêtrée dans la masse. Désormais, numériquement insignifiante mais bien plus puissante que les anciennes aristocraties ou partitocraties, elle est totalement coupée des masses, dont elle détermine le destin. En dépit de tous les discours démocratiques, qui annoncent à cors et à cris l’avènement d’une liberté et d’une équité inégalées, le poids politique/économique des masses, ou des peuples, n’a jamais été aussi réduit. Son projet « globalitaire » ne peut donc pas recevoir le label de « démocratique ».

Le terme a été forgé récemment par David Rothkopf, journaliste américain couvrant les rencontres de Davos et d’autres lieux : cette superclasse est celle qui domine à l’ère idéologique du néolibéralisme. Il n’est pas aisé de la définir : elle comporte évidemment les managers des grandes entreprises mondiales, les directeurs des grandes banques, des cheiks du pétrole ou des décideurs politiques (essentiellement américains tels Kissinger et Brzezinski) voire quelques vedettes du cinéma ou de la littérature (comme le Brésilien Coelho, selon Rothkopf) ou encore, en coulisses, des leaders religieux et des narcotrafiquants, qui alimentent le secteur bancaire en argent sale. Cette superclasse n’est pas stable : on y appartient pendant quelques années ou pendant une ou deux décennies puis on en sort, avec, le plus souvent, un bon « parachute doré ». Il faut ajouter qu’elle est numériquement faible : selon Rothkopf, la superclasse compterait environ six mille personnes sur notre planète, dont un ou deux milliers fréquenteraient assidument les assemblées de Davos ou d’ailleurs. Le nombre très modeste des ressortissants de cette superclasse renverse la perspective classique des théories élitistes, écrit Rothkopf, telles qu’elles ont été énoncées par Vilfredo Pareto. Celui-ci avait bâti sa théorie de la circulation des élites sur un schéma masse/élite de 80%/20%. L’élite, jadis forte de plus ou moins 20% d’une population donnée, était biologiquement enchevêtrée dans la masse. Désormais, numériquement insignifiante mais bien plus puissante que les anciennes aristocraties ou partitocraties, elle est totalement coupée des masses, dont elle détermine le destin. En dépit de tous les discours démocratiques, qui annoncent à cors et à cris l’avènement d’une liberté et d’une équité inégalées, le poids politique/économique des masses, ou des peuples, n’a jamais été aussi réduit. Son projet « globalitaire » ne peut donc pas recevoir le label de « démocratique ».  Aujourd’hui, l’équipe première de la « nouvelle philosophie », agent d’influence du néolibéralisme globalisateur en France, s’est étoffée, si bien que l’on peut parler, avec Mona Chollet, Olivier Cyran, Sébastien Fontenelle et Mathias Reymond, d’ « éditocrates », ceux « qui parlent de (presque) tout en racontant (vraiment) n’importe quoi ». En récusant formellement les barrières géographiques et politiques, on rejette toute balise, et, sans balises, on peut effectivement raconter « n’importe quoi ». Parmi ces éditocrates : Alain Duhamel, Bernard-Henri Lévy, Christophe Barbier, Jacques Attali, Alexandre Adler, Laurent Joffrin et quelques autres.

Aujourd’hui, l’équipe première de la « nouvelle philosophie », agent d’influence du néolibéralisme globalisateur en France, s’est étoffée, si bien que l’on peut parler, avec Mona Chollet, Olivier Cyran, Sébastien Fontenelle et Mathias Reymond, d’ « éditocrates », ceux « qui parlent de (presque) tout en racontant (vraiment) n’importe quoi ». En récusant formellement les barrières géographiques et politiques, on rejette toute balise, et, sans balises, on peut effectivement raconter « n’importe quoi ». Parmi ces éditocrates : Alain Duhamel, Bernard-Henri Lévy, Christophe Barbier, Jacques Attali, Alexandre Adler, Laurent Joffrin et quelques autres. Chers amis,

Chers amis,

Les philosophes des Lumières vont progressivement faire de l’intérêt rationnel le seul véritable déterminant de la conduite humaine, dans le fil de Newton qui découvrit la loi de l’attraction universelle. Cette réduction de l’homme à son intérêt « bien compris », c’est-à-dire éclairé par les lumières de sa raison, débouche sur une « physique sociale » dont l’esprit des Lumières croit avoir découvert les lois indépassables. Et si tout homme est déterminé par sa nature à rechercher ce qui lui est utile, « alors l’échange économique devient l’exemple le plus net d’une relation humaine rationnelle » puisque chacun, au terme d’une négociation – un négoce – pacifique, est censé y trouver son compte.

Les philosophes des Lumières vont progressivement faire de l’intérêt rationnel le seul véritable déterminant de la conduite humaine, dans le fil de Newton qui découvrit la loi de l’attraction universelle. Cette réduction de l’homme à son intérêt « bien compris », c’est-à-dire éclairé par les lumières de sa raison, débouche sur une « physique sociale » dont l’esprit des Lumières croit avoir découvert les lois indépassables. Et si tout homme est déterminé par sa nature à rechercher ce qui lui est utile, « alors l’échange économique devient l’exemple le plus net d’une relation humaine rationnelle » puisque chacun, au terme d’une négociation – un négoce – pacifique, est censé y trouver son compte. Anche gli usurai sono uomini, con tutte le loro pruderie sessuali che a causa dell’età non riescono a tenere adeguatamente sotto controllo. Come italiani non possiamo quindi che essere grati a Dominique Strauss Kahn, direttore generale del Fondo monetario internazionale, per aver dimostrato che certi fenomeni, ai piani alti o ai piani bassi del potere, non sono una peculiarità solo italiana. Così i mangia ranocchie di oltralpe la smetteranno di sfotterci per le disavventure erotiche di Berlusconi.

Anche gli usurai sono uomini, con tutte le loro pruderie sessuali che a causa dell’età non riescono a tenere adeguatamente sotto controllo. Come italiani non possiamo quindi che essere grati a Dominique Strauss Kahn, direttore generale del Fondo monetario internazionale, per aver dimostrato che certi fenomeni, ai piani alti o ai piani bassi del potere, non sono una peculiarità solo italiana. Così i mangia ranocchie di oltralpe la smetteranno di sfotterci per le disavventure erotiche di Berlusconi. Dans le contexte épineux de la déréglementation européenne du transport ferroviaire, les Belges lancent un projet que plus d'un pourrait qualifier de « fou »! Il s'agit simplement d'une liaison ferroviaire entre le port d'Anvers et la ville de Chongqing en Chine, destinée au transport de fret. Ce projet a été instigué en 2010 lors d'une mission économique de la Société de développement de la province d'Anvers à Chongqing. Figuraient également dans cette mission, les représentants du port d'Anvers et de l'Administration belge des Douanes et Accises.

Dans le contexte épineux de la déréglementation européenne du transport ferroviaire, les Belges lancent un projet que plus d'un pourrait qualifier de « fou »! Il s'agit simplement d'une liaison ferroviaire entre le port d'Anvers et la ville de Chongqing en Chine, destinée au transport de fret. Ce projet a été instigué en 2010 lors d'une mission économique de la Société de développement de la province d'Anvers à Chongqing. Figuraient également dans cette mission, les représentants du port d'Anvers et de l'Administration belge des Douanes et Accises.

.jpg)

1.JPG)

L’actualité récente de la Côte d’Ivoire illustre parfaitement la résistance de l’Humanité diverse contre le mondialisme uniformisateur. Selon Bernard Lugan (photo), « les Africains sont des gens enracinés. Ils comparent Alassane Ouattara, vainqueur de l’élection présidentielle, à un Dominique Strauss-Kahn noir », les deux hommes étant professionnellement liés au FMI, le Fonds monétaire international.

L’actualité récente de la Côte d’Ivoire illustre parfaitement la résistance de l’Humanité diverse contre le mondialisme uniformisateur. Selon Bernard Lugan (photo), « les Africains sont des gens enracinés. Ils comparent Alassane Ouattara, vainqueur de l’élection présidentielle, à un Dominique Strauss-Kahn noir », les deux hommes étant professionnellement liés au FMI, le Fonds monétaire international..jpg)

Alain Cotta, grand pourfendeur de l'euro devant l'Eternel, sort un nouvel ouvrage Le règne des oligarchies (éditions Plon).

Alain Cotta, grand pourfendeur de l'euro devant l'Eternel, sort un nouvel ouvrage Le règne des oligarchies (éditions Plon).

.jpg)